Wordt niet aan Euronext Amsterdam verhandeld, toch? Misschien de reden dat het niet gelijk zichtbaar was.pirke schreef op zondag 29 juli 2018 @ 14:50:

[...]

iShares STOXX Global Sel Dividend 100

ISIN DE000A0F5UH1

Ja, dat kan. Ook gewoon op dezelfde naam en mailadres, alleen andere inlognaam kiezen.Blazer Coke schreef op zondag 29 juli 2018 @ 18:05:

Ik weet ook niet of je 2 accounts kan hebben.

1 voor je dividendaandelen en een custody voor de rest.

Heb hetzelfde. Dividend via custody bleef amper iets van over, dus een normaal account ernaast genomen.

Op euronext amsterdam is deze niet te krijgen.oscar82 schreef op zondag 29 juli 2018 @ 20:37:

[...]

Wordt niet aan Euronext Amsterdam verhandeld, toch? Misschien de reden dat het niet gelijk zichtbaar was.

Wel op XET, LSE, FRA EN SWX.

Dividendkosten bij een custody account zijn toch max 10%?Pannencouque schreef op zondag 29 juli 2018 @ 20:38:

[...]

Ja, dat kan. Ook gewoon op dezelfde naam en mailadres, alleen andere inlognaam kiezen.

Heb hetzelfde. Dividend via custody bleef amper iets van over, dus een normaal account ernaast genomen.

Plus 2e, dus als je kleine plukjes hebt ..

Volgens hun tarievenoverzicht CUSTODY:

Dividenverwerking: 1€ + 3.00% van dividend (max 10%)

Beneden 15€ dividend betaal je dus 10%

Voor 25€ dividend is het 7%

Voor 50€ dividend is het 5%

Voor 100€ dividend is het 4%

Voor 500€ dividend is het 3.2%

Dividenverwerking: 1€ + 3.00% van dividend (max 10%)

Beneden 15€ dividend betaal je dus 10%

Voor 25€ dividend is het 7%

Voor 50€ dividend is het 5%

Voor 100€ dividend is het 4%

Voor 500€ dividend is het 3.2%

Tsja, ze moeten bij DEGIRO op een manier aan geld komen. Werkt het linksom niet, dan halen ze het wel rechtsom. Niets mis mee in mijn opinie. Denk dat maar zo dat DEGIRO gewoon niet zit te wachten op custody accounts. Zo te lezen hebben ze hun hele bedrijfsstructuur opgebouwd rondom het uitlenen van effecten, een kernselectie en de, nu niet langer toegestane, methode om transacties eerst tussen klanten zelf te matchen alvorens de beurs op te gaan. Nu die laatste verboden is zie je al dat ze hun tarieven gaan verhogen.

Ben persoonlijk blij met ING als broker. De kosten vallen reuze mee en dividenduitbetalingen etc. zijn kostenloos. Je betaald bij ING de kosten meer aan de "voorzijde" dan aan de "achterzijde". Dus vaste kosten voor het hebben van een depot, klein percentage van het belegd vermogen en dat is alles.

Ik beleg zelf overigens grotendeels in girale fondsen, etf's etc. Heb wel één plukje via de beurs, maar dat is ooit aangekocht en zal verder niet meer verhandeld worden. Dus die transactiekosten vallen eigenlijk in het niet...

Ben persoonlijk blij met ING als broker. De kosten vallen reuze mee en dividenduitbetalingen etc. zijn kostenloos. Je betaald bij ING de kosten meer aan de "voorzijde" dan aan de "achterzijde". Dus vaste kosten voor het hebben van een depot, klein percentage van het belegd vermogen en dat is alles.

Ik beleg zelf overigens grotendeels in girale fondsen, etf's etc. Heb wel één plukje via de beurs, maar dat is ooit aangekocht en zal verder niet meer verhandeld worden. Dus die transactiekosten vallen eigenlijk in het niet...

Ik doe wat ik kan, zodoende blijft er veel liggen.

Afgelopen jaren heb ik altijd een beheerd beleggen rekening bij Evi van Lanschot gehad. Geen omkijken naar, maar in hindsight toch enigszins ontevreden over de performance en kosten en het lijkt me toch wel weer leuk om zelf te beleggen en ETF's uit te zoeken. Mijn keuze is hierbij gevallen op DeGiro, met name vanwege hun kernselectie en veel lagere kosten dan bijvoorbeeld Binck waar ik momenteel nog enkele Rabobank certificaten aanhoud (deze ga ik hier verkopen aangezien Binck heeft besloten een fee te gaan hanteren over het vermogen dat bij hen staat, waardoor ik relatief veel rendement inlever).

Momenteel struggle ik nog een beetje met de asset allocatie die ik aan zou kunnen houden. Een situatie schets:

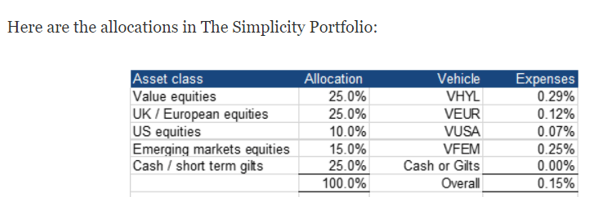

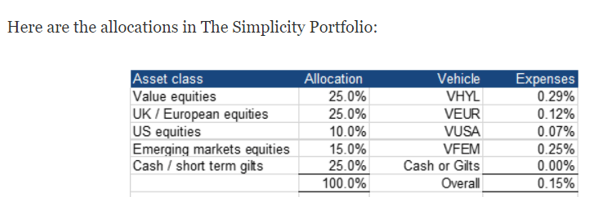

Daarnaast ben ik op de blog van jlcollins een asset allocatie tegengekomen die mij op zich wel aanstaat (met of zonder bonds):

Wat mij hier echter niet helemaal duidelijk is is waarom er gekozen wordt voor 'value equities' (VHYL bevat High dividend yield aandelen) met een hogere TER. Als ik andere 'wereld' ETFs zoek vind ik er genoeg met: minder kosten, meer verschillende stocks (=meer diversificatie), een beter rendement in de afgelopen jaren en een betere rating van Morningstar. Kan iemand mij vertellen wat deze value equities precies horen te doen voor het portfolio? En wat interessante alternatieven zijn voor VHYL? Zijn er andere op of aanmerkingen op deze asset allocatie?

Voor de andere classes heb ik inmiddels al één of meerdere ETFs gevonden (zie de tabel hieronder). Aangezien ik met een aardig bedrag overstap vind ik het te overzien als ik nu 1x transactiekosten maak, maar indien ik maandelijks aan wil/moet kopen kies ik liever voor een ETF uit de kernselectie. Het is me echter nog niet gelukt om een geschikte Emerging Markets ETF te vinden in de kernselectie, maar ik begrijp dat dat een bekend probleem is

Ik zie dat het een behoorlijk lange post is geworden, maar hopelijk kan iemand mijn vragen beantwoorden en wellicht dat andere nog iets aan mij 'research' hebben.

Momenteel struggle ik nog een beetje met de asset allocatie die ik aan zou kunnen houden. Een situatie schets:

- Bijna 27 jaar jong

- Ik wil tussen de 55% en 65% van mijn vrij opneembare vermogen gaan investeren

- Er is een spaargeld buffer aanwezig waarvan ik noodzakelijke onverwachte kosten kan voldoen en indien nodig één jaar (werkeloos) van kan leven

- Ik zit erin voor de long-run. Op dit moment kan ik mij hooguit voorstellen dat ik (een gedeelte van) het geld over 7-10 jaar nodig heb om in een huis te investeren (afgelopen jaar een huis gekocht, dus voorlopig geen verhuisplannen)

- Ik wil maandelijks of tweemaandelijks geld inleggen om het vermogen verder toe te laten nemen

Daarnaast ben ik op de blog van jlcollins een asset allocatie tegengekomen die mij op zich wel aanstaat (met of zonder bonds):

Wat mij hier echter niet helemaal duidelijk is is waarom er gekozen wordt voor 'value equities' (VHYL bevat High dividend yield aandelen) met een hogere TER. Als ik andere 'wereld' ETFs zoek vind ik er genoeg met: minder kosten, meer verschillende stocks (=meer diversificatie), een beter rendement in de afgelopen jaren en een betere rating van Morningstar. Kan iemand mij vertellen wat deze value equities precies horen te doen voor het portfolio? En wat interessante alternatieven zijn voor VHYL? Zijn er andere op of aanmerkingen op deze asset allocatie?

Voor de andere classes heb ik inmiddels al één of meerdere ETFs gevonden (zie de tabel hieronder). Aangezien ik met een aardig bedrag overstap vind ik het te overzien als ik nu 1x transactiekosten maak, maar indien ik maandelijks aan wil/moet kopen kies ik liever voor een ETF uit de kernselectie. Het is me echter nog niet gelukt om een geschikte Emerging Markets ETF te vinden in de kernselectie, maar ik begrijp dat dat een bekend probleem is

Ik zie dat het een behoorlijk lange post is geworden, maar hopelijk kan iemand mijn vragen beantwoorden en wellicht dat andere nog iets aan mij 'research' hebben.

| Ticker | Naam | Regio | Kosten | #Stocks | Kernselectie | Commentaar |

| VEVE | Vanguard FTSE Developed World UCITS ETF (EUR) | Wereld | 0.18% | 2120 | Nee | Voornamelijk voor initiele aankoop vanwege lagere kosten dan kernselectie |

| IWDA | iShares Core MSCI World UCITS | Wereld | 0.20% | 1650 | Ja | Gratis maandelijks aankopen.Evt afwisselen met VWRL aangezien deze meer spreiding heeft (wel hogere TER) |

| VWRL | Vanguard FTSE All-World UCITS | Wereld | 0.25% | 3100 | Ja | Betere spreiding dan IWDA. Wellicht afwisseln |

| MEUD | Lyxor Stoxx Europe 600 | Europa | 0.07% | 600 | Nee | Initiele aankoop vanwege spreiding en TER |

| IMEU | iShares MSCI Europe UCITS | Europa | 0.12% | 450 | Ja | Volgende aankopen ivm kernselectie. |

| VUSA | Vanguard S&P 500 UCITS | USA | 0.07% | 500 | Ja | Kernselectie en zeer lage TER |

| EMIM | iShares Core MSCI EM IMI | Emerging | 0.18% | 2700 | Nee | Lage TER |

[ Voor 0% gewijzigd door siddler op 31-07-2018 09:30 . Reden: Correcties en aanvulling ]

VWRL zit bij mijn weten in de kernselectie van Degiro.

There are never enough hours in a day, but always too many days before saturday.

Afhankelijk van je leeftijd, zou ik niet zo snel bonds aanschaffen overigens. De aanpak van jlcollins is daarbij overigens wel solide, het idee dat je door daling in aandelen je bonds kan verkopen voor realloceren en zodoende als hedge fungeren. Maar volgens mij is een cash buffer zoals die van jou daarvoor voldoende geschikt, tenzij het niet goed voelt op die manier. Mijn mening is om dat voorlopig te laten liggen, een jaar of 5-10 voor je 'pensioen' zou ik hier aan beginnen, dan kan ik me voorstellen dat dit wenselijk is. Sterker nog, ik zou een 100% blootstelling aan aandelen prefereren zolang je nog werkt of (nog) niet direct afhankelijk bent van je vermogen, financieel gezien. Maar goed, ik ben nog jong en kan risico nemen.siddler schreef op maandag 30 juli 2018 @ 22:15:

Afgelopen jaren heb ik altijd een beheerd beleggen rekening bij Evi van Lanschot gehad. Geen omkijken naar, maar in hindsight toch enigszins ontevreden over de performance en kosten en het lijkt me toch wel weer leuk om zelf te beleggen en ETF's uit te zoeken. Mijn keuze is hierbij gevallen op DeGiro, met name vanwege hun kernselectie en veel lagere kosten dan bijvoorbeeld Binck waar ik momenteel nog enkele Rabobank certificaten aanhoud (deze ga ik hier verkopen aangezien Binck heeft besloten een fee te gaan hanteren over het vermogen dat bij hen staat, waardoor ik relatief veel rendement inlever).

Momenteel struggle ik nog een beetje met de asset allocatie die ik aan zou kunnen houden. Een situatie schets:Al met al denk ik dat ik dus redelijk wat risico kan nemen. Voornamelijk vraag ik me nog af in hoeverre het zinvol is om een gedeelte van mijn investeringspotje te investeren in bonds, ik heb inmiddels al een voldoende grote spaargeld buffer. Zeker gezien de huidige lage rente (en daarmee dus een relatief grote kans op rente stijging) verwacht ik dat de bondprijzen an sich zullen dalen op de langere termijn. Is er hier iemand die mij een zetje in de juiste richting kan geven?

- Ik wil tussen de 55% en 65% van mijn vrij opneembare vermogen gaan investeren

- Er is een spaargeld buffer aanwezig waarvan ik noodzakelijke onverwachte kosten kan voldoen en indien nodig één jaar (werkeloos) van kan leven

- Ik zit erin voor de long-run. Op dit moment kan ik mij hooguit voorstellen dat ik (een gedeelte van) het geld over 7-10 jaar nodig heb om in een huis te investeren (afgelopen jaar een huis gekocht, dus voorlopig geen verhuisplannen)

- Ik wil maandelijks of tweemaandelijks geld inleggen om het vermogen verder toe te laten nemen

Wat betreft die VHYL, dividend ETFs kennen doorgaans wat hogere TER als ik me niet vergissiddler schreef op maandag 30 juli 2018 @ 22:15:

Daarnaast ben ik op de blog van jlcollins een asset allocatie tegengekomen die mij op zich wel aanstaat (met of zonder bonds):

[afbeelding]

Wat mij hier echter niet helemaal duidelijk is is waarom er gekozen wordt voor 'value equities' (VHYL bevat High dividend yield aandelen) met een hogere TER. Als ik andere 'wereld' ETFs zoek vind ik er genoeg met: minder kosten, meer verschillende stocks (=meer diversificatie), een beter rendement in de afgelopen jaren en een betere rating van Morningstar. Kan iemand mij vertellen wat deze value equities precies horen te doen voor het portfolio? En wat interessante alternatieven zijn voor VHYL? Zijn er andere op of aanmerkingen op deze asset allocatie?

Voor de andere classes heb ik inmiddels al één of meerdere ETFs gevonden (zie de tabel hieronder). Aangezien ik met een aardig bedrag overstap vind ik het te overzien als ik nu 1x transactiekosten maak, maar indien ik maandelijks aan wil/moet kopen kies ik liever voor een ETF uit de kernselectie. Het is me echter nog niet gelukt om een geschikte Emerging Markets ETF te vinden in de kernselectie, maar ik begrijp dat dat een bekend probleem is

Ik zie dat het een behoorlijk lange post is geworden, maar hopelijk kan iemand mijn vragen beantwoorden en wellicht dat andere nog iets aan mij 'research' hebben.

Ticker Naam Regio Kosten #Stocks Kernselectie Commentaar VEVE Vanguard FTSE Developed World UCITS ETF (EUR) Wereld 0.18% 2120 Nee Voornamelijk voor initiele aankoop vanwege lagere kosten dan kernselectie IWDA iShares Core MSCI World UCITS Wereld 0.20% 1650 Ja Gratis maandelijks aankopen.Evt afwisselen met VWRL aangezien deze meer spreiding heeft (wel hogere TER) VWRL Vanguard FTSE All-World UCITS Wereld 0.25% 3100 Nee Niet gratis aankopen, wel beter spreiding dan IWDA. Wellicht afwisseln MEUD Lyxor Stoxx Europe 600 Europa 0.07% 600 Nee Initiele aankoop vanwege spreiding en TER IMEU iShares MSCI Europe UCITS Europa 0.12% 450 Ja Volgende aankopen ivm kernselectie. VUSA Vanguard S&P 500 UCITS USA 0.07% 500 Ja Kernselectie en zeer lage TER EMIM iShares Core MSCI EM IMI Emerging 0.18% 2700 Nee Lage TER

Wat betreft gespreid aankopen, gewoon in één keer kopen, anders stel je risico uit. Op de lange termijn meestal de beste keuze

Emerging markets in de kernselectie is inderdaad lastig. Als iemand een goede heeft, dan graag delen. Ik houd het voorlopig bij VWRL, die overigens in de kernselectie van degiro zit.

Nou nav dit topic ook maar eens een Meesman account geopend  . Ik heb me er de afgelopen weken wat in verdiept en kwam zo bij Meesman uit

. Ik heb me er de afgelopen weken wat in verdiept en kwam zo bij Meesman uit

In eerste instantie voornamelijk om de lage renteperiode te overbruggen, op den duur wil ik wel meer zekerheid in de vorm van deposito's.

.

.

In eerste instantie voornamelijk om de lage renteperiode te overbruggen, op den duur wil ik wel meer zekerheid in de vorm van deposito's.

[ Voor 40% gewijzigd door Sport_Life op 31-07-2018 00:15 ]

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Waarom wil je zoveel spaargeld aanhouden als buffer?siddler schreef op maandag 30 juli 2018 @ 22:15:

.....

Ik zie dat het een behoorlijk lange post is geworden, maar hopelijk kan iemand mijn vragen beantwoorden en wellicht dat andere nog iets aan mij 'research' hebben.

1 a 2 maanden is echt meer als genoeg als je in loondienst bent en je je investeringen binnen een week kan opnemen.

Ik geloof zelf niet dat bonds verstandig zijn op dit moment.

De rente kan eigenlijk alleen maar omhoog en dan gaan je bonds in de min.

Veel bonds en veel spaargeld is imo helemaal onverstandig.

Persoonlijk ben ik ook niet zo van emerging market funds. Meestal dure kosten, dividend leak en geen superrendementen.

Waarom zoveel verschillende fondsen?

.

Wat is je startkapitaal?

(Je kan antwoorden in mo brackets zodat alleen members het kunnen zien)

Je maandelijkse stortingen zou ik in hooguit 2 fondsen stoppen, een wereldwijd of een VS en een Europa.

Als je startkapitaal hoog genoeg is zou ik 20+ bedrijven zoeken en daar individueel in investeren.

Met name in veilige bedrijven met hoog dividend die nu laag staan.

Dit kan ook met ETFs maar dan zijn de kosten hoger.

Ik zou tevens minimaal 10% van je startkapitaal is physical silver/gold stoppen om te hedgen tegen een echte crash.

Iets wat hier vrijwel niemand doet volgens mij.

Daarnaast kun je ook nog in vastgoed (REITs) of commodoties investeren, om je aandelen% wat lager te houden.

.

Ik denk dat je dan lang kan wachten.Sport_Life schreef op maandag 30 juli 2018 @ 23:28:

Nou nav dit topic ook maar eens een Meesman account geopend. Ik heb me er de afgelopen weken wat in verdiept en kwam zo bij Meesman uit

In eerste instantie voornamelijk om de lage renteperiode te overbruggen, op den duur wil ik wel meer zekerheid in de vorm van deposito's.

.

De 10 jaarsrente is namelijk nauwelijks hoger dan 1 jaars.

[ Voor 14% gewijzigd door Blazer Coke op 31-07-2018 05:42 ]

Het gaat eigenlijk ook over de rest van je post, maar de zaken die jij allemaal beschrijft, zoals deze quote is echt niet zonder risico. Dat jij je daar prima bij voelt is goed natuurlijk, maar je brengt het nu alsof iemand gek zou zijn die iets minder risico wil lopen. Ik zou daar iets minder uitgesproken in zijn. Goed om de verschillende visies te lezen, maar als zulk advies zou betekenen dat iemand over 2 jaar die net zijn baan verloren is in een crisis zijn aandelen met 40% verlies moet verkopen omdat hij geen buffer heeft en anders de hypotheek niet meer kan betalen...Blazer Coke schreef op dinsdag 31 juli 2018 @ 01:12:

[...]

Waarom wil je zoveel spaargeld aanhouden als buffer?

1 a 2 maanden is echt meer als genoeg als je in loondienst bent en je je investeringen binnen een week kan opnemen.

Hattrick: playing IV.50

PSN: Sandyman

Ik snap dat jij er geen fan van bent, prima. Je argument van superrendementen snap ik niet, want waar haal jij die dan?Blazer Coke schreef op dinsdag 31 juli 2018 @ 01:12:

[...]

Persoonlijk ben ik ook niet zo van emerging market funds. Meestal dure kosten, dividend leak en geen superrendementen.

Emerging Market funds (zoals bij Meesman) zijn wel de way-to-go voor een beleggingshorizon van 30 jaar. Meesman geeft dat zelf aan, laten het zien dat het veel volatieler is dan aandelen (laat staan bonds), maar uitgezoomd (naar 20 tot 30 jaar) het altijd beter doet. Logisch in het licht van risk/reward. Voor mijn kinderen (bij Meesman ook, met eigen rekeningen) gaat elke storting in Emerging markets (horizon > 30 jaar)

Ikzelf alleen index en obligaties (50 jaar oud) - o.a. bij Meesman en BND (pensioenrekening)

[ Voor 5% gewijzigd door poehee op 31-07-2018 10:07 . Reden: Toevoeging persoonlijke situatie ]

You're either part of the solution or you're part of the problem

@Fuff, ik heb mijn leeftijd toegevoegd in mijn vorige post, voor de volledigheid ook hier: bijna 27 jaar en dus nog een flinke tijd tot mijn pensioen.

Overigens denk ik dat mijn startkapitaal hier aan de lage kant voor is

Helemaal gelijk, dat is ergens mis gegaan met de tabel aanmaken. Ik heb het aangepastsquaddie schreef op maandag 30 juli 2018 @ 22:37:

VWRL zit bij mijn weten in de kernselectie van Degiro.

Met name met het oog op onvoorziene omstandigheden waarin ik ineens (snel) geld nodig heb. Ik wil dan niet gedwongen zijn om in slechtere tijden mijn investeringen met 20-50% verlies te moeten verkopen. Aangezien ik zelf ook in de financiële sector werk zou alles dan wel eens tegelijk slecht kunnen gaan (daling in beleggingen, baan kwijt en geen nieuwe baan kunnen vinden)Blazer Coke schreef op dinsdag 31 juli 2018 @ 01:12:

[...]

Waarom wil je zoveel spaargeld aanhouden als buffer?

1 a 2 maanden is echt meer als genoeg als je in loondienst bent en je je investeringen binnen een week kan opnemen.

Dat was ook mijn idee, maar ik was vooral benieuwd of er mensen zijn die dit anders zien. Ik zou dit graag vanuit beide oogpunten bekijken om zo een goede afweging te kunnen maken.Ik geloof zelf niet dat bonds verstandig zijn op dit moment.

De rente kan eigenlijk alleen maar omhoog en dan gaan je bonds in de min.

Veel bonds en veel spaargeld is imo helemaal onverstandig.

Dit is momenteel de lijst met fondsen die ik overweeg. In principe heb ik per categorie maximaal fondsen gekozen: één fonds voor de initiele aankoop en één fonds voor periodieke aankopen. De filosofie hierachter is dat bij de initiele aankoop de aankoopkosten minder zwaar drukken dan bij de kleinere periodieke aankopen. Daarom wil ik voor de periodieke aankopen erg graag iets uit de kernselectie en kies ik voor de initiele aankoop liever voor een ETF met een lagere TER.Persoonlijk ben ik ook niet zo van emerging market funds. Meestal dure kosten, dividend leak en geen superrendementen.

Waarom zoveel verschillende fondsen?

.

Wat is je startkapitaal?

(Je kan antwoorden in mo brackets zodat alleen members het kunnen zien)

Members only:

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

Hoe zou je deze "veilige" bedrijven definiëren? Moet ik dan denken aan bedrijven op de dividend aristocrats lijsten?Je maandelijkse stortingen zou ik in hooguit 2 fondsen stoppen, een wereldwijd of een VS en een Europa.

Als je startkapitaal hoog genoeg is zou ik 20+ bedrijven zoeken en daar individueel in investeren.

Met name in veilige bedrijven met hoog dividend die nu laag staan.

Dit kan ook met ETFs maar dan zijn de kosten hoger.

Overigens denk ik dat mijn startkapitaal hier aan de lage kant voor is

Dit vind ik nog wel het overwegen waard, hier ga ik eens over nadenken.Ik zou tevens minimaal 10% van je startkapitaal is physical silver/gold stoppen om te hedgen tegen een echte crash.

Iets wat hier vrijwel niemand doet volgens mij.

Daarnaast kun je ook nog in vastgoed (REITs) of commodoties investeren, om je aandelen% wat lager te houden.

Ik heb momenteel 0 bonds. De rente is zó laag dat het wat mij betreft niets oplevert. Mocht de rente ooit weer stijgen wordt het misschien weer interessant. Nu is het rendement nul (net als cash) en worden ze waarschijnlijk minder waard als de rente stijgt. Tevens ben ik 32, dus een forse dip zou niet acuut voor problemen zorgen.

Qua "noodvoorraad" cash werk ik nu met 3-6 maanden inkomsten. In geval van nood zou ik het dus nog enkele maanden langer uitzingen als we niet meer zouden sparen (ca 30%). Op dit moment zit ik meer naar de onderkant i.v.m. aanschaf auto. Veel meer aanhouden vind ik moeilijk te verkopen aan mezelf vanwege gemist rendement, maar op termijn wil ik wel naar een jaar uitgaven.

Goud/zilver doe ik niets in. Wat mij betreft te duur (gemist rendement) om aan te houden voor die ene crash en daarna herstelt de beurs weer. Indien dat niet het geval is, vrees ik dat ik grotere problemen heb om me over druk te maken Dus op lange termijn bezien niet nuttig (eea hangt natuurlijk sterk af in welke levensfase je zit en hoeveel risico je wilt nemen).

Dus op lange termijn bezien niet nuttig (eea hangt natuurlijk sterk af in welke levensfase je zit en hoeveel risico je wilt nemen).

Qua "noodvoorraad" cash werk ik nu met 3-6 maanden inkomsten. In geval van nood zou ik het dus nog enkele maanden langer uitzingen als we niet meer zouden sparen (ca 30%). Op dit moment zit ik meer naar de onderkant i.v.m. aanschaf auto. Veel meer aanhouden vind ik moeilijk te verkopen aan mezelf vanwege gemist rendement, maar op termijn wil ik wel naar een jaar uitgaven.

Goud/zilver doe ik niets in. Wat mij betreft te duur (gemist rendement) om aan te houden voor die ene crash en daarna herstelt de beurs weer. Indien dat niet het geval is, vrees ik dat ik grotere problemen heb om me over druk te maken

If you can see, look. If you can look, observe

Ik wil mijn portfolio graag uitbreiden met een ETF gericht op dividend inkomen voor de komende 30+ jaar. Alleen twijfel ik nog over onderstaande twee ETFs. De VHYL variant heeft een zwaardere weging in de US t.o.v. de GLDV en heeft lagere kosten. Welke ETF heeft jullie voorkeur en waarom?

Vanguard FTSE All-World High Dividend Yield UCITS ETF (EUR) - (VHYL) - (0,29%)

SPDR® S&P Global Dividend Aristocrats UCITS ETF - (GLDV) - (0,45%)

Mijn huidige portfolio bestaat momenteel uit:

VTI/VXUS - Nu niet meer te koop

VWRL - (Vanguard FTSE All-World) - Als vervanging voor de VTI/VXUS combinatie

IEMM - (iShares MSCI Emerging Markets) - Kleine plukje

O - Realty income stock

GMRE.pa - Global Medical REIT

Zoals hierboven al eerder benoemd heb ik geen bonds is mijn portfolio i.v.m. het (verwachte) lage rendement. Tevens ben ik 26 dus een flinke dip zorgt ook bij mij niet voor problemen maar wordt juist een extra aankoopmoment.

Vanguard FTSE All-World High Dividend Yield UCITS ETF (EUR) - (VHYL) - (0,29%)

SPDR® S&P Global Dividend Aristocrats UCITS ETF - (GLDV) - (0,45%)

Mijn huidige portfolio bestaat momenteel uit:

VTI/VXUS - Nu niet meer te koop

VWRL - (Vanguard FTSE All-World) - Als vervanging voor de VTI/VXUS combinatie

IEMM - (iShares MSCI Emerging Markets) - Kleine plukje

O - Realty income stock

GMRE.pa - Global Medical REIT

Zoals hierboven al eerder benoemd heb ik geen bonds is mijn portfolio i.v.m. het (verwachte) lage rendement. Tevens ben ik 26 dus een flinke dip zorgt ook bij mij niet voor problemen maar wordt juist een extra aankoopmoment.

Als je jong bent en je hebt een baan, zit je in een 'wealth accumulation phase', en zou ik geen hoog dividend ETF aanhouden.Richard1992 schreef op dinsdag 31 juli 2018 @ 11:36:

Ik wil mijn portfolio graag uitbreiden met een ETF gericht op dividend inkomen voor de komende 30+ jaar. Alleen twijfel ik nog over onderstaande twee ETFs. De VHYL variant heeft een zwaardere weging in de US t.o.v. de GLDV en heeft lagere kosten. Welke ETF heeft jullie voorkeur en waarom?

Als je oud en/of je hebt voor langere tijd gekozen geen baan (bv sabbatical voor meer dan 6 maanden), dan zit je in een andere fase en kies je meer voor dividend genererende aandelen.

Een aanrader is dit makkelijk leesbare boek van JLCollins - The simple path to wealth

Bedankt voor je reactie. Ik heb inderdaad een goede baan in de IT sector.AceAceAce schreef op dinsdag 31 juli 2018 @ 12:06:

[...]

Als je jong bent en je hebt een baan, zit je in een 'wealth accumulation phase', en zou ik geen hoog dividend ETF aanhouden.

Als je oud en/of je hebt voor langere tijd gekozen geen baan (bv sabbatical voor meer dan 6 maanden), dan zit je in een andere fase en kies je meer voor dividend genererende aandelen.

Een aanrader is dit makkelijk leesbare boek van JLCollins - The simple path to wealth

Bedankt voor de boek tip ik ga vanavond het boek eens bekijken en/of bestellen.

Het is een aangename gast, maar verwacht niet meer dan: koop een normaal, goed huis, in een normale goede buurt, verhuis niet, stop je geld in indexfondsen met lage kosten, koop een nieuwe, kwalitatief goede auto en rijd deze "op" (heel belangrijk - dat is goedkoper dan tweedehands rijden). Doe geen gekke dingen, doe normaal en spaar (beleg) zoveel als je kan.Richard1992 schreef op dinsdag 31 juli 2018 @ 12:23:

[...]

Bedankt voor je reactie. Ik heb inderdaad een goede baan in de IT sector.

Bedankt voor de boek tip ik ga vanavond het boek eens bekijken en/of bestellen.

You're either part of the solution or you're part of the problem

En de laatste tip: Lees bovenstaande samenvatting en bespaar alvast je eerste € 17,99.poehee schreef op dinsdag 31 juli 2018 @ 13:19:

[...]

Het is een aangename gast, maar verwacht niet meer dan: koop een normaal, goed huis, in een normale goede buurt, verhuis niet, stop je geld in indexfondsen met lage kosten, koop een nieuwe, kwalitatief goede auto en rijd deze "op" (heel belangrijk - dat is goedkoper dan tweedehands rijden). Doe geen gekke dingen, doe normaal en spaar (beleg) zoveel als je kan.

Eens. En dit klinkt voor Europeanen nog wel logisch en normaal, maar de auteur is een Amerikaan(?) en Amerikanen doen alles op krediet.poehee schreef op dinsdag 31 juli 2018 @ 13:19:

[...]

Het is een aangename gast, maar verwacht niet meer dan: koop een normaal, goed huis, in een normale goede buurt, verhuis niet, stop je geld in indexfondsen met lage kosten, koop een nieuwe, kwalitatief goede auto en rijd deze "op" (heel belangrijk - dat is goedkoper dan tweedehands rijden). Doe geen gekke dingen, doe normaal en spaar (beleg) zoveel als je kan.

Asustor AS6704T (32GB, 4x16TB MG08), OpenWrt (3x GL.iNet Flint 2 MT6000), Lyrion Media Server, Odroid H2/N2+/C4/C2, DS918+ (4x8TB WD RED)

Nah dat vind ik te kort door de bocht. Ja, als je met dit soort onderwerpen in aanraking komt dan is het misschien niet zo boeiend, maar voor iedereen die weinig kennis heeft, net begonnen is, twijfelt, is zijn blog (en boek) zeer kwalitatieve content, wat erg inspirerend kan werken.Divak schreef op dinsdag 31 juli 2018 @ 13:25:

[...]

En de laatste tip: Lees bovenstaande samenvatting en bespaar alvast je eerste € 17,99.

Ik zal niet ontkennen dat het niet de strekking is van zijn verhaal, maar je kunt er veel van leren imo. Heb het in mijn vriendenkring veel aangeraden. Daar waar de inflatiekrokodil nooit honger had, zit deze er nu om verlegen en zijn velen tot inzicht gekomen, waar ik dan weer blij van wordt. Omdat het mij niet gaat dát ze in indexfondsen beleggen, maar dat ze begrijpen hoe het geheel in elkaar steekt.

De ironie is dat ik het doemscenario al heb geleefd.Sandyman538 schreef op dinsdag 31 juli 2018 @ 08:34:

[...]

Het gaat eigenlijk ook over de rest van je post, maar de zaken die jij allemaal beschrijft, zoals deze quote is echt niet zonder risico. Dat jij je daar prima bij voelt is goed natuurlijk, maar je brengt het nu alsof iemand gek zou zijn die iets minder risico wil lopen. Ik zou daar iets minder uitgesproken in zijn. Goed om de verschillende visies te lezen, maar als zulk advies zou betekenen dat iemand over 2 jaar die net zijn baan verloren is in een crisis zijn aandelen met 40% verlies moet verkopen omdat hij geen buffer heeft en anders de hypotheek niet meer kan betalen...

.

Members only:

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

.

Als je je eenmaal gaat verdiepen in alle financiele mogelijkheden, markten en ins en outs heb je echt zoveel opties.

In het verleden heb ik ook veelvuldig geluisterd, naar angsthazen, zwartkijkers, "experts", negatievelingen en pessimisten.

Hun argumenten zijn vrijwel alleen gebaseerd op emoties en doemscenario's.

Gek genoeg hebben ze het nooit over de echt grootste reden van persoonlijk financiele malaise: relatiebreuk.

De wereld is na de crisis (en ook al daarvoor) zoveel veranderd.

Laat je niet leiden door angst, doemscenario's en emoties.

Evalueer de markt, je situatie en je opties en maak vanuit daar een plan.

Maar mensen zijn rare wezens met rare keuzes. Velen kiezen om hun verlies te minimaliseren ipv hun winst te maximaliseren.

Daarom zijn er nog steeds mensen die sparen met 100% garantie op 0% rendement ipv beleggen met 75% kans op 10+% en 25% kans op -10% rendement.

Mijn observaties zijn dat sparen en bonds gewoon "waardeloos" zijn. Daar moet je minimaal van hebben.

Fondsen en ETF's zijn snel liquide te maken in geval van nood.

Verder ben ik vrij conservatief in mijn aandelenkeuze.

Lump sum invest werkt gemiddeld ook beter dan geld op een spaarrekening houden en een dollar cost averaging aanhouden.

De vraagsteller is 27, universitair opgeleid, in een goede sector.

De economische tijden zijn goed.

Imo is zijn risico laag.

.

Hoeveel doen ze het nu beter dan World/US/Europe trackers?poehee schreef op dinsdag 31 juli 2018 @ 10:06:

[...]

Ik snap dat jij er geen fan van bent, prima. Je argument van superrendementen snap ik niet, want waar haal jij die dan?

Naast het feit dat ze imo financiele bezwaren hebben, zijn veel emerging markets geen marktgebaseerde economien en/of democratien.

Voor mij is het gedeelte in world fondsen/ETFs wel genoeg.

[ Voor 9% gewijzigd door Blazer Coke op 01-08-2018 02:28 ]

En dan ben je 90, heb je 500k+ vermogen en een afbetaalde woning. En dan?poehee schreef op dinsdag 31 juli 2018 @ 13:19:

[...]

Het is een aangename gast, maar verwacht niet meer dan: koop een normaal, goed huis, in een normale goede buurt, verhuis niet, stop je geld in indexfondsen met lage kosten, koop een nieuwe, kwalitatief goede auto en rijd deze "op" (heel belangrijk - dat is goedkoper dan tweedehands rijden). Doe geen gekke dingen, doe normaal en spaar (beleg) zoveel als je kan.

Ja, als je een kutbaan hebt dan kan ik me voorstellen dat je zo vroeg mogelijk wilt stoppen met werken. Dus dan is bovenstaande van toepassing. Maar dan is er imo iets misgegaan bij de studie keuze.

Ik heb ook weleens mindere dagen op kantoor, maar over het algemeen vind ik de werkzaamheden leuk en uitdagend. Sterker nog in mijn vrije tijd doe ik praktisch hetzelfde, iets minder complex en een fractie van het geld

Waarom dan beleggen? Simpelweg omdat we geld over houden

Ik kan ook minder gaan werken, maar vind het dus nog te leuk.

[ Voor 6% gewijzigd door Sport_Life op 01-08-2018 10:22 ]

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Onvolledig verhaal en mede daardoor totaal geen weerlegging van het belangrijke punt wat @Sandyman538 maakte. Je weet niet hoeveel veerkracht er in iemands persoonlijke situatie zit en je weet ook niet of iemand de stalen zenuwen heeft die nodig zijn om een dip uit te zitten. Je kan dus iemand die niet all-in gaat zomaar wegzetten zoals jij dat suggereert. Als je dat doet doe je precies wat je de ander verwijt, maar dan aan de andere kant van het spectrum.Blazer Coke schreef op woensdag 1 augustus 2018 @ 02:12:

[...]

De ironie is dat ik het doemscenario al heb geleefd.

***members only***

*knip*

Iemand kan alleen zelf bepalen wat voor hem of haar een acceptabel risico is.

[ Voor 5% gewijzigd door Jesse op 01-08-2018 13:15 ]

Daar ga je wel voorbij aan de strekking. Het gaat er namelijk niet om dat je 90 bent met vermogen X en vastgoed Y.Sport_Life schreef op woensdag 1 augustus 2018 @ 10:18:

[...]

En dan ben je 90, heb je 500k+ vermogen en een afbetaalde woning. En dan?

Ja, als je een kutbaan hebt dan kan ik me voorstellen dat je zo vroeg mogelijk wilt stoppen met werken. Dus dan is bovenstaande van toepassing. Maar dan is er imo iets misgegaan bij de studie keuze.

Ik heb ook weleens mindere dagen op kantoor, maar over het algemeen vind ik de werkzaamheden leuk en uitdagend. Sterker nog in mijn vrije tijd doe ik praktisch hetzelfde, iets minder complex en een fractie van het geld(nieuwbouwwoning gekocht, dus voor - nacalculatie, cash flow ivm oude woning , eigen vermogen vs vreemd vermogen, aflossen vs beleggen, etc).

Waarom dan beleggen? Simpelweg omdat we geld over houden. En aflossen levert mij 1,x% rendement op en is bovendien saai.

Ik kan ook minder gaan werken, maar vind het dus nog te leuk.

Het zit hem er juist in dat het allemaal niet meer hoeft, je van niemand wat nodig hebt en kunt doen en laten wat jij wilt, en je in feite geen zorgen hebt. Ik vind werken ook prima, maar het liefst zou ik het niet doen, of althans ik zou misschien wel iets van werk doen, maar dan zou ik er een hele andere invulling aan geven.

Dan raak je ook precies een mooi punt trouwens, want beleggen om het beleggen is natuurlijk zinloos, wie wil er nou meer geld, gewoon vanwege het geld? Financiële onafhankelijkheid is iets wat ik nastreef, en ik geloof velen met mij. Dus de reis naar rijkdom is een die daar mooi samengevat wordt, maar wat iedereen met rijkdom bedoeld is totaal iets anders. Ook niet voor dit topic geloof ik

Ik heb van dichtbij meegemaakt dat mensen *plots* niet meer hoefden te werken, men raakt in een sociaal isolement, wordt depressief, etc. Je moet echt maatschappelijk bezig blijven, anders ga je eraan onderdoor. Dat kan ook met vrijwilligerswerk bv. Maar dan kun je net zogoed een baan kiezen die je leuk vindt, dan heb je hetzelfde effectFuff schreef op woensdag 1 augustus 2018 @ 13:20:

[...]

Daar ga je wel voorbij aan de strekking. Het gaat er namelijk niet om dat je 90 bent met vermogen X en vastgoed Y.

Het zit hem er juist in dat het allemaal niet meer hoeft, je van niemand wat nodig hebt en kunt doen en laten wat jij wilt, en je in feite geen zorgen hebt. Ik vind werken ook prima, maar het liefst zou ik het niet doen, of althans ik zou misschien wel iets van werk doen, maar dan zou ik er een hele andere invulling aan geven.

Ik begrijp in jouw geval niet waarom je niet een hele andere invulling geeft aan je werk? Als je met iets anders gelukkiger wordt, dan ga je dat toch doen? Dan voel je je veel rijker. Misschien minder inkomen, maar eenmaal "FO" zal je inkomen ook lager zijn dan wanneer je inkomen geniet.

Iedereen die in Nederland woont is al financieel onafhankelijkDan raak je ook precies een mooi punt trouwens, want beleggen om het beleggen is natuurlijk zinloos, wie wil er nou meer geld, gewoon vanwege het geld?

Financiële onafhankelijkheid is iets wat ik nastreef, en ik geloof velen met mij. Dus de reis naar rijkdom is een die daar mooi samengevat wordt, maar wat iedereen met rijkdom bedoeld is totaal iets anders. Ook niet voor dit topic geloof ik

Dus als financiele onafhankelijkheid je doel is dan kan ik je feliciteren want dat ben je al

Toch heeft hij wel een punt. Men gaat ervan uit dat alleen opbrensten (renteinkomsten, dividend, aandelenstijging, etc) tellen, maar men vergeet dat "gemiste opbrengsten" (wanneer je spaart ipv belegd) ook tellen.Jesse schreef op woensdag 1 augustus 2018 @ 13:13:

[...]

Onvolledig verhaal en mede daardoor totaal geen weerlegging van het belangrijke punt wat @Sandyman538 maakte. Je weet niet hoeveel veerkracht er in iemands persoonlijke situatie zit en je weet ook niet of iemand de stalen zenuwen heeft die nodig zijn om een dip uit te zitten. Je kan dus iemand die niet all-in gaat zomaar wegzetten zoals jij dat suggereert. Als je dat doet doe je precies wat je de ander verwijt, maar dan aan de andere kant van het spectrum.

Iemand kan alleen zelf bepalen wat voor hem of haar een acceptabel risico is.

Dus als je de angst / risicoaversie waar hij naar refereert vertaalt naar gemiste opbrengsten, kan het zomaar onverstandig zijn om 20k op een spaarrekening te zetten. Ook vanuit risico oogpunt: je mist opbrengsten (op opbrengsten) welke een toekomstige tegenvaller kunnen compenseren

[ Voor 24% gewijzigd door Sport_Life op 01-08-2018 14:17 ]

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Wat is de reden om in deze fase van je leven geen dividend ETF's aan te schaffen?AceAceAce schreef op dinsdag 31 juli 2018 @ 12:06:

[...]

Als je jong bent en je hebt een baan, zit je in een 'wealth accumulation phase', en zou ik geen hoog dividend ETF aanhouden.

Als je oud en/of je hebt voor langere tijd gekozen geen baan (bv sabbatical voor meer dan 6 maanden), dan zit je in een andere fase en kies je meer voor dividend genererende aandelen.

Een aanrader is dit makkelijk leesbare boek van JLCollins - The simple path to wealth

Zelf ben ik net een beetje begonnen, ik lees nog veel maar heb voor een klein bedrag aan ETF's aangeschaft. Ik moet zeggen dat bij ETF's er een verschrikkelijk grote keuze is, een keuze hierin maken is lastig.

Helemaal mee eensSport_Life schreef op woensdag 1 augustus 2018 @ 14:08:

[...]

Ik heb van dichtbij meegemaakt dat mensen *plots* niet meer hoefden te werken, men raakt in een sociaal isolement, wordt depressief, etc. Je moet echt maatschappelijk bezig blijven, anders ga je eraan onderdoor. Dat kan ook met vrijwilligerswerk bv. Maar dan kun je net zogoed een baan kiezen die je leuk vindt, dan heb je hetzelfde effect.

Ik begrijp in jouw geval niet waarom je niet een hele andere invulling geeft aan je werk? Als je met iets anders gelukkiger wordt, dan ga je dat toch doen? Dan voel je je veel rijker. Misschien minder inkomen, maar eenmaal "FO" zal je inkomen ook lager zijn dan wanneer je inkomen geniet.

Als je 'plots' niet meer hoeft te werken, is dat anders dan wanneer je doelgericht je erop voorbereid natuurlijk. Ik kan me dat ook goed voorstellen dat het lastig is. Ik denk dat iedereen zich moet bezig houden met wat voor hem waardetoevoeging is in het leven en hoe je het leven wil inrichten op een manier die daar in voldoet. Mijn werk is leuk, het is uitdagend, het voegt iets toe, maar ik ben toch nog teveel afhankelijk van anderen (lees: bestuur, management en de waan van de dag). Ik zou hetzelfde willen doen, op mijn eigen tempo, met mijn eigen mensen, zonder afleiding van de dingen die vandaag moeten en anderen mij kunnen 'opleggen'. Ik ben bezig om hierin voor mezelf te starten, maar ik moet eerst een sterker netwerk hebben om de stap te nemen. Ik begin vanaf 1 oktober in elk geval 20% voor mezelf om eens te kijken hoe me dat bevalt.

Maar FO is een concept, en mijn raamwerk van FO is breder dan jouw beschrijving. Je hebt gelijk dat je vrijwel niks nodig hebt in Nederland, maar je bent financieel ontzettend afhankelijk van alle uitkeringen, toeslagen. Afhankelijk van hoe jij invulling geeft aan FO.Sport_Life schreef op woensdag 1 augustus 2018 @ 14:08:

Iedereen die in Nederland woont is al financieel onafhankelijk. Tot een bruto inkomen van 30k-35k heeft werken financieel gezien geen enkele meerwaarde, aangezien de koopkracht gelijk is aan iemand die een uitkering ontvangt + huursubsidie/HRA + zorgtoeslag + kinderbijslag + nauwelijks belasting betalen + geen kinderopvangkosten etc etc.

Dus als financiele onafhankelijkheid je doel is dan kan ik je feliciteren want dat ben je al.

[...]

Toch heeft hij wel een punt. Men gaat ervan uit dat alleen opbrensten (renteinkomsten, dividend, aandelenstijging, etc) tellen, maar men vergeet dat "gemiste opbrengsten" (wanneer je spaart ipv belegd) ook tellen.

Dus als je de angst / risicoaversie waar hij naar refereert vertaalt naar gemiste opbrengsten, kan het zomaar onverstandig zijn om 20k op een spaarrekening te zetten. Ook vanuit risico oogpunt: je mist opbrengsten (op opbrengsten) welke een toekomstige tegenvaller kunnen compenseren. Snap je ?

Het is zo lastig als je het jezelf maakt. VTI + VXUS is een gouden combi, nu dat niet meer kan wordt VWRL door de meesten aangeraden, dat is ook nog mijn hoofdmoot. Daarnaast kun je nog small caps of emerging markets specifiek erbij pakken. Maar de basis zou ik lekker daarbij houden, je kan ook prima 'gewoon' de S&P500 volgen, hoewel veel mensen zullen zeggen dat dat teveel USA gefocusseerd is, geloof ik dat zelf niet, het zijn stuk voor stuk grote bedrijven met een grote internationale afzetmarkt.ozero schreef op woensdag 1 augustus 2018 @ 14:43:

[...]

Wat is de reden om in deze fase van je leven geen dividend ETF's aan te schaffen?

Zelf ben ik net een beetje begonnen, ik lees nog veel maar heb voor een klein bedrag aan ETF's aangeschaft. Ik moet zeggen dat bij ETF's er een verschrikkelijk grote keuze is, een keuze hierin maken is lastig.

Dividend wordt voornamelijk gezien om van te leven, of te herinvesteren. In beide gevallen zit je dan bij een dividend ETF niet helemaal goed. Door kosten van de ETF en relatief lage opbrengst lever je rendement in. Dan zou ik eerder, en anderen met mij, een portfolio van tientallen dividendaandelen kopen met een gemiddeld hogere opbrengst, om van te leven of te herinvesteren. Wat wel zo is, is dat dividend champions relatief goed presteren, maar wat minder snel terugklimmen na een correctie.

[ Voor 67% gewijzigd door Fuff op 01-08-2018 15:04 ]

Uiteraard klopt dat, maar dat voorziet dus niet in de situatie dat je tijdens een beurscrash werkloos wordt en je aandelen moet verkopen om rond te komen. Of bijvoorbeeld in een dalende markt er voor kiest om je aandelen te verkopen omdat je een nog groter verlies wilt voorkomen.Sport_Life schreef op woensdag 1 augustus 2018 @ 14:08:

*knip*

[...]

Toch heeft hij wel een punt. Men gaat ervan uit dat alleen opbrensten (renteinkomsten, dividend, aandelenstijging, etc) tellen, maar men vergeet dat "gemiste opbrengsten" (wanneer je spaart ipv belegd) ook tellen.

Dus als je de angst / risicoaversie waar hij naar refereert vertaalt naar gemiste opbrengsten, kan het zomaar onverstandig zijn om 20k op een spaarrekening te zetten. Ook vanuit risico oogpunt: je mist opbrengsten (op opbrengsten) welke een toekomstige tegenvaller kunnen compenseren. Snap je ?

Als je de dalen van een meer risicovolle portefeuille kan uitzitten is het allemaal prima en zal je er tenslotte meer aan over kunnen houden.

[ Voor 6% gewijzigd door Jesse op 01-08-2018 15:34 ]

Ik ben me er een beetje in aan het verdiepen, maar er zijn ook minder risicovolle indexen of obligaties.Jesse schreef op woensdag 1 augustus 2018 @ 15:28:

[...]

Uiteraard klopt dat, maar dat voorziet dus niet in de situatie dat je tijdens een beurscrash werkloos wordt en je aandelen moet verkopen om rond te komen. Of bijvoorbeeld in een dalende markt er voor kiest om je aandelen te verkopen omdat je een nog groter verlies wilt voorkomen.

Als je de dalen van een meer risicovolle portefeuille kan uitzitten is het allemaal prima en zal je er tenslotte meer aan over kunnen houden.

Een beurscrash komt ook niet zomaar aanwaaien en het lijkt me een vrij veilige situatie wanneer je 20k op minder risicovolle indexen investeert welke je zo weer kunt verkopen wanneer de boel omslaat.

Overigens hebben we in 2009 gezien dat een bank ook kan omvallen. Dan heb je ook niet de volgende dag je geld vanuit het garantie stelsel! Dan heb je liever aandelen die je met verlies kunt verkopen.

Ik begin net dus ga nog niet alles beleggen, maar heeft meer te maken omdat ik een beetje uit wil vogelen hoe alles werkt

Plus 100% zekerheid dat een Meesman bv los staat van de investeringsmaatschappij. Zodat er geen nadeel ontstaat wanneer zij failliet gaan.

[ Voor 20% gewijzigd door Sport_Life op 01-08-2018 15:51 ]

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Als je een minder risicovol product kiest zal je hoogst waarschijnlijk ook minder winst maken.Sport_Life schreef op woensdag 1 augustus 2018 @ 15:45:

[...]

Ik ben me er een beetje in aan het verdiepen, maar er zijn ook minder risicovolle indexen of obligaties.

Een beurscrash komt ook niet zomaar aanwaaien en het lijkt me een vrij veilige situatie wanneer je 20k op minder risicovolle indexen investeert welke je zo weer kunt verkopen wanneer de boel omslaat.

Tip, lees dit eens: http://jlcollinsnh.com/stock-series/Ik begin net dus ga nog niet alles beleggen, maar heeft meer te maken omdat ik een beetje uit wil vogelen hoe alles werkt.

http://www.spaarrente.com/icesaveJesse schreef op woensdag 1 augustus 2018 @ 15:52:

[...]

Als je een minder risicovol product kiest zal je hoogst waarschijnlijk ook minder winst maken.

[...]

Tip, lees dit eens: http://jlcollinsnh.com/stock-series/

Faillissement in 2008, uitbetaling door DNB in 2010

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Je beseft dat je nu, in 3 redelijk tot goede jaren, je 20-50% rendement mist?siddler schreef op dinsdag 31 juli 2018 @ 10:16:

[...]

Met name met het oog op onvoorziene omstandigheden waarin ik ineens (snel) geld nodig heb. Ik wil dan niet gedwongen zijn om in slechtere tijden mijn investeringen met 20-50% verlies te moeten verkopen. Aangezien ik zelf ook in de financiële sector werk zou alles dan wel eens tegelijk slecht kunnen gaan (daling in beleggingen, baan kwijt en geen nieuwe baan kunnen vinden)

En de markt gaat historisch gezien 3x zo vaak omhoog als omlaag.

.

Bijvoorbeeld.[...]

***members only***

[...]

Hoe zou je deze "veilige" bedrijven definiëren? Moet ik dan denken aan bedrijven op de dividend aristocrats lijsten?

Overigens denk ik dat mijn startkapitaal hier aan de lage kant voor is

Bedrijven met weinig votaliteit (en gestage groei), stabiele winst en dividenduitkeringen.

Ook bedrijven in bepaalde sectoren zoals voedingsmiddelen, telecom, nutsbedrijven, healthcare, etc.

Je kunt hier ook etf en fondsen voor vinden.

Voordeel van direct in bedrijven investeren is dat de kosten lager zijn dan fondsen en etf.

Members only:

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

Zolang je niet meer dan 2-3k in 1 bedrijf steekt zit je goed.

Zeker in de VS kun je al vanaf 500-1000$ met lage kosten aankopen.

In NL/BE is dat al wat hoger.

Voor de rest van de regios zijn kosten wel een stuk hoger.

De samenvatting:poehee schreef op dinsdag 31 juli 2018 @ 13:19:

[...]

Het is een aangename gast, maar verwacht niet meer dan: koop een normaal, goed huis, in een normale goede buurt, verhuis niet, stop je geld in indexfondsen met lage kosten, koop een nieuwe, kwalitatief goede auto en rijd deze "op" (heel belangrijk - dat is goedkoper dan tweedehands rijden). Doe geen gekke dingen, doe normaal en spaar (beleg) zoveel als je kan.

YouTube: The Position of Fuck You by jlcollinsnh#

Dat is een verstandige keuze, geaard in wetenschappelijke literatuur. Verlies veroorzaakt een dubbel zo heftige emotie als winst. Omdat op het dieptepunt zelfs de meest doorgewinterde Bogleheads hun ballen kwijtraken, is het m.i. zeer verstandig om rekening te houden met je psychologie.Blazer Coke schreef op woensdag 1 augustus 2018 @ 02:12:

Maar mensen zijn rare wezens met rare keuzes. Velen kiezen om hun verlies te minimaliseren ipv hun winst te maximaliseren.

516K subscribers 👍🏻 5.2K 👎🏻 428 🔕 Notify ➦ Share ▤ᐩ Save

Pff.. Lekker scheel. Bedankt.pirke schreef op zondag 29 juli 2018 @ 14:50:

[...]

iShares STOXX Global Sel Dividend 100

ISIN DE000A0F5UH1

Hoe/waar kan ik zien wat er gebeurt met het dividend uit deze ETF? Op Morningstar kan ik dit niet terugvinden.

Daarnaast weet ik ook niet of ik met zelf handelen in ETF's een beter rendement zal maken dan gewoon met het geld storten in Brand New Day. Volgens mij zijn de kosten via BND al lager dan De Giro (m.u.v. de tracker kernselectie van De Giro).

Wat het dividend in de toekomst doet weet niemand, maar een beetje googlen geeft al snel antwoord op de vraag wat het in het verleden heeft gedaan.Trezzahn schreef op woensdag 1 augustus 2018 @ 20:54:

[...]

Pff.. Lekker scheel. Bedankt.

Hoe/waar kan ik zien wat er gebeurt met het dividend uit deze ETF? Op Morningstar kan ik dit niet terugvinden.

Daarnaast weet ik ook niet of ik met zelf handelen in ETF's een beter rendement zal maken dan gewoon met het geld storten in Brand New Day. Volgens mij zijn de kosten via BND al lager dan De Giro (m.u.v. de tracker kernselectie van De Giro).

En wat is het rendement bij BND? Op de site zie ik dat je uit heel veel fondsen kan kiezen, wel veel met een hele korte historie. Dat vertrouw ik al niet. Het vervelende van pensioenverzekeraars is dat ze het nu misschien goed doen maar er over 10 jaar met hun pet naar gaan gooien. En dan kan je er niet meer weg. Al met al kan je met ETF's denk ik vergelijkbare resultaten of beter halen maar je houdt wel 100% controle over je geld.Trezzahn schreef op woensdag 1 augustus 2018 @ 20:54:

[...]

Pff.. Lekker scheel. Bedankt.

Hoe/waar kan ik zien wat er gebeurt met het dividend uit deze ETF? Op Morningstar kan ik dit niet terugvinden.

Daarnaast weet ik ook niet of ik met zelf handelen in ETF's een beter rendement zal maken dan gewoon met het geld storten in Brand New Day. Volgens mij zijn de kosten via BND al lager dan De Giro (m.u.v. de tracker kernselectie van De Giro).

Even aanvullend... heb even ingelogd op mijn eigen BND omgeving. Je krijgt nul komma nul info over behaalde rendementen, behalve dat ze rekenen met 4%

Wat dat betreft is Zwitserleven transparanter.

[ Voor 9% gewijzigd door page404 op 01-08-2018 22:01 ]

ZIPper: Zelfstandig Interim Professional

Pardon? Je betaald 0,5% per geld storing en jaarlijks 0,59%.Trezzahn schreef op woensdag 1 augustus 2018 @ 20:54:

Daarnaast weet ik ook niet of ik met zelf handelen in ETF's een beter rendement zal maken dan gewoon met het geld storten in Brand New Day. Volgens mij zijn de kosten via BND al lager dan De Giro (m.u.v. de tracker kernselectie van De Giro).

SMA SB5.0 + 16x Jinko 310wp OWO + 10x Jinko 310wp WNW |--|--| Daikin 4MXM68N + 1x FTXA50AW + 3x FTXM20N

Bij BND? Dus ze romen al even 1.1% van je rendement af?Tsurany schreef op woensdag 1 augustus 2018 @ 22:07:

[...]

Pardon? Je betaald 0,5% per geld storing en jaarlijks 0,59%.

ZIPper: Zelfstandig Interim Professional

Jup, dus 0,5% eenmalig en 0,59% jaarlijks.page404 schreef op woensdag 1 augustus 2018 @ 22:10:

[...]

Bij BND? Dus ze romen al even 1.1% van je rendement af?Reken eens even uit wat dat over 30 jaar doet met je vermogensopbouw!

SMA SB5.0 + 16x Jinko 310wp OWO + 10x Jinko 310wp WNW |--|--| Daikin 4MXM68N + 1x FTXA50AW + 3x FTXM20N

Ik bedoel meer wat er gebeurt bij dividenduitbetaling zeg maar. Dus wordt het op je account als liquiditeit gestort of wordt het herbelegd?pirke schreef op woensdag 1 augustus 2018 @ 21:53:

[...]

Wat het dividend in de toekomst doet weet niemand, maar een beetje googlen geeft al snel antwoord op de vraag wat het in het verleden heeft gedaan.

Waarom vertrouw je het niet? Hier kun je onder factsheets betreffende informatie over het fonds terugvinden. Is dat ook te beperkt?page404 schreef op woensdag 1 augustus 2018 @ 21:56:

[...]

En wat is het rendement bij BND? Op de site zie ik dat je uit heel veel fondsen kan kiezen, wel veel met een hele korte historie. Dat vertrouw ik al niet. Het vervelende van pensioenverzekeraars is dat ze het nu misschien goed doen maar er over 10 jaar met hun pet naar gaan gooien. En dan kan je er niet meer weg. Al met al kan je met ETF's denk ik vergelijkbare resultaten of beter halen maar je houdt wel 100% controle over je geld.

Even aanvullend... heb even ingelogd op mijn eigen BND omgeving. Je krijgt nul komma nul info over behaalde rendementen, behalve dat ze rekenen met 4%

Wat dat betreft is Zwitserleven transparanter.

Qua rendementen is het inderdaad wel lastig tot niet te vinden hoeveel je hebt behaald. Dat mis ik wel een beetje. Hoe hou je dat bij De Giro bij dan aangezien je dan ook verschillende hoeveelheden tegen verschillende koersen koopt en aankoopt?

page404 schreef op woensdag 1 augustus 2018 @ 22:10:

[...]

Bij BND? Dus ze romen al even 1.1% van je rendement af?Reken eens even uit wat dat over 30 jaar doet met je vermogensopbouw!

Pow, o ja.. Dat is me wel even ontgaan!!Tsurany schreef op woensdag 1 augustus 2018 @ 22:20:

[...]

Jup, dus 0,5% eenmalig en 0,59% jaarlijks.

Even De Giro opgezocht. Daar betaal je helemaal geen beheerkosten zie ik en ook geen stortingskosten, alleen aan- en verkoopkosten (buiten kernselectie) als ik het goed lees. Dat is nogal een verschil!

Kan ik beter over naar De Giro lijkt me dan, ook meer keus qua ETF's (al wel ik nog niet helemaal thuis ben in het vergaren van informatie er van en een keuze maken voor aankoop)?!

Best debiel, al 1,09% minder rendement maar dan heb je nog helemaal niks...

EDIT:

Die 0,59% zijn de beheerskosten van de betreffende tracker volgens mij. Dus die zul je dan bij De Giro ook hebben.

Een ETF als VWRL zit op 0,25%. Dan zit je dus op minder dan de helft aan jaarlijkse kosten en betaal je geen aanschafkosten.Trezzahn schreef op woensdag 1 augustus 2018 @ 22:31:

EDIT:

Die 0,59% zijn de beheerskosten van de betreffende tracker volgens mij. Dus die zul je dan bij De Giro ook hebben.

SMA SB5.0 + 16x Jinko 310wp OWO + 10x Jinko 310wp WNW |--|--| Daikin 4MXM68N + 1x FTXA50AW + 3x FTXM20N

Wat vind je er onvolledig aan?Jesse schreef op woensdag 1 augustus 2018 @ 13:13:

[...]

Onvolledig verhaal en mede daardoor totaal geen weerlegging van het belangrijke punt wat @Sandyman538 maakte.

.

Wat voor risico iemand wil lopen kan idd alleen hij bepalen.Je weet niet hoeveel veerkracht er in iemands persoonlijke situatie zit en je weet ook niet of iemand de stalen zenuwen heeft die nodig zijn om een dip uit te zitten. Je kan dus iemand die niet all-in gaat zomaar wegzetten zoals jij dat suggereert. Als je dat doet doe je precies wat je de ander verwijt, maar dan aan de andere kant van het spectrum.

Iemand kan alleen zelf bepalen wat voor hem of haar een acceptabel risico is.

Echter, beleggen en investeren draait om rationeel en planmatig je vermogenspositie verbeteren.

Als je emoties de overhand gaan krijgen, gaat dat ten koste van je rendement.

Ook aan sparen zitten risico's, ook al erkent vrijwel niemand dat. De baten zijn echter ver te zoeken bij sparen.

Beleggen kan ook met laag risico profiel. Rendement is dan lager, maar nog altijd vele malen hoger dan bij sparen.

Je kunt aandelen hedgen voor vreemde valuta.

Je kunt hedgen met goud tegen crisis (wellicht ook bitcoin).

Aandelen zijn over het algemeen zeer liquide.

Imo zijn vrijwel alle mogelijkheden beter dan sparen.

En dat noem ik hier ook gewoon.

Of de vraagsteller het opvolgt moet hij zelf bepalen.

.

Angst is een slechte raadgever.TucanoItaly schreef op woensdag 1 augustus 2018 @ 19:58:

[...]

Dat is een verstandige keuze, geaard in wetenschappelijke literatuur. Verlies veroorzaakt een dubbel zo heftige emotie als winst. Omdat op het dieptepunt zelfs de meest doorgewinterde Bogleheads hun ballen kwijtraken, is het m.i. zeer verstandig om rekening te houden met je psychologie.

Zorg dat je je emoties onder controle krijgt!

Plan je investering rationeel en ga voor rendement.

Laat ik het anders zeggen, de feiten hebben geen betekenis zonder context. Bijvoorbeeld: je baan kwijtraken in een crisis is geen probleem als je snel weer een prima baan hebt. Dat een hypotheek onder water staat wordt pas een probleem als je moet verkopen.

Eens, en hoe voorkom je dat je een emotioneel gedreven keuze maakt? Mogelijk door er voor te zorgen dat je portefeuille geen al te harde klappen kan krijgen?[...]

Wat voor risico iemand wil lopen kan idd alleen hij bepalen.

Echter, beleggen en investeren draait om rationeel en planmatig je vermogenspositie verbeteren.

Als je emoties de overhand gaan krijgen, gaat dat ten koste van je rendement.

De risico's van sparen zijn heel anders dan die van beleggen.Ook aan sparen zitten risico's, ook al erkent vrijwel niemand dat. De baten zijn echter ver te zoeken bij sparen.

Precies. Dat wil ik dus duidelijk maken; dat je goed na moet denken over je risico profiel. Een plan maken waarbij je je comfortabel voelt kan overigens ook uitstekend op zeer rationele wijze. En dat is vervolgens een goede basis om te voorkomen dat angst en emotie de overhand zouden kunnen krijgen bij je financiele keuzes.Beleggen kan ook met laag risico profiel. Rendement is dan lager, maar nog altijd vele malen hoger dan bij sparen.

Imo is er geen alternatief voor een cash buffer (spaargeld).*knip*

Imo zijn vrijwel alle mogelijkheden beter dan sparen.

En dat noem ik hier ook gewoon.

Of de vraagsteller het opvolgt moet hij zelf bepalen.

[ Voor 4% gewijzigd door Jesse op 02-08-2018 15:59 ]

VWRL heeft ook nog een dividendlek van zo'n 0,2% (10% van 2% dividend). Ik weet niet of de fondsen van BND een dividendlek hebben maar als ze dat dichten dan valt het tarief van BND mee.Tsurany schreef op woensdag 1 augustus 2018 @ 23:32:

[...]

Een ETF als VWRL zit op 0,25%. Dan zit je dus op minder dan de helft aan jaarlijkse kosten en betaal je geen aanschafkosten.

Maar ik denk dat BND vooral aantrekkelijk is voor pensioen rekening, daar telt DeGiro namelijk ook 0.2% servicefee (boven op kosten van fondsen). Daarbij hebben ze sinds kort ook een nieuwe kostenstructuur van E50,- + 0.25% per jaar:

https://www.brandnewday.nl/zzp.html#Nieuw

Kijk eens bij Dividendfrequentie. Quarterly betekent dat het wordt uitgekeerd per kwartaal. Als de ETF accumulatief zou zijn, zou die hele categorie er niet staan en het Dividendrendement zou 0,00% zijn.Trezzahn schreef op woensdag 1 augustus 2018 @ 20:54:

[...]

Pff.. Lekker scheel. Bedankt.

Hoe/waar kan ik zien wat er gebeurt met het dividend uit deze ETF? Op Morningstar kan ik dit niet terugvinden.

Bekend trucje van vermogensbeheerders, vooral de grapjassen van NN en ING. Maak een fonds, maar zodra het even niet lekker loopt met de rendementen sluiten ze het fonds en maken ze een nieuwe aan. Als de beurzen skyrocketten, zoals de laatste 3 jaar, zien die fondsen er superinteressant uit. Maar je hebt geen enkele historie om te zien wat zo'n fonds over bv 10 jaar doet.Trezzahn schreef op woensdag 1 augustus 2018 @ 22:31:

[...]

Waarom vertrouw je het niet? Hier kun je onder factsheets betreffende informatie over het fonds terugvinden. Is dat ook te beperkt?

Qua rendementen is het inderdaad wel lastig tot niet te vinden hoeveel je hebt behaald. Dat mis ik wel een beetje. Hoe hou je dat bij De Giro bij dan aangezien je dan ook verschillende hoeveelheden tegen verschillende koersen koopt en aankoopt?

Overigens heb ik nog wel die fondsen teruggevonden, maar niet wat het totale rendement of jaarrendement over mijn portefeuille is tot nu toe. Slaat echt nergens op. Moet ik dan de adviseur op zijn mooie blauwe ogen geloven dat het wel goed zit? Dacht het niet.

Veel mensen onderschatten hoe dat je vermogensgroei ondermijnt.Best debiel, al 1,09% minder rendement maar dan heb je nog helemaal niks...

ZIPper: Zelfstandig Interim Professional

Risico's bij sparen zijn verwaarloosbaar. De baten zijn inderdaad ook heel laag momenteel. Eens dat je beleggen rationeel moet aanpakken, maar je moet ook met de emotie rekening houden. Je kan wel rationeel bedenken dat je meeste rendement met een ETF maakt (mogelijk met hefboom, wat blijkbaar voor de meeste toch weer te veel risico is), maar als je vervolgens maanden niet kan slapen tijdens een beursdaling, dan is dat het hogere rendement niet waard imo. Of dat het geval is, is natuurlijk persoonlijk.Blazer Coke schreef op woensdag 1 augustus 2018 @ 23:59:

[...]

Wat voor risico iemand wil lopen kan idd alleen hij bepalen.

Echter, beleggen en investeren draait om rationeel en planmatig je vermogenspositie verbeteren.

Als je emoties de overhand gaan krijgen, gaat dat ten koste van je rendement.

Ook aan sparen zitten risico's, ook al erkent vrijwel niemand dat. De baten zijn echter ver te zoeken bij sparen.

Euhm, misschien lees ik het verkeerd, maar ik lees hier Bitcoins gebruiken om het risicoprofiel te verlagen. Wut?Beleggen kan ook met laag risico profiel. Rendement is dan lager, maar nog altijd vele malen hoger dan bij sparen.

Je kunt aandelen hedgen voor vreemde valuta.

Je kunt hedgen met goud tegen crisis (wellicht ook bitcoin).

Maar een flink gedeelte van lager risico profielen is niet fundamenteel anders dan gewoon een gedeelte in een random ETF stoppen en de rest op je spaarrekening. Dan verlaag je ook je risico en je verwachte rendement.

Makkelijker gezegd dan gedaan voor genoeg mensen. En dan ben je veel beter af om rekening te houden met je beperkingen, dan gewoon die te negeren, nu vol in aandelen te gaan, en dan vervolgen bij de eerste crash niet te kunnen slapen en alles maar op het dieptepunt te verkopen.[...]

Angst is een slechte raadgever.

Zorg dat je je emoties onder controle krijgt!

Plan je investering rationeel en ga voor rendement.

Eens met je post, ik denk dat je de goede dingen aanstipt. Alleen wat zo grappig is aan 'sparen', is dat mensen juist die risico zo zwaar onderschatten.Sissors schreef op donderdag 2 augustus 2018 @ 20:27:

[...]

Risico's bij sparen zijn verwaarloosbaar. De baten zijn inderdaad ook heel laag momenteel. Eens dat je beleggen rationeel moet aanpakken, maar je moet ook met de emotie rekening houden. Je kan wel rationeel bedenken dat je meeste rendement met een ETF maakt (mogelijk met hefboom, wat blijkbaar voor de meeste toch weer te veel risico is), maar als je vervolgens maanden niet kan slapen tijdens een beursdaling, dan is dat het hogere rendement niet waard imo. Of dat het geval is, is natuurlijk persoonlijk.

[...]

Euhm, misschien lees ik het verkeerd, maar ik lees hier Bitcoins gebruiken om het risicoprofiel te verlagen. Wut?

Maar een flink gedeelte van lager risico profielen is niet fundamenteel anders dan gewoon een gedeelte in een random ETF stoppen en de rest op je spaarrekening. Dan verlaag je ook je risico en je verwachte rendement.

[...]

Makkelijker gezegd dan gedaan voor genoeg mensen. En dan ben je veel beter af om rekening te houden met je beperkingen, dan gewoon die te negeren, nu vol in aandelen te gaan, en dan vervolgen bij de eerste crash niet te kunnen slapen en alles maar op het dieptepunt te verkopen.

€1000 wordt na 1 jaar €980 in koopkracht, door inflatie.

Dus het risico van (veel) spaargeld is dat je het elk jaar ziet verdampen, en dat drukt op je rendement. Ik snap dat mensen risico-avers zijn, maar ik ben er heilig van overtuigd, dat de meeste mensen niet begrijpen wat 15 jaar spaargeld doet met je rendement, als je daarnaast alleen je geld in een huis hebt zitten, wat voor de meesten toch echt zo is. Ik snap dat als je 'gewoon' werkt en je een looncorrectie á inflatie krijgt (groot gedeelte wel), maar dit zal toch niet zo zijn voor iedereen.

Althans dit is mijn interpretatie van hoe ik denk dat @Blazer Coke dit bedoeld en ik denk dat het over het algemeen wel meevalt, voor een deel van de mensen.

Ik ben nu ineens benieuwd geworden naar het aantal mensen dat jaarlijks een inflatiecorrectie voor het salaris ontvangt en hoeveel van de mensen die dat niet krijgen hun geld alleen maar op een spaarrekening hebben staan

Ik vermoed dat @Blazer Coke hier een vergelijkbaar mechanisme verwacht als met goud. Daar gaat doorgaans de prijs van omhoog in tijden van crisis. Mogelijk dat dit ook gaat optreden met bitcoins, gezien men dan "vlucht" naar iets alternatiefs. Is dat het geval dan zou je deze als hedge kunnen inzetten. De tijd zal het leren, maar ik zou niet erg verbaasd zijn als bij de volgende forse dip de bitcoins een vlucht nemen.Sissors schreef op donderdag 2 augustus 2018 @ 20:27:

[...]

Euhm, misschien lees ik het verkeerd, maar ik lees hier Bitcoins gebruiken om het risicoprofiel te verlagen. Wut?

[...]

Geen bitcoins voor mij (nog?) trouwens

If you can see, look. If you can look, observe

Mja volgens mij maakt het geen verschil of je 10 jaar lang enkele procenten verliest aan inflatie en vermogensbelasting tov 9 jaar beurs stijging en dan een paar procent daling in jaar 10.Sissors schreef op donderdag 2 augustus 2018 @ 20:27:

[...]

Risico's bij sparen zijn verwaarloosbaar.

Alleen klinkt het eerste minder eng omdat het ongemerkt gaat

Trouwens vandaag weer veel kwartaalcijfers vrijgegeven, beetje tegenvallend wel als ik zo de nieuwsberichten bekijk.

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

Dat is echter imo geen risico, maar een feit, en valt onder de lage opbrengst (negatief zelfs). Maar dat is alsof je het brandstof verbruik van je auto een risico noemt: Een paaltje rammen is een risico, brandstofverbruik is gewoon de kosten van je keuze. Voor mij is dat bij sparen hetzelfde: Brakke rendement is een resultaat van de keuze, risico is dat de bank omvalt en je het geld boven de €100k kwijt bent, en op de rest mogelijk lang moet wachten.

Hyperinflatie zou je ook nog een risico bij spaargeld kunnen noemen, waar theoretisch aandelen minder last van hebben. Tegelijk krijg je alleen hyperinflatie als de economie helemaal in de goot ligt, en dan zijn je aandelen ook niet meer veel waard.

Hyperinflatie zou je ook nog een risico bij spaargeld kunnen noemen, waar theoretisch aandelen minder last van hebben. Tegelijk krijg je alleen hyperinflatie als de economie helemaal in de goot ligt, en dan zijn je aandelen ook niet meer veel waard.

Risico is tegenwoordig vrij minimaal als je niet extreem vermogend bent. Je hebt enorm veel banken die gratis spaarrekeningen aanbieden, als je op let dat ze volledig gescheiden zijn kan je een miljoen euro zo over 10 banken verspreiden.Sissors schreef op donderdag 2 augustus 2018 @ 22:32:

risico is dat de bank omvalt en je het geld boven de €100k kwijt bent, en op de rest mogelijk lang moet wachten.

SMA SB5.0 + 16x Jinko 310wp OWO + 10x Jinko 310wp WNW |--|--| Daikin 4MXM68N + 1x FTXA50AW + 3x FTXM20N

De context is een young professional van 27 met best veel spaargeld.Jesse schreef op donderdag 2 augustus 2018 @ 10:15:

[...]

Laat ik het anders zeggen, de feiten hebben geen betekenis zonder context. Bijvoorbeeld: je baan kwijtraken in een crisis is geen probleem als je snel weer een prima baan hebt. Dat een hypotheek onder water staat wordt pas een probleem als je moet verkopen.

Hoogopgeleid in goede sector en goed perspectief met veel spaar vermogen.

En dat een crisis niet het einde betekent is juist het punt.

Je baan verliezen is geen drama. Je bent hoogopgeleid en blijft geen 40 jaar werkeloos.

Als je je huis niet verkoopt heb je ook geen verlies.

Als je aandelen met 50% zakken kun je gewoon terugkomen.

Tot een crisis komt, kun je opbouwen.

.

Door rationeel te zijn en niet te doemdenken.[...]

Eens, en hoe voorkom je dat je een emotioneel gedreven keuze maakt? Mogelijk door er voor te zorgen dat je portefeuille geen al te harde klappen kan krijgen?

Deels veilige/defensieve aandelen gehedged met zilver/goud.

Sparen levert niets op.

.

Bij beleggen kunnen je aandelen idd omlaag.[...]

De risico's van sparen zijn heel anders dan die van beleggen.

Bij sparen heb je garantie op 0% rendement.

Maar dat was niet zozeer waar ik op doelde.

In de vorige crisis, waar imo met de NL economie niets aan de hand was, lag het complete bankwezen op zijn gat dankzij onverantwoorde leningen.

DSB en Fortis failliet.

ING, ABN-AMRO, SNS genationaliseerd

Rabobank moest achtergestelde certificaten uitgeven.

Sindsdien is er alleen maar meer geld uitgegeven, meer geleend.

QE is nog niet teruggedraaid in de EU. De rente nog steeds 0.

Bij een volgende crisis bij deze omstandigheden zijn er geen simpele oplossingen meer.

We hebben de vorige keer kunnen zien wat er gebeurde met banken incl de dramas in Cyprus en Griekenland.

Ik zou alles behalve spaargeld bij een bank willen hebben.

.

Imo een vals gevoel van veiligheid.[...]

Precies. Dat wil ik dus duidelijk maken; dat je goed na moet denken over je risico profiel. Een plan maken waarbij je je comfortabel voelt kan overigens ook uitstekend op zeer rationele wijze. En dat is vervolgens een goede basis om te voorkomen dat angst en emotie de overhand zouden kunnen krijgen bij je financiele keuzes.

[...]

Imo is er geen alternatief voor een cash buffer (spaargeld).

Goede funds en etfs zijn liquide genoeg als buffer.

2 maanden cash buffer is imo meer dan genoeg.

Sinds een paar dagen ben ik een beetje naar het beleggen aan het kijken. Wat dat betreft ben ik dus een totale beginner. De reden dat ik me er in wil verdiepen is (initieel  ) meer vanuit hobby dan met het idee (grof

) meer vanuit hobby dan met het idee (grof  ) geld te gaan verdienen. Ik wil, kort samengevat, een stuk software schrijven wat in staat is koersen te loggen om daar vervolgens geautomatiseerd patronen in te gaan herkennen.

) geld te gaan verdienen. Ik wil, kort samengevat, een stuk software schrijven wat in staat is koersen te loggen om daar vervolgens geautomatiseerd patronen in te gaan herkennen.

Zijn er brokers die een vorm van een interface of API aanbieden om daar een eigen stuk software tegenaan te schrijven? Van wat ik tot nu toe heb gevonden bieden de meesten alleen een website + app aan, sommige iets van een eigen applicatie met wat uitgebreidere mogelijkheden. Maar dat is niet echt wat ik zoek.

Zijn er brokers die een vorm van een interface of API aanbieden om daar een eigen stuk software tegenaan te schrijven? Van wat ik tot nu toe heb gevonden bieden de meesten alleen een website + app aan, sommige iets van een eigen applicatie met wat uitgebreidere mogelijkheden. Maar dat is niet echt wat ik zoek.

Mess with the best, Die like the rest

There is no such thing as Society

There are 2 kinds of people: Snipers and their targets

Never run for a sniper ... you only die tired :)

Ik ben zelf (nog) niet actief op de beurs maar ben me er steeds meer voor gaan interesseren. Als ik kijk naar de enorme vlucht die de koersen genomen hebben sinds de topjaren in 2007 naar nu (+11.000 punten ondanks de dip in 2008/2009) vraag ik me echt af hoe het kan dat we het niveau van voor de crisis zo ver voorbij zijn gestreefd? Is er fundamenteel iets gewijzigd aan de manier waarop die index opgebouwd wordt, of is dit pure groei die er in de eerstvolgende recessie weer keihard vanaf gaat?

Hoog opgeleid is geen garantie. Er zijn zat vakgebieden waarin in goeie recessie zomaar eens een tijd geen werk te vinden is (ook voor hoog opgeleiden), waardoor je vervolgens ook nog eens je hypotheek niet meer kan betalen. Als dan de keuze is ofwel je aandelen verkopen voor de helft van de aanschafwaarde, ofwel de bank verkoopt je huis en je blijft met een restschuld zitten, in beide gevallen kan je je flink voor de kop slaan. Zeker als je wat meer spaargeld (en wat minder inmiddels verdampt rendement) had gehad, en daarmee meer tijd/mogelijkheden om de tijd door te komen.

Als je je spaargeld neerzet bij een nederlandse systeembank is er niks aan de hand. Zoals we inmiddels weten laat de overheid die niet omvallen, en je zit tot een ton (waarmee je probleemloos een paar jaar moet kunnen doorkomen, dat lijkt mij iig behoorlijk veel spaargeld) sowieso safe.

Als bitcoin volwassen gaat worden verwacht ik dat het als hedge gebruikt gaat worden.Sissors schreef op donderdag 2 augustus 2018 @ 20:27:

[...]

Euhm, misschien lees ik het verkeerd, maar ik lees hier Bitcoins gebruiken om het risicoprofiel te verlagen. Wut?

Maar een flink gedeelte van lager risico profielen is niet fundamenteel anders dan gewoon een gedeelte in een random ETF stoppen en de rest op je spaarrekening. Dan verlaag je ook je risico en je verwachte rendement.

Ik zelf doe overigens niets met bitcoin.

Ik hedge met goud en zilver.

Met spaargeld verlaag je imo geen risico.

Het hedged niets.

Het staat gewoon in te teren op inflatie.

Als je niet kunt slapen bij een crash, kun je dan wel slapen als je 2/3 van je vermogen in aandelen hebt?[...]

Makkelijker gezegd dan gedaan voor genoeg mensen. En dan ben je veel beter af om rekening te houden met je beperkingen, dan gewoon die te negeren, nu vol in aandelen te gaan, en dan vervolgen bij de eerste crash niet te kunnen slapen en alles maar op het dieptepunt te verkopen.

Verkopen op het dieptepunt is echt de grootste fout die je kan maken imo.

Mja als ik 1 ding heb geleerd afgelopen jaren is het wel de onbetrouwbaarheid van de overheid. Dat er in 2009 banken zijn gered was voornamelijk lobby en onderaan de streep de minste schade voor Balkenende en co (die nu allemaal in 't bedrijfsleven dik verdienen) , zij hielden echt geen rekening met de "gewone" mens. Dan hadden ze namelijk wel de ballen van Dirk S. afgeknipt.Jesse schreef op donderdag 2 augustus 2018 @ 23:07:

[...]

Als je je spaargeld neerzet bij een nederlandse systeembank is er niks aan de hand. Zoals we inmiddels weten laat de overheid die niet omvallen, en je zit tot een ton (waarmee je probleemloos een paar jaar moet kunnen doorkomen, dat lijkt mij iig behoorlijk veel spaargeld) sowieso safe.

Precies hetzelfde is nu met Shell aan de hand, dat bedrijf wordt door Rutte kunstmatig in leven gehouden. De intrinsieke (toekomstige) waarde is nihil. Olie verkopen in 2030 is hetzelfde als ijs verkopen op de noordpool.

Ik chargeer natuurlijk een beetje

[ Voor 12% gewijzigd door Sport_Life op 02-08-2018 23:33 ]

PV: 9360 WP WZW/ONO | Warmtepomp: Toshiba Estia 8kW 3fase | A+++ | 2x Zappi v2.1

De garantie is per bankvergunning!Tsurany schreef op donderdag 2 augustus 2018 @ 22:34:

[...]

Risico is tegenwoordig vrij minimaal als je niet extreem vermogend bent. Je hebt enorm veel banken die gratis spaarrekeningen aanbieden, als je op let dat ze volledig gescheiden zijn kan je een miljoen euro zo over 10 banken verspreiden.

Soms zitten er meerdere banken en financiele instelling op een vergunning.

Ook niet alle producten en banken vallen hieronder!

Verder moeten banken binnen 1 land zelf het stelsel dragen.

NL heeft weinig grote banken.

Gaat er een failliet dan mogen 3 andere banken dat betalen. De vraag is of ze dat kunnen dragen.

Verder is er al overleg om het stelsel niet per land te handhaven, maar voor de eurozone/EU.

Dan wordt de goede NL financiele wereld verantwoordelijk gemaakt voor falende banken in Zuid Europa.

Voor spreiding van grote bedragen, zou ik iig geval in meerdere landen gaan zitten.

Ow ja, en van een kale kip kun je niet plukken.

.

Met de meeste bedrijven was in 2008/2009 helemaal niets mis.plukke schreef op donderdag 2 augustus 2018 @ 22:48:

Ik ben zelf (nog) niet actief op de beurs maar ben me er steeds meer voor gaan interesseren. Als ik kijk naar de enorme vlucht die de koersen genomen hebben sinds de topjaren in 2007 naar nu (+11.000 punten ondanks de dip in 2008/2009) vraag ik me echt af hoe het kan dat we het niveau van voor de crisis zo ver voorbij zijn gestreefd? Is er fundamenteel iets gewijzigd aan de manier waarop die index opgebouwd wordt, of is dit pure groei die er in de eerstvolgende recessie weer keihard vanaf gaat?

Alleen financiering van activiteiten is een aantal jaar lastig geweest.

Bij een crash komt emotie ook om de hoek kijken.

Herstel is imo niet onverwacht.

Verder is de rente naar 0 gezakt wat geld imo waardeloos maakt. Dan gaan meer mensen naar de beurs.

In de tussentijd zijn er overigens al een aantal dips/correcties geweest.