Ik denk dat je iets meer achtergrond moet geven over je bedenkingen, het is nu moeilijk om hierop te reageren. Advies is en blijft maar advies. Belangrijkste is dat je voor jezelf een plan stelt en daaraan vasthoudt.kraades schreef op donderdag 20 oktober 2016 @ 19:03:

Ik vind het lastig om hier de adviezen goed in te schatten. Belegt men een paar duizend euro of een paar ton. Speculatie of spreiden.

Is er voor jullie een rendement waarbij je stopt met beleggen voor het jaar?

Dit is voor mij 10%:

Hoe zien jullie dat?

Dit is voor mij 10%:

Hoe zien jullie dat?

[ Voor 5% gewijzigd door Squ1zZy op 21-10-2016 09:25 ]

Ik stop nooit, af en toe gaat er wat uit de portefeuille wat te weinig dividend oplevert, of teveel verlies heeft en soms verkoop ik als een positie tussen de 20% en 30% winst heeft behaald. Ik koop iedere maand gewoon voor een vast bedrag bij.

Het rendement voor 1 jaar kan ik toch niet voorspellen, ook niet voor 5 , dus hou ik het aan voor de lange termijn. Verder verkoop ik call opties en koop ik puts er bescherming. Eigenlijk heel eenvoudig.

Het rendement voor 1 jaar kan ik toch niet voorspellen, ook niet voor 5 , dus hou ik het aan voor de lange termijn. Verder verkoop ik call opties en koop ik puts er bescherming. Eigenlijk heel eenvoudig.

Als je als regel aanhoudt dat je op 1 januari instapt, en uitstapt zodra +10% is bereikt, dan had je volgens die grafiek al in februari uit moeten stappen.Squ1zZy schreef op vrijdag 21 oktober 2016 @ 09:24:

Is er voor jullie een rendement waarbij je stopt met beleggen voor het jaar?

Dit is voor mij 10%:

[afbeelding]

Hoe zien jullie dat?

Ik was in de US en kon mijn stocks niet bijhoudenZr40 schreef op vrijdag 21 oktober 2016 @ 09:44:

[...]

Als je als regel aanhoudt dat je op 1 januari instapt, en uitstapt zodra +10% is bereikt, dan had je volgens die grafiek al in februari uit moeten stappen.

Maar ik was dan al zeker uitgestapt inderdaad.

Kan ik kort over zijn: achterlijk idee. Enige gevolg is lager rendement op de lange termijn omdat je deel van de tijd geen exposure hebt, en extra transactiekosten omdat je vaker moet in- en uitstappen.Squ1zZy schreef op vrijdag 21 oktober 2016 @ 09:24:

Is er voor jullie een rendement waarbij je stopt met beleggen voor het jaar?

Dit is voor mij 10%:

[afbeelding]

Hoe zien jullie dat?

Is er dan ook een % daling waarbij je uitstapt? En wat moet er gebeuren om in te stappen? Datum 1 januari?Squ1zZy schreef op vrijdag 21 oktober 2016 @ 09:24:

Is er voor jullie een rendement waarbij je stopt met beleggen voor het jaar?

Dit is voor mij 10%:

[afbeelding]

Hoe zien jullie dat?

Nope, ik stap uit op 10% en stap niet uit bij daling. Daar heb ik cash voor om bij te kopen of tijdelijk uit te stappen. Elk jaar (januari) herzie ik mijn posities of kijk ik wanneer ik nieuwe posities inneem inderdaad.Jesse schreef op vrijdag 21 oktober 2016 @ 09:58:

[...]

Is er dan ook een % daling waarbij je uitstapt? En wat moet er gebeuren om in te stappen? Datum 1 januari?

Goed punt , het is eerder van belang om op tijd uit een verliesgevende positie te stappen dan het is om uit te stappen bij een bepaald winstpercentage, het eerste doel moet vooral zijn het behoud van kapitaal.Jesse schreef op vrijdag 21 oktober 2016 @ 09:58:

[...]

Is er dan ook een % daling waarbij je uitstapt? En wat moet er gebeuren om in te stappen? Datum 1 januari?

En dat is gelijk ook het moeilijkste aan beleggen, verlies nemen.

Ik heb in het begin vaak gedacht , ik kijk het nog even aan. Dat kost dan vervolgens altijd geld.

Ik heb mijn originele opmerking verwijderd, die voegde (bij nader inzien) niets toe.

Ben je niet bang om in een succesvol jaar (bv. 2009, 2013 of 2014) flink wat rendement te missen? En hoe maak je ooit een verlies van veel meer dan 10% goed? (2008?)

Je hebt dus flink wat cash waarmee je wel bereid bent in te stappen, maar je doet dat alleen als de beurs daalt? Hoe bepaal je in welke mate je initieel instapt, en hoeveel even later bij daling?Squ1zZy schreef op vrijdag 21 oktober 2016 @ 10:02:

[...]

Nope, ik stap uit op 10% en stap niet uit bij daling. Daar heb ik cash voor om bij te kopen of tijdelijk uit te stappen. Elk jaar (januari) herzie ik mijn posities of kijk ik wanneer ik nieuwe posities inneem inderdaad.

Ben je niet bang om in een succesvol jaar (bv. 2009, 2013 of 2014) flink wat rendement te missen? En hoe maak je ooit een verlies van veel meer dan 10% goed? (2008?)

[ Voor 211% gewijzigd door Jesse op 21-10-2016 10:55 ]

Het probleem lijkt mij dan ook, stel je volgt je eigen regels, en stapt dan in Feb uit. Wat doe je dan die andere 10 maanden? Hou je de koersen wel bij? Of negeer je dan gewoon alles? Wat als je dan een piek mist in Okt, en er in Jan gewoon haast weinig interessants te vinden is (ligt aan je strategie / kennis / intresse). Stap je dan in bij de eerste dagen in Jan, of wacht je bv tot er wel wat op je pad komt - wat als dat pas in Mrt is?

Een hardcoded datum om in/uit te stappen lijkt me totaal niet handig. Je kan natuurlijk wel hardcoded periodes aanhouden om je beleggingen te analyseren, maar of dat voor instappen nou handig is?

Een hardcoded datum om in/uit te stappen lijkt me totaal niet handig. Je kan natuurlijk wel hardcoded periodes aanhouden om je beleggingen te analyseren, maar of dat voor instappen nou handig is?

Erzsébet Bathory | Strajk Kobiet | You can lose hope in leaders, but never lose hope in the future.

Verwijderd

Ik zie het als een achterlijk idee.Squ1zZy schreef op vrijdag 21 oktober 2016 @ 09:24:

Is er voor jullie een rendement waarbij je stopt met beleggen voor het jaar?

Dit is voor mij 10%:

[afbeelding]

Hoe zien jullie dat?

Stel de beurs stijgt door naar 20%. Dan mis je al een groot deel rendement. Daarbij ga je dan per 1 januari van het nieuwe jaar wederom kopen (op hogere niveaus). Tja..

Ik vind het ook achterlijk om niet het winnend lot te kopen bij een groot loterij.Verwijderd schreef op vrijdag 21 oktober 2016 @ 11:41:

[...]

Ik zie het als een achterlijk idee.

Stel de beurs stijgt door naar 20%. Dan mis je al een groot deel rendement. Daarbij ga je dan per 1 januari van het nieuwe jaar wederom kopen (op hogere niveaus). Tja..

Dat is het ook, daarom kan je beter geen loten kopen.

Verder volg ik Hielko hierin, tevens bij verliesjaren met een negatief rendement kunnen de klappen groter zijn dan 10% negatief rendement. In dat geval doe je niets en koop je bij (wat an sich niet slecht hoeft niet te zijn). Vervolgens krijg je het opvolgende jaar een herstel van 20% op je portefeuille, maar je stapt dan uit op 10%. Je investeert bij een laag niveau om te profiteren bij herstel/groei, vervolgens komt een eventuele groei maar kan je niet optimaal profiteren omdat je dan uitstapt.

Voor mijn gevoel maak je dan de beslissing op basis van emotie en ga je zo veel rendement mislopen omdat je nooit gaat profiteren van de sterke groeimomenten.

Verder volg ik Hielko hierin, tevens bij verliesjaren met een negatief rendement kunnen de klappen groter zijn dan 10% negatief rendement. In dat geval doe je niets en koop je bij (wat an sich niet slecht hoeft niet te zijn). Vervolgens krijg je het opvolgende jaar een herstel van 20% op je portefeuille, maar je stapt dan uit op 10%. Je investeert bij een laag niveau om te profiteren bij herstel/groei, vervolgens komt een eventuele groei maar kan je niet optimaal profiteren omdat je dan uitstapt.

Voor mijn gevoel maak je dan de beslissing op basis van emotie en ga je zo veel rendement mislopen omdat je nooit gaat profiteren van de sterke groeimomenten.

Het is inderdaad normaal om een "doelprijs" te hebben als je actief handelt.

Je koopt een aandeel voor X, terwijl je denkt dat het Y waard is. Zodra de prijs Y bereikt verkoop je weer.

Y berekenen door te zeggen X+10% is heel erg simplistisch.

Hoe je dat wel doet is een leuk onderwerp voor een promotieonderzoek economie of wiskunde.

Maar je kan daar kijken naar de trend (moving average) of de omzet/winst per aandeel.

Je koopt een aandeel voor X, terwijl je denkt dat het Y waard is. Zodra de prijs Y bereikt verkoop je weer.

Y berekenen door te zeggen X+10% is heel erg simplistisch.

Hoe je dat wel doet is een leuk onderwerp voor een promotieonderzoek economie of wiskunde.

Maar je kan daar kijken naar de trend (moving average) of de omzet/winst per aandeel.

Ik heb voor elk individueel aandeel een doelprijs. Simpelweg geannoteerd als:

P[1jan] + 10% mist elke onderbouwing van een grondige winstgevende strategie

etcPE_top=16

PE=10;TBV/P=1.05

0.7*NAV

PE5=10

0.75*NAV

0.95*NAV

1.0*BOOKValue

80% of takeover bid

15*PE10 or 1.2*book

0.9*NAV

14 bid

1.5-2.0 NAV

PE5>10 1*NAV

0.75*NAV or so

3xNAV 15*PE 15*PE5

discount <20%

90% NAV

hidden NAV

normal PE10, 0.9BV

1.0BV or 15*PE5

P[1jan] + 10% mist elke onderbouwing van een grondige winstgevende strategie

De domste boer heeft vaak de dikste aardappelen.Rukapul schreef op vrijdag 21 oktober 2016 @ 13:24:

Ik heb voor elk individueel aandeel een doelprijs. Simpelweg geannoteerd als:

P\[1jan] + 10% mist elke onderbouwing van een grondige winstgevende strategie

Wat is wijsheid ?

Als de koers laag is ben ik blij, want dan kan ik goedkoop bij kopen.

Wanneer de koers hoog is ben ik blij want dan heb ik al lekker veel winst, en dan koop ik nog wat bij

Gewoon doen en het leven is een groot feest.

[ Voor 27% gewijzigd door Raolte op 21-10-2016 22:29 ]

Wijsheid hierin is:

Je koopt periodiek een goed gespreide ETF met lage kosten (zowel eenmalig als jaarlijks).

Al het andere is bewezen lulkoek. Trends en doelkoersen zijn verzonnen om intelligent te klinken, en om een bepaalde groep mensen van brood te voorzien door andere geld uit de zak te kloppen. Totaal prima overigens, vermogen een beetje herverdelen kan geen kwaad.

Mijn actieve handelsperiode (tot 2013/2014) was teleurstellend, duur en leerzaam.

Je koopt periodiek een goed gespreide ETF met lage kosten (zowel eenmalig als jaarlijks).

Al het andere is bewezen lulkoek. Trends en doelkoersen zijn verzonnen om intelligent te klinken, en om een bepaalde groep mensen van brood te voorzien door andere geld uit de zak te kloppen. Totaal prima overigens, vermogen een beetje herverdelen kan geen kwaad.

Mijn actieve handelsperiode (tot 2013/2014) was teleurstellend, duur en leerzaam.

You're either part of the solution or you're part of the problem

Ik heb nog een vraag over de Meesman fondsen.

https://www.meesman.nl/onze-fondsen/onze-indexfondsen

Je zou toch zeggen dat je nog breder kunt spreiden? Ik zie nu relatief beperkt aantal bedrijven/landen en/of een focus op specifieke bedrijven, landen (USA, China).

Of is dit onzin?

https://www.meesman.nl/onze-fondsen/onze-indexfondsen

Je zou toch zeggen dat je nog breder kunt spreiden? Ik zie nu relatief beperkt aantal bedrijven/landen en/of een focus op specifieke bedrijven, landen (USA, China).

Of is dit onzin?

Hoe lang was je actieve handelsperiode?poehee schreef op zaterdag 22 oktober 2016 @ 11:54:

Wijsheid hierin is:

Je koopt periodiek een goed gespreide ETF met lage kosten (zowel eenmalig als jaarlijks).

Al het andere is bewezen lulkoek. Trends en doelkoersen zijn verzonnen om intelligent te klinken, en om een bepaalde groep mensen van brood te voorzien door andere geld uit de zak te kloppen. Totaal prima overigens, vermogen een beetje herverdelen kan geen kwaad.

Mijn actieve handelsperiode (tot 2013/2014) was teleurstellend, duur en leerzaam.

Lucht en leegte, zegt Prediker, alles is leegte.

Van 2000 - 2013/2014Salvatron schreef op zaterdag 22 oktober 2016 @ 21:19:

[...]

Hoe lang was je actieve handelsperiode?

Met passieve tussenpozen. Dacht het te snappen, dacht controle te hebben...maar "de markt" (wat dat ook moge zijn) is te grillig. De euforie overheerste over de grote drawdowns. Grote verliezen ontkennen of vergeten.

Ik had 1 passieve aandelenportefeuille met een 8 a 10 saaie aandelen, en die deed het gemiddeld achteraf uitstekend...Akzo/Ahold/Unilever/RD etc.

You're either part of the solution or you're part of the problem

USA en China maken dan ook een heel groot deel uit van de wereldeconomie.kraades schreef op zaterdag 22 oktober 2016 @ 20:00:

Ik heb nog een vraag over de Meesman fondsen.

https://www.meesman.nl/onze-fondsen/onze-indexfondsen

Je zou toch zeggen dat je nog breder kunt spreiden? Ik zie nu relatief beperkt aantal bedrijven/landen en/of een focus op specifieke bedrijven, landen (USA, China).

Of is dit onzin?

Landen zoals Pakistan, Mongolie of Nigeria stellen blijkbaar ecomisch gewoon niet veel voor, en als er business zit gebeurt dat waarschijnlijk door buitenlandse bedrijven.

Ik sta voor een dilemma, vlak na de brexit beetje aandelen abn en ing gekocht. voor ongeveer 4000 euro.

Mijn plan was deze als divident aandelen te houden, en zo elk jaar divident uitgekeerd te krijgen, en voor mijn pensioen vast te beginnen met opbouwen (ben 27 en heb een eigen zaak).

Maar nu heb ik in die 2 maanden tijd, een rendement van ruim 25% gemaakt (1000,00 euro winst)

Dus ondanks mijn voornemen om deze aandelen als lange termijn aandelen te zien, begint het nu wel heel erg te kriebelen om te verkopen...

Mijn plan was deze als divident aandelen te houden, en zo elk jaar divident uitgekeerd te krijgen, en voor mijn pensioen vast te beginnen met opbouwen (ben 27 en heb een eigen zaak).

Maar nu heb ik in die 2 maanden tijd, een rendement van ruim 25% gemaakt (1000,00 euro winst)

Dus ondanks mijn voornemen om deze aandelen als lange termijn aandelen te zien, begint het nu wel heel erg te kriebelen om te verkopen...

Je zou hierin kunnen redeneren alsof je nog helemaal geen aandelen in je bezit hebt. Zou je bij de huidige koers de beslissing nemen om deze aandelen te kopen? Zo ja, houd je positie gewoon aan. Zo nee, verkopen.duc848 schreef op maandag 24 oktober 2016 @ 14:56:

Ik sta voor een dilemma, vlak na de brexit beetje aandelen abn en ing gekocht. voor ongeveer 4000 euro.

Mijn plan was deze als divident aandelen te houden, en zo elk jaar divident uitgekeerd te krijgen, en voor mijn pensioen vast te beginnen met opbouwen (ben 27 en heb een eigen zaak).

Maar nu heb ik in die 2 maanden tijd, een rendement van ruim 25% gemaakt (1000,00 euro winst)

Dus ondanks mijn voornemen om deze aandelen als lange termijn aandelen te zien, begint het nu wel heel erg te kriebelen om te verkopen...

Maar als je een buy and hold strategie aanhoudt dan zou ik gewoon niet handelen. Het is lastig (dan niet onmogelijk) om zonder voorkennis de markt te timen en een beter resultaat te verkrijgen. Zeker aangezien je ook transactiekosten moet betalen.

Wat had je gedaan als je 10-20% verlies had?duc848 schreef op maandag 24 oktober 2016 @ 14:56:

Ik sta voor een dilemma, vlak na de brexit beetje aandelen abn en ing gekocht. voor ongeveer 4000 euro.

Mijn plan was deze als divident aandelen te houden, en zo elk jaar divident uitgekeerd te krijgen, en voor mijn pensioen vast te beginnen met opbouwen (ben 27 en heb een eigen zaak).

Maar nu heb ik in die 2 maanden tijd, een rendement van ruim 25% gemaakt (1000,00 euro winst)

Dus ondanks mijn voornemen om deze aandelen als lange termijn aandelen te zien, begint het nu wel heel erg te kriebelen om te verkopen...

You're either part of the solution or you're part of the problem

Verwijderd

Ik ben in het bezit van een handje Pharmstandards (PHST:LSE). Daarvoor is een ' Notice of intended delisting of GDRs' uitgebracht. Oftewel, het moederbedrijf wil alle uitstaande aandelen opkopen en het van de beurs halen. Ze hebben nu 98.x%. Het heeft een valuatie laten doen en vervolgens een bod gedaan (?) dat iets hoger ligt. De looptijd hiervan is tot 28 november, waarna PHST niet meer verhandelbaar is.

Mijn vraag is, wat gebeurt er als ik geen actie onderneem? Wordt het aandeel dan 'onteigend'? Zo ja, voor welke prijs?

Hier het bericht.

Mijn vraag is, wat gebeurt er als ik geen actie onderneem? Wordt het aandeel dan 'onteigend'? Zo ja, voor welke prijs?

Hier het bericht.

Ze hebben geen bod gedaan, ze hebben aangekondigd dat ze de resterende aandelen volgens een squeeze out procedure zullen opkopen voor 1050RUB/aandeel. Dat is wat jij dus ook zal krijgen per aandeel als je het niet verkoopt.

Verwijderd

De vraag die je jezelf moet stellen is: "Wat ga je daarna met je geld doen?"duc848 schreef op maandag 24 oktober 2016 @ 14:56:

Ik sta voor een dilemma, vlak na de brexit beetje aandelen abn en ing gekocht. voor ongeveer 4000 euro.

Mijn plan was deze als divident aandelen te houden, en zo elk jaar divident uitgekeerd te krijgen, en voor mijn pensioen vast te beginnen met opbouwen (ben 27 en heb een eigen zaak).

Maar nu heb ik in die 2 maanden tijd, een rendement van ruim 25% gemaakt (1000,00 euro winst)

Dus ondanks mijn voornemen om deze aandelen als lange termijn aandelen te zien, begint het nu wel heel erg te kriebelen om te verkopen...

Dat is geen academische kwestie. 5000 euro op je rekening, en dan? Maar mijn advies zou zijn om het toch te verkopen, en te switchen naar een ETF. Want alleen maar exposure naar financiele instellingen is onverstandig.

Ik ben benieuwd wie van jullie met een systeem of strategie beleggen, en/of welke dat dan is?

Vindt ik ook interessant maar een forum lijkt me geen handige plek. Kun je geen Poll opzetten oid?ngroenewoud2 schreef op dinsdag 25 oktober 2016 @ 14:18:

Ik ben benieuwd wie van jullie met een systeem of strategie beleggen, en/of welke dat dan is?

You're either part of the solution or you're part of the problem

Dit is exact wat ik vandaag besloten heb te gaan doen.Verwijderd schreef op dinsdag 25 oktober 2016 @ 11:27:

[...]

De vraag die je jezelf moet stellen is: "Wat ga je daarna met je geld doen?"

Dat is geen academische kwestie. 5000 euro op je rekening, en dan? Maar mijn advies zou zijn om het toch te verkopen, en te switchen naar een ETF. Want alleen maar exposure naar financiele instellingen is onverstandig.

Heb net opdracht gegeven te verkopen, en ga maandelijks investeren in een ETF.

Op deze manier kan ik dan wat gaan opbouwen, en ik heb nu gewoon een leuke winst te pakken.

Verwijderd

Multiple choice heeft vast je voorkeurpoehee schreef op dinsdag 25 oktober 2016 @ 14:28:

[...]

Vindt ik ook interessant maar een forum lijkt me geen handige plek. Kun je geen Poll opzetten oid?

(sorry, sorry - ik kon het niet laten)

Damn it! Ik had het al wel gezien en de t weggehaald.....dacht ik....niet dus.

You're either part of the solution or you're part of the problem

Ha. Ik gebruik zelf wel een systeem met een strategie. Daar probeer ik me zoveel mogelijk aan te houden want dan ben je verder niet afhankelijk van andere factoren.

Dat bevalt best en maak alleen gebruik van Short Strangle door gebruik te maken van het wegsmelten van de tijdsverwachtingswaarde vanuit de geschreven Opties.

Is dit wat jullie ook wel eens gedaan hebben?

Dat bevalt best en maak alleen gebruik van Short Strangle door gebruik te maken van het wegsmelten van de tijdsverwachtingswaarde vanuit de geschreven Opties.

Is dit wat jullie ook wel eens gedaan hebben?

Uit eigen ervaring:ngroenewoud2 schreef op dinsdag 25 oktober 2016 @ 22:26:

Ha. Ik gebruik zelf wel een systeem met een strategie. Daar probeer ik me zoveel mogelijk aan te houden want dan ben je verder niet afhankelijk van andere factoren.

Dat bevalt best en maak alleen gebruik van Short Strangle door gebruik te maken van het wegsmelten van de tijdsverwachtingswaarde vanuit de geschreven Opties.

Is dit wat jullie ook wel eens gedaan hebben?

Eens komt de drawdown (black swan, crisis, altijd snel en onverwacht). En die vaagt al je eerder opgebouwde winst weg.

Zelfs met 0 transactiekosten red je het op termijn niet, maar je hebt die kosten wel!

Dit kan misschien, heel misschien, alleen werken als je hele diepe zakken hebt. Doorrolprincipe klinkt zeer aantrekkelijk (wat kan er misgaan? Ik kan altijd doorrollen...), maar is een flinke valkuil (verlies nemen is meestal beter).

You're either part of the solution or you're part of the problem

Maak je geen gebruik van geavanceerde orders? Daarmee beperk je je verlies bij een scenario zoals een Black Swam of crisis. Deze stel je zo in dat de order automatisch word gesloten (teruggekocht in dit geval) op het punt wat je zelf ingeeft, op die manier zal je verlies nooit groter zijn dan je zelf ingeeft.poehee schreef op woensdag 26 oktober 2016 @ 11:55:

[...]

Uit eigen ervaring:

Eens komt de drawdown (black swan, crisis, altijd snel en onverwacht). En die vaagt al je eerder opgebouwde winst weg.

Zelfs met 0 transactiekosten red je het op termijn niet, maar je hebt die kosten wel!

Dit kan misschien, heel misschien, alleen werken als je hele diepe zakken hebt. Doorrolprincipe klinkt zeer aantrekkelijk (wat kan er misgaan? Ik kan altijd doorrollen...), maar is een flinke valkuil (verlies nemen is meestal beter).

Beste beleggers,

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Klopt, een half jaar geleden hadden ze een soortgelijke actie.Vinny1 schreef op woensdag 26 oktober 2016 @ 14:00:

Beste beleggers,

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Je krijgt na 3 maanden het totale transactiebedrag wat je in die periode hebt uitgegeven, weer terug.

Ik heb er uiteindelijk zo'n €30 aan 'verdiend'. Totaal heb ik voor €4000 aan Amerikaanse posities gestart in die periode. Hoe meer transacties hoe meer 'voordeel', maar meer transacties is niet altijd beter.

Ga er dus niet vanuit dat je die €200 helemaal gaat benutten.

Verwijderd

Zo werkt het helaas niet. Er vindt geen continu handel plaats. Als er een klap komt, ben je te laat. Opent het 's ochtends 20% hoger, en is je geld foetsie.ngroenewoud2 schreef op woensdag 26 oktober 2016 @ 12:19:

[...]

Maak je geen gebruik van geavanceerde orders? Daarmee beperk je je verlies bij een scenario zoals een Black Swam of crisis. Deze stel je zo in dat de order automatisch word gesloten (teruggekocht in dit geval) op het punt wat je zelf ingeeft, op die manier zal je verlies nooit groter zijn dan je zelf ingeeft.

Een betere benaming zou zijn: geen transactiekosten de eerste 90 dagen met een max van 200.Vinny1 schreef op woensdag 26 oktober 2016 @ 14:00:

Beste beleggers,

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Ik ben maar een actie tegen gekomen die echt wat opleverde en dat was die van Lynx met transactietegoed en cadeau twv honderden euro's bij 100 transacties in paar maanden. Die heb ik even gearbitreerd door een paar avondjes transacties te doen. Als die nog een keer komt dan moet de wederhelft ook maar aan de aandelen

Ik handel alleen op de AEX index, maandopties. Dus de kans dat die 20% hoger of lager op 1 dag is nog nooit gebeurt. In 1987 12% lager op zwarte maandag.Verwijderd schreef op woensdag 26 oktober 2016 @ 14:28:

[...]

Zo werkt het helaas niet. Er vindt geen continu handel plaats. Als er een klap komt, ben je te laat. Opent het 's ochtends 20% hoger, en is je geld foetsie.

Daarnaast, mocht de beurs wel 20% lager openen, dan maak je alsnog flink winst op je geschreven Call. Wat ook weer het eventuele verlies op de geschreven Put compenseert.

Dat ligt eraan hoe je begint denk ik.Vinny1 schreef op woensdag 26 oktober 2016 @ 14:00:

Beste beleggers,

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Toen ik 'begon' ging ik van ETF's naar aandelen, waardoor ik in die periode een stuk of 10-15 transacties deed ipv de gebruikelijke 1 per maand.

Dus afhankelijk van je insteek kan dergelijke actie best interessant zijn.

Vergeet trouwens niet dat je de transactiekosten betaald en vervolgens terug uitgekeerd krijgt. Dus met zeg 1000 euro kun je 990-995 een aankoop doen (totale kosten 1000 incl transactiekosten) waarna een dag later ofzo er 5-10 euro op je rekening staat als positief saldo.

[ Voor 15% gewijzigd door Xanaroth op 26-10-2016 15:07 ]

Ik wilde ook alleen in etf's of indextrackers etc. Gaan beleggen.Vinny1 schreef op woensdag 26 oktober 2016 @ 14:00:

Beste beleggers,

Ik wil graag gaan beginnen met beleggen, voornamelijk in ETF en wellicht een deel zelf. Bij Binck hebben ze nu een actie dat je 200 euro transactietegoed met een geldigheid van 90 dagen ontvangt bij het openen van een nieuwe rekening. Echter naar mijn idee vebruik je als beginnende belegger toch geen 200 euro aan transactietegoed in 90 dagen? Graag jullie mening over deze actie.

Uiteindelijk voor ING gekozen, geen transactiekosten bij extra inleg en maandelijks een vast bedrag inleggen zonder kosten.

Je betaald wel 0.22% tot 75.000 totaal, heb je al meer dan is het 0.13?% plus kwartaalkosten voor de rekening (valt wel mee dus, dubbelcheck deze gegevens nog wel even)

ING heeft alleen niet heel erg veel keuze wat voor mij overigens prima is.

Misschien is het ook wat voor jou?

Model Y -P, Hyundai Inster, Daikin FTXM & 5kW Monoblock. Ex-Autotechnisch Specialist. www.GewoonDuurzaamAdvies.nl

Dubbel

[ Voor 98% gewijzigd door Stef87 op 26-10-2016 15:12 ]

Model Y -P, Hyundai Inster, Daikin FTXM & 5kW Monoblock. Ex-Autotechnisch Specialist. www.GewoonDuurzaamAdvies.nl

Ik handel nu al bijna een jaar voor 100% in aandelen (geen turbo's/sprints) met een goed NETTO rendement (dus transactiekosten afgetrokken).

Echter zie ik veel mensen praten over ETF's. Dit is voor mij nog steeds een grote abra-kadabra, omdat er tientallen verschillende ETF's zijn (vaak ontransparant), dus heb geen idee waar ik zou moeten starten.

Iemand tips hoe ik me in diverse fondsen kan verdiepen?

Echter zie ik veel mensen praten over ETF's. Dit is voor mij nog steeds een grote abra-kadabra, omdat er tientallen verschillende ETF's zijn (vaak ontransparant), dus heb geen idee waar ik zou moeten starten.

Iemand tips hoe ik me in diverse fondsen kan verdiepen?

Ik zou met onderstaand maar eens beginnen:Squishie schreef op woensdag 26 oktober 2016 @ 15:21:

Ik handel nu al bijna een jaar voor 100% in aandelen (geen turbo's/sprints) met een goed NETTO rendement (dus transactiekosten afgetrokken).

Echter zie ik veel mensen praten over ETF's. Dit is voor mij nog steeds een grote abra-kadabra, omdat er tientallen verschillende ETF's zijn (vaak ontransparant), dus heb geen idee waar ik zou moeten starten.

Iemand tips hoe ik me in diverse fondsen kan verdiepen?

https://www.bogleheads.or...ting_from_the_Netherlands

Even een vraag omdat de fiscus straks weer langs komt.

Wat zijn fiscaal gunstige groen aandelen?

Zeker degene die niet schommelen.

Wat zijn fiscaal gunstige groen aandelen?

Zeker degene die niet schommelen.

ik zie ik zie wat jij niet ziet

Zeker weten dat dit klopt? Doet mij goedkoop aan voor een bank.Stef87 schreef op woensdag 26 oktober 2016 @ 15:09:

[...]

Je betaald wel 0.22% tot 75.000 totaal, heb je al meer dan is het 0.13?% plus kwartaalkosten voor de rekening (valt wel mee dus, dubbelcheck deze gegevens nog wel even)

http://www.belastingdiens...gen_met_belastingvoordeelicecreamfarmer schreef op woensdag 26 oktober 2016 @ 16:54:

Even een vraag omdat de fiscus straks weer langs komt.

Wat zijn fiscaal gunstige groen aandelen?

Zeker degene die niet schommelen.

Gaat dat niet aangepast worden met de nieuwe box 3 wetgeving?icecreamfarmer schreef op woensdag 26 oktober 2016 @ 16:54:

Even een vraag omdat de fiscus straks weer langs komt.

Wat zijn fiscaal gunstige groen aandelen?

Zeker degene die niet schommelen.

Nog even daarop wachten kan geen kwaad lijkt mij..

Ik ken ze.ngroenewoud2 schreef op woensdag 26 oktober 2016 @ 12:19:

[...]

Maak je geen gebruik van geavanceerde orders? Daarmee beperk je je verlies bij een scenario zoals een Black Swam of crisis. Deze stel je zo in dat de order automatisch word gesloten (teruggekocht in dit geval) op het punt wat je zelf ingeeft, op die manier zal je verlies nooit groter zijn dan je zelf ingeeft.

Geavanceerde orders zijn een bedenksel van brokers (willen we meer of minder provisie...) en geven een (ik denk) vals gevoel van controle.

Brokers geven geen seminars en dit soort tools (allemaal investeringen) voor de klant. Dat doen ze om ons te kietelen.

* Ik zie net de terechte aanvulling van Macondo

[ Voor 3% gewijzigd door poehee op 26-10-2016 18:13 . Reden: * ]

You're either part of the solution or you're part of the problem

Als ik kijk op de website van ING.Stef87 schreef op woensdag 26 oktober 2016 @ 15:09:

[...]

Ik wilde ook alleen in etf's of indextrackers etc. Gaan beleggen.

Uiteindelijk voor ING gekozen, geen transactiekosten bij extra inleg en maandelijks een vast bedrag inleggen zonder kosten.

Je betaald wel 0.22% tot 75.000 totaal, heb je al meer dan is het 0.13?% plus kwartaalkosten voor de rekening (valt wel mee dus, dubbelcheck deze gegevens nog wel even)

ING heeft alleen niet heel erg veel keuze wat voor mij overigens prima is.

Misschien is het ook wat voor jou?

4 euro per kwartaal als basisfee

Variabele service fee van 0,24% over belegd vermogen

Beheerkosten bv 0,1 tot 0,8% voor indexfondsen en trackers.

Dus als je daadwerkelijk in indexfondsen of trackers wilt investeren kun je echt beter verder kijken. Bijvoorbeeld bij degiro heb je allen de beheerskosten en niet de basisfee en niet de 0,24% over het belegd vermogen. Als je dus 10 jaar lang 100.000 euro belegd hebt (je koopt niks en verkoopt niks), dan heb je als extra kosten bij de ING dus 160 euro basisfee en 2400 euro variabele service fee. Da's toch leuk 2x uit eten

Hattrick: playing IV.50

PSN: Sandyman

https://www.ing.nl/partic...tml##zelf-vermogensopbouwkraades schreef op woensdag 26 oktober 2016 @ 16:54:

[...]

Zeker weten dat dit klopt? Doet mij goedkoop aan voor een bank.

Ik zat in de buurt:

Het is 0.24%, 0.12% en 0.06% (voor mijn indexfonds komt daar 0.06% bij)

Kijk bij het kopje "zelf vermogensopbouw"

*** edit kopie ing**

"Bij Zelf Vermogensopbouw betaalt u geen transactiekosten"

Variabele servicefee per Beleggingsrekening

Belegd bedrag Percentage over het belegde bedrag

Tot en met € 75.000 0,24%

Over het meerdere t/m € 500.000 0,12%

Over het meerdere t/m € 2.500.000 0,06%

** edit 2: degiro gratis* kleine letters**

https://www.degiro.nl/data/pdf/Tarievenoverzicht.pdf

2e pagina, het is dus niet altijd gratis

( de grote naam en het merk ING is mij ook wat waard en draait al langer mee, persoonlijke keuze want ik heb ook een degiro rekening)

[ Voor 40% gewijzigd door Stef87 op 27-10-2016 01:08 ]

Model Y -P, Hyundai Inster, Daikin FTXM & 5kW Monoblock. Ex-Autotechnisch Specialist. www.GewoonDuurzaamAdvies.nl

Verwijderd

Stel, je belegt met €5000.Stef87 schreef op donderdag 27 oktober 2016 @ 00:48:

[...]

https://www.ing.nl/partic...tml##zelf-vermogensopbouw

Ik zat in de buurt:

Het is 0.24%, 0.12% en 0.06% (voor mijn indexfonds komt daar 0.06% bij)

Kijk bij het kopje "zelf vermogensopbouw"

*** edit kopie ing**

"Bij Zelf Vermogensopbouw betaalt u geen transactiekosten"

Variabele servicefee per Beleggingsrekening

Belegd bedrag Percentage over het belegde bedrag

Tot en met € 75.000 0,24%

Over het meerdere t/m € 500.000 0,12%

Over het meerdere t/m € 2.500.000 0,06%

** edit 2: degiro gratis* kleine letters**

https://www.degiro.nl/data/pdf/Tarievenoverzicht.pdf

2e pagina, het is dus niet altijd gratis

( de grote naam en het merk ING is mij ook wat waard en draait al langer mee, persoonlijke keuze want ik heb ook een degiro rekening)

Kost je €12 + €16 = €28 per jaar bij ING. Ofwel 0.56% per jaar. Gezien de ETF's gericht zijn op lage kosten, is 0.56% per jaar echt veel hoor. Buiten dat, deze kosten zijn waanzin. Want ING hoeft er verder niets aan te doen.

Je onderschat het risico, echt. Als de beurs met 4% omlaag klapt, schiet er mega premie in de opties. Je verliest niet alleen op de beweging, maar óók op de paniek (volatility).ngroenewoud2 schreef op woensdag 26 oktober 2016 @ 15:03:

[...]

Ik handel alleen op de AEX index, maandopties. Dus de kans dat die 20% hoger of lager op 1 dag is nog nooit gebeurt. In 1987 12% lager op zwarte maandag.

Daarnaast, mocht de beurs wel 20% lager openen, dan maak je alsnog flink winst op je geschreven Call. Wat ook weer het eventuele verlies op de geschreven Put compenseert.

Voorbeeldje dan maar. De AEX November 440 put doet nu €2.50. Als we vijftien punten lager openen, verwacht je misschien dat ie dan €6.60 waard is (de huidige 455 put).

Maar helaas, door onrust zal er misschien wel 7 volatility punten stijging in zitten. Dat staat in deze optie gelijk aan ongeveer 3,5 euro. Dan is de optie al €10 waard.

Maar ja, heftige bewegingen : dan staan de opties niet meer op 5 cent gesteld. En paniek, dus voor je het weet ben je €11 euro kwijt.

En je short call dan? dat is een kleine pleister op een grote wond. De 465 call wordt net zoveel waard als de 480 call plus de waardestijging door de paniek. Die gaat van €3.20 naar €1.20.

En let wel, dit is maar bij een bescheiden koersval. Na Brexit zakten we 40 punten. Vorig jaar augustus, ook grote klap. Ik zeg niet dat je het niet moet doen, maar onderschat de risico's niet

[ Voor 38% gewijzigd door Verwijderd op 27-10-2016 10:11 ]

Macondo,Verwijderd schreef op donderdag 27 oktober 2016 @ 09:53:

[...]

[...]

Je onderschat het risico, echt. Als de beurs met 4% omlaag klapt, schiet er mega premie in de opties. Je verliest niet alleen op de beweging, maar óók op de paniek (volatility).

Voorbeeldje dan maar. De AEX November 440 put doet nu €2.50. Als we vijftien punten lager openen, verwacht je misschien dat ie dan €6.60 waard is (de huidige 455 put).

Maar helaas, door onrust zal er misschien wel 7 volatility punten stijging in zitten. Dat staat in deze optie gelijk aan ongeveer 3,5 euro. Dan is de optie al €10 waard.

Maar ja, heftige bewegingen : dan staan de opties niet meer op 5 cent gesteld. En paniek, dus voor je het weet ben je €11 euro kwijt.

En je short call dan? dat is een kleine pleister op een grote wond. De 465 call wordt net zoveel waard als de 480 call plus de waardestijging door de paniek. Die gaat van €3.20 naar €1.20.

En let wel, dit is maar bij een bescheiden koersval. Na Brexit zakten we 40 punten. Vorig jaar augustus, ook grote klap. Ik zeg niet dat je het niet moet doen, maar onderschat de risico's niet

Ik denk dat je niet helemaal begrijpt hoe het systeem werkt wat ik hanteer. De indicator rekent de bandbreedte uit waar binnen de AEX dan dient te blijven. De ene keer is deze breed (rond de Brexit) en de andere keer is deze smal (rond deze tijd), ook optieprijs en de volatiliteit van de AEX zijn bepalend voor de bandbreedte. De indicator heeft een hitrate van 86%

Daarnaast maak ik gebruik van het exponentiële daling in de tijd- en verwachtingswaarde van de optie die zich voordoet in de laatste weken van zijn bestaan. Dat betekend dus dat de waarde van de optie minder volatiel is.

Ik was in positie tijdens de brexit, 40 punten zakken is zeker erg veel, maar de bandbreedte was voldoende en heb toch kunnen renderen. Dit jaar staat YTD op 21% dus mij hoor je niet klagen.

Macondo, waar haal jij je informatie vandaan waarmee je besluit om te gaan beleggen?

Is Binck Fundcoach dan alsnog niet een betere optie? Ook grote naam, prettige website. Periodiek is gratis en de service fee is 0.15% met een max van €360,-. Verkoop kost je echter wel weer wat centen.Stef87 schreef op donderdag 27 oktober 2016 @ 00:48:

[...]

https://www.ing.nl/partic...tml##zelf-vermogensopbouw

Ik zat in de buurt:

Het is 0.24%, 0.12% en 0.06% (voor mijn indexfonds komt daar 0.06% bij)

Kijk bij het kopje "zelf vermogensopbouw"

*** edit kopie ing**

"Bij Zelf Vermogensopbouw betaalt u geen transactiekosten"

Variabele servicefee per Beleggingsrekening

Belegd bedrag Percentage over het belegde bedrag

Tot en met € 75.000 0,24%

Over het meerdere t/m € 500.000 0,12%

Over het meerdere t/m € 2.500.000 0,06%

** edit 2: degiro gratis* kleine letters**

https://www.degiro.nl/data/pdf/Tarievenoverzicht.pdf

2e pagina, het is dus niet altijd gratis

( de grote naam en het merk ING is mij ook wat waard en draait al langer mee, persoonlijke keuze want ik heb ook een degiro rekening)

Degiro vertrouw ik niet zo, there is no free lunch. Stel dat ik bij Degiro een ETF uit de voorkeursselectie kies in euros op de Amsterdamse beurs maandelijks koop. En het betreft een ETF die het dividend zelf herbelegd (bijvoorbeeld de iShares Core Series). Dan zie ik niet waar Degiro geld van mij willen. Dan begin ik wantrouwend te worden en vertrouw ik het niet. Waar verdienen ze dan geld mee aan me?

Overigens zit ik zelf bij Binck Fundcoach.

@ngroenewoud2, mooi rendement! Zeker gezien de vele extra kosten die zo'n strategie met zich meenemen! Hoelang ben je al bezig met deze strategie? Verder geen veroordeling hoor, maar je komt een beetje aanwaaien, net geregistreerd en al meteen mooie verhalen

[ Voor 9% gewijzigd door The_FrankO op 27-10-2016 13:09 ]

Verwijderd

Je kan allemaal systemen, handelsregels andere zaken verzinnen. Geloof het allemaal best, zal vast vaak geld opleveren om deze risico's te lopen. Ik zie regelmatig allerhande charlatans verkondigen dat ze systemen hebben en de aex kunnen voorspellen - en "altijd geld verdienen" met opties.ngroenewoud2 schreef op donderdag 27 oktober 2016 @ 10:54:

[...]

Macondo,

Ik denk dat je niet helemaal begrijpt hoe het systeem werkt wat ik hanteer. De indicator rekent de bandbreedte uit waar binnen de AEX dan dient te blijven. De ene keer is deze breed (rond de Brexit) en de andere keer is deze smal (rond deze tijd), ook optieprijs en de volatiliteit van de AEX zijn bepalend voor de bandbreedte. De indicator heeft een hitrate van 86%

Daarnaast maak ik gebruik van het exponentiële daling in de tijd- en verwachtingswaarde van de optie die zich voordoet in de laatste weken van zijn bestaan. Dat betekend dus dat de waarde van de optie minder volatiel is.

Ik was in positie tijdens de brexit, 40 punten zakken is zeker erg veel, maar de bandbreedte was voldoende en heb toch kunnen renderen. Dit jaar staat YTD op 21% dus mij hoor je niet klagen.

Macondo, waar haal jij je informatie vandaan waarmee je besluit om te gaan beleggen?

Laten we het even praktisch maken. Welke strangle zit je nu short? En wat doe je als er vanmiddag *krak* 15 punten omlaag knalt?

Macondo,

5 oktober heb ik AEX NOV call 480 geschreven a 0,60 en de AEX NOV Put 420 a 2,20 geschreven. Ontvangen: 2,80 oftewel 280 euro. Ik doe dit met 1 contract.

We gaan van een middenkoers uit van 450.

Momenteel staat de call op 0,27 en de put op 0,78. Komt totaal op 1,05

280 minus 105 komt uit op 175 euro (ongerealiseerd, zitten nog in positie) winst van 62,5 %

Als de AEX 455 nu (15 punten volgens jou) zal zakken (dat weet je niet want niemand kan de AEX voorspellen) dan komt deze uit op 440. Dat is nog steeds ruim boven de 420.

Ook laat de standaarddeviatie zien dat er 68,2% kans is dat de AEX BOVEN de 443,16 en ONDER de 467,04 uitkomt tot einde van begin/start van nieuwe serie, wederom een indicatie dat de AEX het nog goed doet. Ohja de volatiliteit is ook laag 17,68 (<20) dus minder kans op grote koers-schommelingen.

Margin rekening gehouden met 3500 euro. minus ontvangen premie is 3220. 175 euro op 3220 maakt 5,43% in +- 4 weken

Eendezer dagen zal de short strangle worden gesloten, en start ik met een nieuwe serie. Zit maar max 4 weken in positie.

5 oktober heb ik AEX NOV call 480 geschreven a 0,60 en de AEX NOV Put 420 a 2,20 geschreven. Ontvangen: 2,80 oftewel 280 euro. Ik doe dit met 1 contract.

We gaan van een middenkoers uit van 450.

Momenteel staat de call op 0,27 en de put op 0,78. Komt totaal op 1,05

280 minus 105 komt uit op 175 euro (ongerealiseerd, zitten nog in positie) winst van 62,5 %

Als de AEX 455 nu (15 punten volgens jou) zal zakken (dat weet je niet want niemand kan de AEX voorspellen) dan komt deze uit op 440. Dat is nog steeds ruim boven de 420.

Ook laat de standaarddeviatie zien dat er 68,2% kans is dat de AEX BOVEN de 443,16 en ONDER de 467,04 uitkomt tot einde van begin/start van nieuwe serie, wederom een indicatie dat de AEX het nog goed doet. Ohja de volatiliteit is ook laag 17,68 (<20) dus minder kans op grote koers-schommelingen.

Margin rekening gehouden met 3500 euro. minus ontvangen premie is 3220. 175 euro op 3220 maakt 5,43% in +- 4 weken

Eendezer dagen zal de short strangle worden gesloten, en start ik met een nieuwe serie. Zit maar max 4 weken in positie.

Bedankt, ja mijn oude account ngroenewoud is kennelijk niet meer bruikbaar, daarom moest ik een (2) aanmaken. Ik ben op dit forum gekomen om te kijken of nog meer mensen zijn die een systeem hebben waar ze van gebruik maken, of de informatie ergens anders vandaan halen (krant internet?) Dat vindt ik wel interessant, omdat je daar dan weer over kan sparren.The_FrankO schreef op donderdag 27 oktober 2016 @ 13:05:

[...]

@ngroenewoud2, mooi rendement! Zeker gezien de vele extra kosten die zo'n strategie met zich meenemen! Hoelang ben je al bezig met deze strategie? Verder geen veroordeling hoor, maar je komt een beetje aanwaaien, net geregistreerd en al meteen mooie verhalenje hebt gelukkig nog geen website benoemd anders zou ik je verdenken van spam

Met de strategie ben ik nu 4 jaar bezig en bevalt nog goed. Ik denk dat er inderdaad veel negatieve oordelen zijn in het beleggen met opties, maar dat HOEFT dus niet. Daarnaast kan ik misschien leden helpen met eventueel vragen of dingen over opties, maar ik leer ook graag van andere!. Sommige dingen zijn helemaal niet van toepassing in mijn strategie waar je met andere optie-strategie wel rekening dient te houden.

Verwijderd

Ik bedoel dus, stel er gebeurt wat - markt spiked omlaag. Wanneer hak je? Met 15 punten lager sta je direct flink in te min. Koop je de strangle dan terug? Of alleen de put? Deze strategie gaat 19 van de 20 keer prima : uiteindelijk. Maar soms moet je hakken. Dus wanneer?ngroenewoud2 schreef op donderdag 27 oktober 2016 @ 13:51:

Macondo,

5 oktober heb ik AEX NOV call 480 geschreven a 0,60 en de AEX NOV Put 420 a 2,20 geschreven. Ontvangen: 2,80 oftewel 280 euro. Ik doe dit met 1 contract.

We gaan van een middenkoers uit van 450.

Momenteel staat de call op 0,27 en de put op 0,78. Komt totaal op 1,05

280 minus 105 komt uit op 175 euro (ongerealiseerd, zitten nog in positie) winst van 62,5 %

Als de AEX 455 nu (15 punten volgens jou) zal zakken (dat weet je niet want niemand kan de AEX voorspellen) dan komt deze uit op 440. Dat is nog steeds ruim boven de 420.

Ook laat de standaarddeviatie zien dat er 68,2% kans is dat de AEX BOVEN de 443,16 en ONDER de 467,04 uitkomt tot einde van begin/start van nieuwe serie, wederom een indicatie dat de AEX het nog goed doet. Ohja de volatiliteit is ook laag 17,68 (<20) dus minder kans op grote koers-schommelingen.

Margin rekening gehouden met 3500 euro. minus ontvangen premie is 3220. 175 euro op 3220 maakt 5,43% in +- 4 weken

Eendezer dagen zal de short strangle worden gesloten, en start ik met een nieuwe serie. Zit maar max 4 weken in positie.

Wanneer komt er nu eens eindelijk een correctie

Zit met smart te wachten enkele puts SPX DEC2018 te schrijven.

Mogelijks maar wachten tot de renteverhoging in US?

Zit met smart te wachten enkele puts SPX DEC2018 te schrijven.

Mogelijks maar wachten tot de renteverhoging in US?

Mocht de AEX 15 punten zakken dan doe ik niks. Om de redenen die ik in vorige post vertelde. Er is DAN nog geen paniek aan mijn kant. De AEX stond vandeweek op 460, dat maakt mij niet uit. Ja de prijzen gaan dan op en neer, dat klopt. Maar zolang die keurig tussen de 420 en 480 blijft zitten is er niks aan de hand.Verwijderd schreef op donderdag 27 oktober 2016 @ 14:19:

[...]

Ik bedoel dus, stel er gebeurt wat - markt spiked omlaag. Wanneer hak je? Met 15 punten lager sta je direct flink in te min. Koop je de strangle dan terug? Of alleen de put? Deze strategie gaat 19 van de 20 keer prima : uiteindelijk. Maar soms moet je hakken. Dus wanneer?

Ook in de wetenschap dat ELKE dag er centjes langzaam uit die optieprijzen lopen. Dus zelfs als de AEX iets omhoog of iets omlaag gaat, zullen de optie-prijzen dalen.

Natuurlijk kan het voorkomen dat die echt richting de 420 of de 480 gaat lopen. Dat weten we immers niet. Mocht dat zo zijn dan neem je tijdig verlies, ook dat hoort erbij. Als je je verlies zo laag mogelijk houdt (wat je zelf kan berekenen) dan ga je de volgende serie weer fris van start. Je geeft zelf aan dat als het 19 van de 20 keer goed gaat, zorg dan dat die 1 keer of paar keer dat het fout gaat, je verlies zo veel mogelijk te beperken. Want er zijn nog genoeg kansen (elke 4 weken) om weer opnieuw te beginnen.

[ Voor 22% gewijzigd door ngroenewoud2 op 27-10-2016 14:54 ]

Verwijderd

Geen paniek, maar al wel een fors verlies. Strangle doet dan ongeveer €4. Als het dan morgen nóg 10 punten lager opent, zit je tegen een strangle prijs van circa €9 aan te kijken. Dan heb je al meer verloren dan je in drie maanden bij elkaar hebt geschraapt. Geen idee hoe groot je buffer is, want je broker gaat wel meer margin in rekening brengen. Moet je wel hebben.ngroenewoud2 schreef op donderdag 27 oktober 2016 @ 14:47:

[...]

Mocht de AEX 15 punten zakken dan doe ik niks. Om de redenen die ik in vorige post vertelde. Er is DAN nog geen paniek aan mijn kant. De AEX stond vandeweek op 460, dat maakt mij niet uit. Ja de prijzen gaan dan op en neer, dat klopt. Maar zolang die keurig tussen de 420 en 480 blijft zitten is er niks aan de hand.

Ook in de wetenschap dat ELKE dag er centjes langzaam uit die optieprijzen lopen. Dus zelfs als de AEX iets omhoog of iets omlaag gaat, zullen de optie-prijzen dalen.

Maar ik dacht dat je automatische orders had voor veiligheid oid?

Waar baseer je je prijs op? Je weet de optieprijs niet want die is afhankelijk van meer factoren dan alleen de stand van de AEX.Verwijderd schreef op donderdag 27 oktober 2016 @ 14:54:

[...]

Geen paniek, maar al wel een fors verlies. Strangle doet dan ongeveer €4. Als het dan morgen nóg 10 punten lager opent, zit je tegen een strangle prijs van circa €9 aan te kijken. Dan heb je al meer verloren dan je in drie maanden bij elkaar hebt geschraapt. Geen idee hoe groot je buffer is, want je broker gaat wel meer margin in rekening brengen. Moet je wel hebben.

Maar ik dacht dat je automatische orders had voor veiligheid oid?

In de kleine 4 weken is er al erg veel tijd- en waarde uit de optie weggesmolten, dus die zal echt niet veel meer fluctueren.

Anders is het als de AEX bijvoorbeeld meteen na het schrijven van de nieuwe serie extreem omhoog of omlaag gaat. Dan is er nog geen tijd en waarde weggesmolten uit de optie. Op dat moment praat ik dan over een black swan.

Gelukkig zijn er dan nog altijd de Geavanceerde orders die ik direct na het schrijven van de Short Strangle laat vastleggen.

Die zorgt ervoor dat de call en de put automatisch worden teruggekocht (bestens) op het moment dat de koers richting de uitoefenprijs gaat. Wanneer die dat doet dat heb je natuurlijk zelf in de hand, maar in ieder geval op tijd zodat je verlies zo min mogelijk is.

Ik heb het idee dat niet iedereen gecharmeerd is van de geavanceerde orders. Why?

Verwijderd

Opties waarderen is mijn vak. In dit geval is het makkelijk, als je wilt weten wat de prijs is van de 420 put als we 10 AEX punten lager staan, is gewoon de huidige prijs van de 430 put bekijken. Vervolgens check je de vega van de put, en reken je de gevolgen uit van een volatility jump van say, 6 punten. Rente en dividend heeft weinig gevolgen in deze kortlopende series.ngroenewoud2 schreef op donderdag 27 oktober 2016 @ 16:20:

[...]

Waar baseer je je prijs op? Je weet de optieprijs niet want die is afhankelijk van meer factoren dan alleen de stand van de AEX.

Fout, als er nu iets geks gebeurt heeft de vola nog héél veel impact.In de kleine 4 weken is er al erg veel tijd- en waarde uit de optie weggesmolten, dus die zal echt niet veel meer fluctueren.

Bestens opties terugkopen, op een moment dat er wat geks gebeurt - daar ga je veel spijt van krijgen, vrees ik. De spread die er nu staat, staat er dan namelijk niet meer. Misschien dat alle market makers dan ff hun prijzen gaan aanpassen, en er tijdelijk een 2 euro spread staat..Anders is het als de AEX bijvoorbeeld meteen na het schrijven van de nieuwe serie extreem omhoog of omlaag gaat. Dan is er nog geen tijd en waarde weggesmolten uit de optie. Op dat moment praat ik dan over een black swan.

Gelukkig zijn er dan nog altijd de Geavanceerde orders die ik direct na het schrijven van de Short Strangle laat vastleggen.

Die zorgt ervoor dat de call en de put automatisch worden teruggekocht (bestens) op het moment dat de koers richting de uitoefenprijs gaat. Wanneer die dat doet dat heb je natuurlijk zelf in de hand, maar in ieder geval op tijd zodat je verlies zo min mogelijk is.

Ik heb het idee dat niet iedereen gecharmeerd is van de geavanceerde orders. Why?

En nogmaals, ik zeg niet dat stelselmatig premie schrijven een slecht idee is. Maar onderschat het niet.

Bedankt voor de tipThe_FrankO schreef op donderdag 27 oktober 2016 @ 13:05:

[...]

Is Binck Fundcoach dan alsnog niet een betere optie? Ook grote naam, prettige website. Periodiek is gratis en de service fee is 0.15% met een max van €360,-. Verkoop kost je echter wel weer wat centen.

Degiro vertrouw ik niet zo, there is no free lunch. Stel dat ik bij Degiro een ETF uit de voorkeursselectie kies in euros op de Amsterdamse beurs maandelijks koop. En het betreft een ETF die het dividend zelf herbelegd (bijvoorbeeld de iShares Core Series). Dan zie ik niet waar Degiro geld van mij willen. Dan begin ik wantrouwend te worden en vertrouw ik het niet. Waar verdienen ze dan geld mee aan me?

Overigens zit ik zelf bij Binck Fundcoach.

@ngroenewoud2, mooi rendement! Zeker gezien de vele extra kosten die zo'n strategie met zich meenemen! Hoelang ben je al bezig met deze strategie? Verder geen veroordeling hoor, maar je komt een beetje aanwaaien, net geregistreerd en al meteen mooie verhalenje hebt gelukkig nog geen website benoemd anders zou ik je verdenken van spam

Ik heb Binck toen ook overwogen, ik weet ook wel dat ING niet de goedkoopste is. Wat ik een groot voordeel vind is dat ik regelmatig wat extra inleg en dan betaal je ook geen kosten.

(Bijvoorbeeld vriendin die af en toe er wat bij wilt stoppen, als wij wat vrijetijdsbudget over houden, toegestopt geld van een verjaardag, pensioenuitkering+ winstuitkering van mijn werk, deel 13e maand vriendin, overschot energierekening na een jaar etc)

Model Y -P, Hyundai Inster, Daikin FTXM & 5kW Monoblock. Ex-Autotechnisch Specialist. www.GewoonDuurzaamAdvies.nl

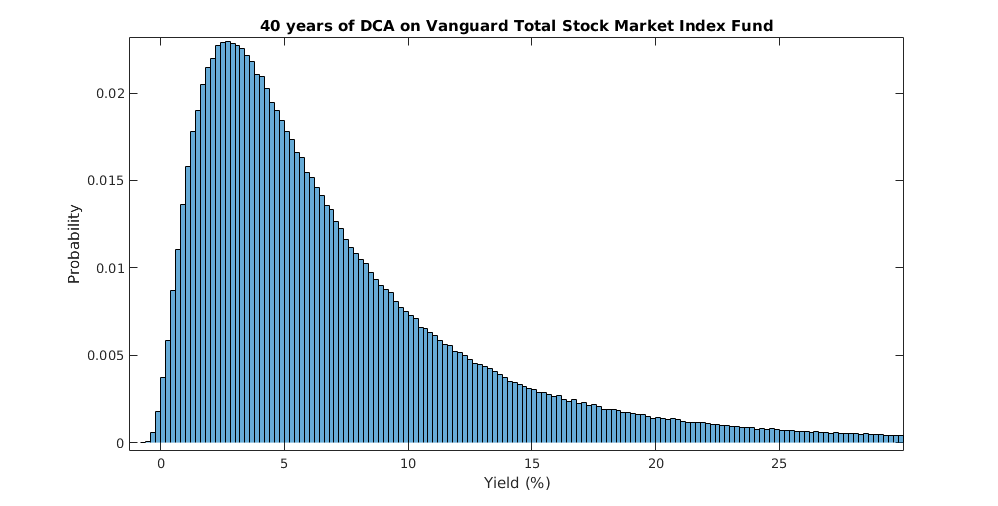

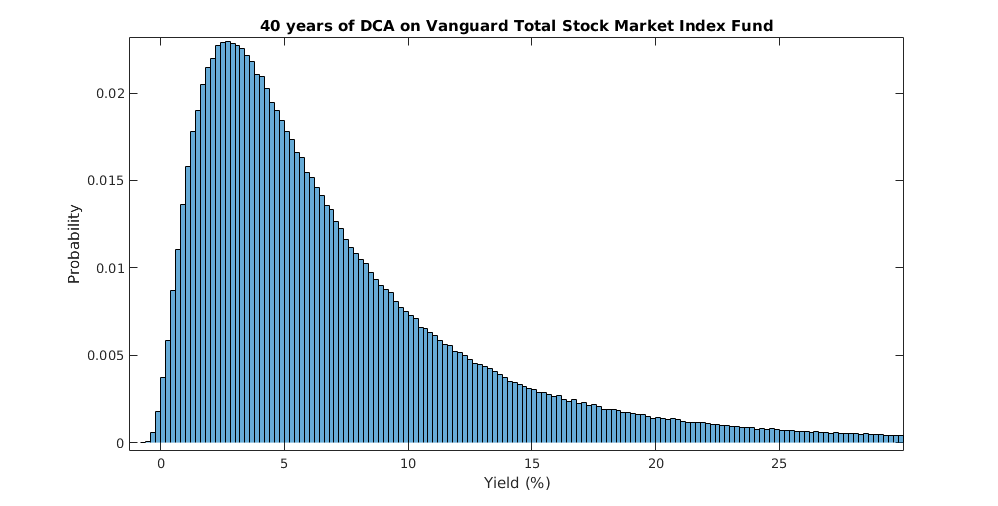

Even iets anders. Voor de grap heb ik een simulatie van 40 jaar dollar cost averaging toegepast op de Vanguard Total Stock Market Index die ik toch met jullie wilde delen.

De strategie die ik simuleerde was als volgt. Op de eerste dag van elk kwartaal wordt 1000 EUR geïnvesteerd. Ik reken vaste transactiekosten van 10 EUR en 0.27% beurstaks (Belgische situatie). Voor de prijsevolutie van VTI wordt een geometrische Brownse beweging verondersteld, waarbij de parameters van het model geschat worden op basis van de periode 1 juli 2001 t.e.m. 1 oktober 2016 (driftfactor 0.006228 en volatiliteit 0.04362). Er wordt ook verondersteld dat VTI elk kwartaal een nettodividend (15% bronbelasting en 30% dividendbelasting--roerende voorheffing in Belgie) betaalt van 0.29%. Deze dividenden worden meteen bij het beschikbare spaarbudget gevoegd.

Het histogram kan je als volgt lezen. Op de x-as wordt het behaalde rendement na 40 jaar weergegeven (dit is dus niet het jaarlijkse cumulatieve rendement!). Op de y-as wordt de kans weergegeven dat je behaalde rendement in een bepaalde bar zou liggen. Elke bar is 20% rendement breed. Zo zie je bijvoorbeeld dat er een zeer kleine kans is (<0.002%) dat je in deze 40-jarige periode een verlies zou maken. Je ziet ook dat je meer dan 2% kans om een van de volgende rendementen te behalen: [160% tot 180%], [180% tot 200%], [220% tot 240%], ..., [420% tot 440%].

In het bijzonder blijkt uit de simulatie dat je de volgende rendementen mag verwachten. Je hebt 86.0% kans op meer dan +200% winst, 74.5% kans op meer dan +300% winst, 63.6% kans op meer dan +400% winst, 53.8% kans op meer dan +500% winst, 26.1% kans op meer dan +1000% winst, 11.3% kans op meer dan +1500% winst en nog steeds een kleine 6% kans op meer dan +2000% winst.

Voorwaar ik geen implementatiefouten heb gemaakt natuurlijk

De strategie die ik simuleerde was als volgt. Op de eerste dag van elk kwartaal wordt 1000 EUR geïnvesteerd. Ik reken vaste transactiekosten van 10 EUR en 0.27% beurstaks (Belgische situatie). Voor de prijsevolutie van VTI wordt een geometrische Brownse beweging verondersteld, waarbij de parameters van het model geschat worden op basis van de periode 1 juli 2001 t.e.m. 1 oktober 2016 (driftfactor 0.006228 en volatiliteit 0.04362). Er wordt ook verondersteld dat VTI elk kwartaal een nettodividend (15% bronbelasting en 30% dividendbelasting--roerende voorheffing in Belgie) betaalt van 0.29%. Deze dividenden worden meteen bij het beschikbare spaarbudget gevoegd.

Het histogram kan je als volgt lezen. Op de x-as wordt het behaalde rendement na 40 jaar weergegeven (dit is dus niet het jaarlijkse cumulatieve rendement!). Op de y-as wordt de kans weergegeven dat je behaalde rendement in een bepaalde bar zou liggen. Elke bar is 20% rendement breed. Zo zie je bijvoorbeeld dat er een zeer kleine kans is (<0.002%) dat je in deze 40-jarige periode een verlies zou maken. Je ziet ook dat je meer dan 2% kans om een van de volgende rendementen te behalen: [160% tot 180%], [180% tot 200%], [220% tot 240%], ..., [420% tot 440%].

In het bijzonder blijkt uit de simulatie dat je de volgende rendementen mag verwachten. Je hebt 86.0% kans op meer dan +200% winst, 74.5% kans op meer dan +300% winst, 63.6% kans op meer dan +400% winst, 53.8% kans op meer dan +500% winst, 26.1% kans op meer dan +1000% winst, 11.3% kans op meer dan +1500% winst en nog steeds een kleine 6% kans op meer dan +2000% winst.

Voorwaar ik geen implementatiefouten heb gemaakt natuurlijk

[ Voor 3% gewijzigd door Nick The Heazk op 28-10-2016 11:09 ]

Performance is a residue of good design.

Verwijderd

Je beseft de gevolgen op lange termijn niet zo, vrees ik..Stef87 schreef op donderdag 27 oktober 2016 @ 17:41:

[...]

Bedankt voor de tip

Ik heb Binck toen ook overwogen, ik weet ook wel dat ING niet de goedkoopste is. Wat ik een groot voordeel vind is dat ik regelmatig wat extra inleg en dan betaal je ook geen kosten.

(Bijvoorbeeld vriendin die af en toe er wat bij wilt stoppen, als wij wat vrijetijdsbudget over houden, toegestopt geld van een verjaardag, pensioenuitkering+ winstuitkering van mijn werk, deel 13e maand vriendin, overschot energierekening na een jaar etc)

Ik vind een marge van 3500 wel erg weinig. Technisch loop je met een geschreven put op 420 een risico van 42000 euro (minus beetje premie). Je rendement is dan 175/42000=0,4%.ngroenewoud2 schreef op donderdag 27 oktober 2016 @ 13:51:

Macondo,

5 oktober heb ik AEX NOV call 480 geschreven a 0,60 en de AEX NOV Put 420 a 2,20 geschreven. Ontvangen: 2,80 oftewel 280 euro. Ik doe dit met 1 contract.

We gaan van een middenkoers uit van 450.

Momenteel staat de call op 0,27 en de put op 0,78. Komt totaal op 1,05

280 minus 105 komt uit op 175 euro (ongerealiseerd, zitten nog in positie) winst van 62,5 %

Als de AEX 455 nu (15 punten volgens jou) zal zakken (dat weet je niet want niemand kan de AEX voorspellen) dan komt deze uit op 440. Dat is nog steeds ruim boven de 420.

Ook laat de standaarddeviatie zien dat er 68,2% kans is dat de AEX BOVEN de 443,16 en ONDER de 467,04 uitkomt tot einde van begin/start van nieuwe serie, wederom een indicatie dat de AEX het nog goed doet. Ohja de volatiliteit is ook laag 17,68 (<20) dus minder kans op grote koers-schommelingen.

Margin rekening gehouden met 3500 euro. minus ontvangen premie is 3220. 175 euro op 3220 maakt 5,43% in +- 4 weken

Eendezer dagen zal de short strangle worden gesloten, en start ik met een nieuwe serie. Zit maar max 4 weken in positie.

Ik schrijf ook opties, voornamelijk op aandelen, maar heb wel altijd de volledige cash waarde als onderpand. Een paar keer niet gedaan (jaren terug) en 1x ooit een margin call gehad waarbij een beurscrash ervoor zorgde dat ik verplicht was om de optie terug te kopen tegen zeer ongunstige voorwaarden. Oftewel heel lang goed gegaan en in 1x is alle winst verdampt en zit je met verlies.

Overigens schrijf ik nog steeds put opties, maar zorg wel voor voldoende (100%) cash dekking. Geen margin calls meer voor mij

Mag ik even opmerken dat, hoewel het mijn petje te boven gaat, ik het wel een heel interessante discussie vind tussen beide partijen.

La Ferrari più bella è quella che dobbiamo ancore fare: La Prossima

Ja die begrijp ik wel. Je input is ook zeker gewaardeerd!Verwijderd schreef op donderdag 27 oktober 2016 @ 19:27:

[...]

Je beseft de gevolgen op lange termijn niet zo, vrees ik..

Ik/wij zijn pas vrij kort bezig en spreiden onze trackers/etf's later ook bij verschillende aanbieders.

Voor een zeer aanzienlijke tijd zal het prijstechnisch niet zoveel uit maken.

Voor zover ik kan vinden kan ik bij binck niet meerdere malen (gratis*) extra inleggen wat ik nu graag regelmatig doe, wanneer dat mogelijk is (m.a.w: dat is voor een lange tijd dus toch ook stukken duurder als ik transactiekosten bij vrij kleine bedragen moet betalen)?

Gezien ik/wij op de lange termijn ook een extra broker willen is binck zeker een goede 2e keus

Advies is altijd welkom, immers een beginnende belegger hier

Model Y -P, Hyundai Inster, Daikin FTXM & 5kW Monoblock. Ex-Autotechnisch Specialist. www.GewoonDuurzaamAdvies.nl

Wb de strangle: wat zijn de transactiekosten voor 1 contract? Hoe ziet de bied/laat eruit voor de series waarin je handelt? En dan bestens beide legs laten uitvoeren als je de stoploss hit...... Dat kan kostbaar worden.

Ik geloof best dat je maanden winst kan bijschrijven maar 1 slechte maand kan die winst laten smelten.

Ik geloof best dat je maanden winst kan bijschrijven maar 1 slechte maand kan die winst laten smelten.

Ik kwam, ik zag, ik ging er keihard vandoor

Je hoeft ze niet tegelijkertijd uit de markt te halen maar ze staan beiden op bestens? Welke kant die ook op gaat, je trapt een leg eruit op bestens wat ik altijd link vind. Ik lees dat hier ook al melding is van gemaakt.

Ik kwam, ik zag, ik ging er keihard vandoor

Verwijderd

Omdat er plotseling hard herstel kan optreden, zodanig dat je ook op de andere poot aan het gas gaat.Monga schreef op vrijdag 28 oktober 2016 @ 07:58:

Waarom zou je beide legs laten uitvoeren?

Trouwens gezien dat AEX even onder de 430 stond vandaag?

https://twitter.com/020trader/status/791906429766606848

Waar is die dip van? (Ah een nulletje teveel bij iemand  ? )

? )

Zo gaan we niet op de beste manier het weekend in. Maandag nog flink in de plus nu licht in de min. Achja zit toch op buy&hold dus maakt mij niet veel uit.

Maar het is altijd leuker groene cijfers te zien

Zo gaan we niet op de beste manier het weekend in. Maandag nog flink in de plus nu licht in de min. Achja zit toch op buy&hold dus maakt mij niet veel uit.

Maar het is altijd leuker groene cijfers te zien

[ Voor 8% gewijzigd door alaintje op 28-10-2016 11:46 ]

Absoluut relatief, relatief absoluut.

Wat me opvalt, is dat de meeste AEX opties doen. Iemand actief in optiehandel op Amerikaanse beurs?

Wat is er precies gebeurt? Ik hou zelf een margin cushion van 20%, met andere woorden, de required margin is 10% maar ik houd 12% aan. Ik kan wel snel en eenvoudig naar 50% gaan moest het nodig zijn. Ik kan met wat extra moeite naar 80% gaan, naar 100% kan in extreme gevallen, maar dan moet ik ook al een beetje extra kosten geen maken (bv hypotheek op een pand). Bij mijn weten wordt in extreme gevallen de margin wel verhoogd, maar dacht dat het in 2009 bijvoorbeeld naar 30% is gegaan (kan dit niet bevestigen a.d.h.v. harde data helaas). Natuurlijk wil ik de cusion laag houden wanneer het niet moei, kwestie van een hogere return on capital te halen.pirke schreef op donderdag 27 oktober 2016 @ 19:50:

[...]

Ik schrijf ook opties, voornamelijk op aandelen, maar heb wel altijd de volledige cash waarde als onderpand. Een paar keer niet gedaan (jaren terug) en 1x ooit een margin call gehad waarbij een beurscrash ervoor zorgde dat ik verplicht was om de optie terug te kopen tegen zeer ongunstige voorwaarden. Oftewel heel lang goed gegaan en in 1x is alle winst verdampt en zit je met verlies.

[ Voor 85% gewijzigd door Galactic op 28-10-2016 11:41 ]

Ik heb de margin van de bank aangehouden. Die schommelt een beetje tussen de 3500 en 4000. Met die bedragen ga ik dan ook rekenen. DAT is immers het bedrag wat apart word gehouden en niet jou 42K. Dat dat in theorie misschien kan voorkomen, dat is een ander verhaal. Maar op dit moment (nu staat mijn margin zelfs op 2990) heb je voor 1 contract deze margin nodig.pirke schreef op donderdag 27 oktober 2016 @ 19:50:

[...]

Ik vind een marge van 3500 wel erg weinig. Technisch loop je met een geschreven put op 420 een risico van 42000 euro (minus beetje premie). Je rendement is dan 175/42000=0,4%.

Ik schrijf ook opties, voornamelijk op aandelen, maar heb wel altijd de volledige cash waarde als onderpand. Een paar keer niet gedaan (jaren terug) en 1x ooit een margin call gehad waarbij een beurscrash ervoor zorgde dat ik verplicht was om de optie terug te kopen tegen zeer ongunstige voorwaarden. Oftewel heel lang goed gegaan en in 1x is alle winst verdampt en zit je met verlies.

Overigens schrijf ik nog steeds put opties, maar zorg wel voor voldoende (100%) cash dekking. Geen margin calls meer voor mijOftewel, als ik jou was zou ik gewoon 42k onderpand aanhouden.

Die verplichting waar jij het over hebt, die heb je niet op de AEX INDEX

Verwijderd

En wat is de trigger om de hakken en strangle terug te kopen? het offer in de strangle op het scherm? de bieding?ngroenewoud2 schreef op vrijdag 28 oktober 2016 @ 11:55:

[...]

Ik heb de margin van de bank aangehouden. Die schommelt een beetje tussen de 3500 en 4000. Met die bedragen ga ik dan ook rekenen. DAT is immers het bedrag wat apart word gehouden en niet jou 42K. Dat dat in theorie misschien kan voorkomen, dat is een ander verhaal. Maar op dit moment (nu staat mijn margin zelfs op 2990) heb je voor 1 contract deze margin nodig.

Die verplichting waar jij het over hebt, die heb je niet op de AEX INDEX

Ik merk dat je inderdaad de opties weet te waarderen. Dat is inderdaad een vak apart, ik hou mij daar niet zo mee bezig omdat ik het voor mezelf niet te ingewikkeld wil maken.Verwijderd schreef op donderdag 27 oktober 2016 @ 16:51:

[...]

Opties waarderen is mijn vak. In dit geval is het makkelijk, als je wilt weten wat de prijs is van de 420 put als we 10 AEX punten lager staan, is gewoon de huidige prijs van de 430 put bekijken. Vervolgens check je de vega van de put, en reken je de gevolgen uit van een volatility jump van say, 6 punten. Rente en dividend heeft weinig gevolgen in deze kortlopende series.

[...]

Fout, als er nu iets geks gebeurt heeft de vola nog héél veel impact.

[...]

Bestens opties terugkopen, op een moment dat er wat geks gebeurt - daar ga je veel spijt van krijgen, vrees ik. De spread die er nu staat, staat er dan namelijk niet meer. Misschien dat alle market makers dan ff hun prijzen gaan aanpassen, en er tijdelijk een 2 euro spread staat..

En nogmaals, ik zeg niet dat stelselmatig premie schrijven een slecht idee is. Maar onderschat het niet.

Bestens opties terugkopen:

Ik ben het met je eens dat het niet ideaal is als de markermaker de prijs gaat bepalen. Klopt. Maar de optie word uiteindelijk wel gesloten om oneindig verlies te voorkomen. Want daar is de geavanceerde order ook voor bedoelt. Op het moment dat ikzelf niet in staat ben om er op tijd bij te zijn, bij bijvoorbeeld een Black-swan. (die komt namelijk altijd ongustig en onverwacht) Je zal op vakantie zijn, in de auto, op je werk, je bent ziek en ligt in bed, of je slaap uit op vrijdagochtend. Ik noem maar wat. Op dat moment ben ik blij dat de geavanceerde order zijn werk doet, er verlies is, maar niet oneindig wat in theorie natuurlijk mogelijk is met opties.

Misschien is een andere insteek beter, geavanceerde order op optieprijs. Zeg sluiten op het moment dat de historische waarde x2 is bereikt?

Verwijderd

Je hebt de black swan vanochtend gemist, merk ik. Maar wat is dan nu je trigger?ngroenewoud2 schreef op vrijdag 28 oktober 2016 @ 12:03:

[...]

Ik merk dat je inderdaad de opties weet te waarderen. Dat is inderdaad een vak apart, ik hou mij daar niet zo mee bezig omdat ik het voor mezelf niet te ingewikkeld wil maken.

Bestens opties terugkopen:

Ik ben het met je eens dat het niet ideaal is als de markermaker de prijs gaat bepalen. Klopt. Maar de optie word uiteindelijk wel gesloten om oneindig verlies te voorkomen. Want daar is de geavanceerde order ook voor bedoelt. Op het moment dat ikzelf niet in staat ben om er op tijd bij te zijn, bij bijvoorbeeld een Black-swan. (die komt namelijk altijd ongustig en onverwacht) Je zal op vakantie zijn, in de auto, op je werk, je bent ziek en ligt in bed, of je slaap uit op vrijdagochtend. Ik noem maar wat. Op dat moment ben ik blij dat de geavanceerde order zijn werk doet, er verlies is, maar niet oneindig wat in theorie natuurlijk mogelijk is met opties.

Misschien is een andere insteek beter, geavanceerde order op optieprijs. Zeg sluiten op het moment dat de historische waarde x2 is bereikt?

Bij 70 % word de serie afgesloten.Verwijderd schreef op vrijdag 28 oktober 2016 @ 12:02:

[...]

En wat is de trigger om de hakken en strangle terug te kopen? het offer in de strangle op het scherm? de bieding?

De waarde van de call en put zakken ten opzichte van de historische waarde. Als die 70% is sluit ik de serie. Ik heb dan immers voldoende verdient. Soms bereikt de 70% na 2 weken al. Dat is fijn. Sluit je de serie, en loop je ook geen risico. Ook wel eens even lekker. Daarna start weer een nieuwe serie.

Klinkt als een mooi systeem om veel geld te verliezen op transactiekosten.

Verwijderd

Dat is een Good-till-cancel order om winst te nemen. Prima, maar daar vraag ik niet naar. Wat is je geavanceerde order om te hakken?ngroenewoud2 schreef op vrijdag 28 oktober 2016 @ 12:15:

De waarde van de call en put zakken ten opzichte van de historische waarde. Als die 70% is sluit ik de serie. Ik heb dan immers voldoende verdient. Soms bereikt de 70% na 2 weken al. Dat is fijn. Sluit je de serie, en loop je ook geen risico. Ook wel eens even lekker. Daarna start weer een nieuwe serie.

(sorry voor gedram, maar wil het helder krijgen - en met taalverwarring door ander jargon gaat dat moeizaam

[ Voor 10% gewijzigd door Verwijderd op 28-10-2016 12:20 ]

Aha. Ja die is nu van de put 424,2 Als de laatste koers van de AEX die bereikt. Misschien is een geavanceerde order op basis van de optieprijs beter? Zeg 2 maal de historische waarde?Verwijderd schreef op vrijdag 28 oktober 2016 @ 12:17:

[...]

Dat is een Good-till-cancel order om winst te nemen. Prima, maar daar vraag ik niet naar. Wat is je geavanceerde order om te hakken?

edit:

en van de call is dit 475,20

[ Voor 5% gewijzigd door ngroenewoud2 op 28-10-2016 12:23 ]

PS Macondo, als opties waarderen je vak is een serieuze vraag: Op welke prijs zou je een optie waarderen op NASDAQ:PRMW met een looptijd van 5 jaar en een strike op 11.88? Wat voor model zou je gebruiken voor een optie met een dergelijke looptijd? Wat voor aannames doe je qua volatiliteit?

Transactiekosten zijn nooit fijn;)Hielko schreef op vrijdag 28 oktober 2016 @ 12:16:

Klinkt als een mooi systeem om veel geld te verliezen op transactiekosten.

Hoeveel transacties vindt jij veel?

Verwijderd

Oei, dat is nauwelijks te benaderen met zoveel onbekende variabelen. En zo'n mini fondsje, hoge volatility (say, 40). Misschien moeilijk in te lenen, of ooit dividend..Hielko schreef op vrijdag 28 oktober 2016 @ 12:25:

PS Macondo, als opties waarderen je vak is een serieuze vraag: Op welke prijs zou je een optie waarderen op NASDAQ:PRMW met een looptijd van 5 jaar en een strike op 11.88? Wat voor model zou je gebruiken voor een optie met een dergelijke looptijd? Wat voor aannames doe je qua volatiliteit?

Die opties bestaan volgens mij ook niet.

Binnenkort wel, bedrijf gaat namelijk warrants uitgeven als deel van een overname. Zit in die deal, dus verwacht binnenkort de gelukkige eigenaar te worden van deze warrants. Had een kleine schatting van de waarde gemaakt door gewoon alles in de Black-Scholes formule te gooien met 42% volatility (huidige vol van dit jaar), maar dacht wellicht heb jij een beter idee.

Verwijderd

Nee, is prima idee. Zou wel een vola nemen die lager ligt, want langere looptijden hebben doorgaans lagere volas. 35 of zo.Hielko schreef op vrijdag 28 oktober 2016 @ 12:52:

Binnenkort wel, bedrijf gaat namelijk warrants uitgeven als deel van een overname. Zit in die deal, dus verwacht binnenkort de gelukkige eigenaar te worden van deze warrants. Had een kleine schatting van de waarde gemaakt door gewoon alles in de Black-Scholes formule te gooien met 42% volatility (huidige vol van dit jaar), maar dacht wellicht heb jij een beter idee.

Zo, die Primo Water heb ik jaren terug nog eens naar gekeken. De koers is sinds 2012 wel een beetje opgelopen, zeg +1200%  Zeker vaak bij de Amerikaanse variant van Harry Mens gezeten

Zeker vaak bij de Amerikaanse variant van Harry Mens gezeten

[ Voor 20% gewijzigd door Rukapul op 28-10-2016 13:41 ]

Interessant toevoegingen aan dit topic weer van veel mensen, dank jullie wel! Ik ben nog steeds erg zoekende en na me verdiept te hebben in ETF en index beleggen ben ik me nu aan het inlezen in DGI. Ik vroeg me af na onderstaande berekening gemaakt te hebben of ik het goed begrepen heb.

Fictieve aanschaf AHOLD (AD) bij DeGiro via een Custody account:

Huidige koers is 20,44.

Dus kosten eenmalige aanschaf zijn: Kosten aandelen (25 x 20,44=-€511) + kosten broker (€2,00 + 0,02%(25 * 20,44) = €2,11 => Totaal €513,11.

Opzetten handelsmogelijkheden Amsterdam beurs per jaar: €2,50

Totaal zo te zien voor aanschaf is: €515,61. (verdere aakoop op Amsterdam is dan alleen de eenmalige broker fees).

Nu komt wel een tricky iets. Er worden kosten gerekend voor de dividend verwerking: € 1,00 + 3,00% van dividend (maximaal 10,00%). Ik heb geen idee of dit per aandeel is of gewoon in het totaal (ik ga eigenlijk uit van het laatste).

Volgens: https://www.iex.nl/Aandee...Delhaize-Koninklijke.aspx

Was de uitkering van dividend in per aandeel in 2015 €0,52. Dus laten we voor de makkelijk in 2016 €0,50 aanhouden.

Totale uitkering aan dividend voor 25 stuks is dan €12,50.

Verwerking door DeGiro kost dan in totaal: €1,00 + 3% van dividend (12,50 * 0,03) = €1,375

Totaal wat je ontvangt (voor belasting) is dan €12,50 - €1,375 = €11,125

Totale investering: €515,61

Totale opbrengst (bij gelijk blijven waarde aandelen in heel 2016): €515,61 + €11,125 = €526,726

Rendement zou dan zijn: 1 - (526.726/515.61) x 100 = 2,16%

Uiteraard is hier dan nog geen belasting af gegaan...

Fictieve aanschaf AHOLD (AD) bij DeGiro via een Custody account:

Huidige koers is 20,44.

Dus kosten eenmalige aanschaf zijn: Kosten aandelen (25 x 20,44=-€511) + kosten broker (€2,00 + 0,02%(25 * 20,44) = €2,11 => Totaal €513,11.

Opzetten handelsmogelijkheden Amsterdam beurs per jaar: €2,50

Totaal zo te zien voor aanschaf is: €515,61. (verdere aakoop op Amsterdam is dan alleen de eenmalige broker fees).

Nu komt wel een tricky iets. Er worden kosten gerekend voor de dividend verwerking: € 1,00 + 3,00% van dividend (maximaal 10,00%). Ik heb geen idee of dit per aandeel is of gewoon in het totaal (ik ga eigenlijk uit van het laatste).

Volgens: https://www.iex.nl/Aandee...Delhaize-Koninklijke.aspx

Was de uitkering van dividend in per aandeel in 2015 €0,52. Dus laten we voor de makkelijk in 2016 €0,50 aanhouden.

Totale uitkering aan dividend voor 25 stuks is dan €12,50.

Verwerking door DeGiro kost dan in totaal: €1,00 + 3% van dividend (12,50 * 0,03) = €1,375

Totaal wat je ontvangt (voor belasting) is dan €12,50 - €1,375 = €11,125

Totale investering: €515,61

Totale opbrengst (bij gelijk blijven waarde aandelen in heel 2016): €515,61 + €11,125 = €526,726

Rendement zou dan zijn: 1 - (526.726/515.61) x 100 = 2,16%

Uiteraard is hier dan nog geen belasting af gegaan...

http://www.catalogged.net/

Ik zit er aan te denken €6000 te beleggen via de Giro in indextrackers in de volgende verhouding:

Volgens een Boglehead stelregel moet ik alleen in ETF's investeren met een portfoliowaarde van meer dan €200M, dus dan is alleen het Guggenheim Solar een mogelijkheid. Maar deze doet het dus behoorlijk slecht, terwijl het toch heel goed gaat met Solar. Hoe kan dat?

Ik vind het ook lastig om erachter te komen wat de belasting gerelateerde gevolgen zijn. Heeft iemand daar een goeie link over voor mij?

- 40% Vanguard Total Stock Market Index Fund

- 40% Vanguard Total International Stock Index Fund

- 20% Vanguard Total Bond Market Index Fund

Volgens een Boglehead stelregel moet ik alleen in ETF's investeren met een portfoliowaarde van meer dan €200M, dus dan is alleen het Guggenheim Solar een mogelijkheid. Maar deze doet het dus behoorlijk slecht, terwijl het toch heel goed gaat met Solar. Hoe kan dat?

Ik vind het ook lastig om erachter te komen wat de belasting gerelateerde gevolgen zijn. Heeft iemand daar een goeie link over voor mij?

[ Voor 8% gewijzigd door aufbakanleitung op 28-10-2016 16:09 . Reden: Belastingvraag vergeten ]

De margin vereiste verandert afhankelijk vd koers van het onderliggende stuk.Galactic schreef op vrijdag 28 oktober 2016 @ 11:37:

[...]

Wat is er precies gebeurt? Ik hou zelf een margin cushion van 20%, met andere woorden, de required margin is 10% maar ik houd 12% aan. Ik kan wel snel en eenvoudig naar 50% gaan moest het nodig zijn. Ik kan met wat extra moeite naar 80% gaan, naar 100% kan in extreme gevallen, maar dan moet ik ook al een beetje extra kosten geen maken (bv hypotheek op een pand). Bij mijn weten wordt in extreme gevallen de margin wel verhoogd, maar dacht dat het in 2009 bijvoorbeeld naar 30% is gegaan (kan dit niet bevestigen a.d.h.v. harde data helaas). Natuurlijk wil ik de cusion laag houden wanneer het niet moei, kwestie van een hogere return on capital te halen.

Stel jij schrijft een put optie op AEX 420, terwijl hij nu 450 staat. Laten we zeggen dat de huidige margin requirement 3k is. Als de AEX morgen naar de 420 zakt, gaat de marge die jij nodig hebt naar (bijv) 6k. Zakt de AEX naar 400, dan gaat je marge naar 8k. Zakt de AEX naar 300, zit je zomaar op 20k onderpand nodig. Heb je dat niet, dan heb je een groot probleem.