Blijft lastig. De bond market is niet zo toegankelijk voor avg. Joe. Het kan wel via je bank maar dan betaal je (te?) veel transactie / bewaarkosten. Als je geen hele specifieke wensen hebt kun je wel een mandje kopen in de vorm van een ETF._starbuck_ schreef op maandag 31 oktober 2011 @ 19:31:

Al eerder in dit topic voorbijgekomen, maar volgens mij nog steeds niet beantwoord: Wat is een goede plek om staatsobligaties (bv Duits,Frans, Italiaans, Grieks) te kopen?

Onvoorstelbaar!

Jammer dat je die dingen niet gemakkelijk rechstreeks kunt kopen.writser schreef op maandag 31 oktober 2011 @ 21:32:

[...]

Blijft lastig. De bond market is niet zo toegankelijk voor avg. Joe. Het kan wel via je bank maar dan betaal je (te?) veel transactie / bewaarkosten. Als je geen hele specifieke wensen hebt kun je wel een mandje kopen in de vorm van een ETF.

Heb je een voorbeeld van zo'n ETF?

Onvoorstelbaar!

Inderdaad:DJTimo schreef op donderdag 03 november 2011 @ 09:52:

Hoeft niet perse, heb gemerkt dat Binck soms fondsen (tijdelijk) blokkeerd op hun webinterface. Je moet dan bellen met de klantenservice, die kunnen voor jou een order plaatsen. Gewoon even vragen aan ze hoe dat zit dus

U heeft een vraag over het fonds Skagen Global. Dit fonds is op onze website geblokkeerd voor koop- en verkoopopdrachten vanwege afwijkende koopvoorwaarden. Een koopopdracht dient te worden opgegeven voor een bepaald bedrag in plaats van een aantal aandelen. U bent daarom vooraf niet zeker van de uitvoeringsprijs (het fonds wordt eenmaal per dag tegen de intrinsieke waarde verhandeld) én het aantal aandelen dat u koopt. Wij accepteren geen fracties waardoor een uitvoering in fracties naar beneden wordt afgerond.

Vanwege deze afwijkende verhandeling is het alleen mogelijk om een order telefonisch via onze Klantenservice & Orderdesk op te geven. Een medewerker plaatst de order dan voor u tegen internettarief.

Een produkt waarbij ik een termijn van 5 a 10 jaar een gegarandeerde (modulo schuldafschrijving van de betreffende landen) uitkering krijg. Ik denk hier bij aan landen die net geen AAA-rating hebben.writser schreef op dinsdag 01 november 2011 @ 22:32:

bijv de IBGX van iShares (http://nl.ishares.com/nl/rc/producten/IBGX). Alle grote issuers hebben meerdere fixed income etf's. Wat zoek je precies? Welke landen? Welke duraties?

http://www.lyxoretf.nl/nc.../FD-LYX-EMT71/category/8/

Onvoorstelbaar!

Mooie is dat het bedrijf bijna de gehele marketcap in cash heeft op de balance sheet, en een geschatte cashflow voor de komende 3 jaar voor nog eens de complete market cap terwijl ze de gekochte schulden op de balance sheet innen. Door o.a. wat boekhoudkundige eigenaardigheden is dit niet direct duidelijk. Zo staat er op de balance sheet een flinke lening, maar deze is non-recourse, en heeft een lading schulden als onderpand. Dus dat is samen worst-case gewoon niks waard. Verder als ze een set schulden kopen, dan schrijven ze die af met de hoeveelheid geld die ze tot nu toe hebben geïnd. Als ze de volledige kostprijs hebben terugverdient dan is de boekwaarde van deze schulden 0,0 terwijl ze nog wel cashflow produceren.

De business van het bedrijf is op het moment een beetje aan het opdrogen, ze hebben nauwelijk nieuwe schulden gekocht de afgelopen jaren, en het is dan ook de vraag wat er precies met alle cash gaat gebeuren. Maar de stern familie die het runt bezit 28% van de aandelen, dus hun belang moet redelijk gelijk liggen met dat van de andere aandeelhouders. Ze hebben iig aangekondigd dat ze 15~20 procent van de uitstaande aandelen willen terugkopen, en daarnaast zoeken ze naar een geschikt bedrijf om over te nemen.

Dus, welke haken en ogen mis ik?

Al met al een interessant idee en ik ben hun verslagen nu aan het lezen. INTG heb ik uiteindelijk niet gekocht maar hier heb ik meer vertrouwen in.

Iets wat ik graag lees in verslagen:

In addition, other collateral for the loan consisted of a pledge of cash and securities by GMS Family Investors, LLC, an investment company owned by members of the Stern family.

[ Voor 19% gewijzigd door Brons op 04-11-2011 15:22 ]

Ik heb bij Alex het fonds aangevraagd en kan er nu ook via de website in handelen. Na aanleiding van het laatste deel van de discussie heb ik echter eerst nog een vraag gesteld aan investor relations waarom de gemiddelde trading expenses exclusief margin interest neerkomen op 9% van de portefeuillewaarde over 2008-2011 met een variatie van 5% en 19%.Hielko schreef op vrijdag 04 november 2011 @ 14:25:

Na de imo succesvolle discussie over INTG (iemand die dat uiteindelijk heeft gekocht?),

Gekocht heb ik (nog) niet.

tijd voor een nieuw idee wat er in mijn ogen solide uit ziet.

Wat een toeval: deze stond al een tijdje in m'n Google Finance portfolio om nog eens naar te kijken, maar daar is het nooit meer van gekomen.Bedrijf is ASFI (bron idee - short case)

Begrijp ik nou goed dat SumZero een short advies geeft en VIC een long advies?

[ Voor 22% gewijzigd door Rukapul op 06-11-2011 17:18 ]

Of ook lekker tegenstrijdig:Even though the management claimed they focused on reducing the debt with highly disciplined portfolio purchase, the debt to receivables level had been the highest compared to the key competitors. It means the goal of de-leveraging had not been achieved.

en:The market share has declined substantially from 24% in 2006 to only 8% in 2010. Unlike the competitors which aggressively bought delinquent portfolio at cheap price during financial crisis, ASFI was relatively quiet after the credit crunch.

Dat zie ik juist graag dat ze niet hun standaarden verlagen, maar gewoon niks kopen als er geen goede deals zijn.In addition, the players have been taking more risk to take on portfolios with longer time since delinquency. According to Federal Reserve, the consumer lending 30+ delinquency has been dropping since the financial crisis, especially the credit card portfolios which are most sought after by the industry players. The delinquency rate dropped from 6.61% in Q1 2009 to 3.89% in Q1 2011. The question becomes if there are fewer and fewer delinquent loans in the market, how can the players sustain to purchase more “quality” non-performing portfolios? As indicated by the industry participants, the answer is they keep buying riskier portfolios which they don’t buy before (like older delinquent loans, portfolios collected by many collection agencies before and etc) to maintain the loan reinvestment level.

(Overigens zit ik ook niet in INTG, en had precies dezelfde vraag richting IR gestuurd)

Onvoorstelbaar!

Ik heb ook nog antwoord op m'n vraag gekregen over de hoge kosten over de investerings portefeuille:

Had wat transparanter en duidelijker gekund in de verslaglegging, maar het antwoord is in elk geval helder.InterGroup is not a hedge fund or an investment company and its operations cannot be

measured in those terms. The Company (including its consolidated subsidiaries, Santa

Fe Financial Corporation and Portsmouth Square, Inc.) operates in three reportable

segments: the operations of the Hotel ("Hotel Operations"); the operation of its

multi-family residential properties and commercial properties ("Real Estate

Operations"); and the investment of its cash in marketable securities and other

investments ("Investment Transactions"). Included in other investments is the

Company's significant interest in Comstock Mining, Inc. As reflected in Note 15 to

the financial statements, total assets related to Investment Transactions were

$36,723,000 for fiscal 2011 and $14,363,000 for fiscal 2010.

In addition to the operations of the Company and its subsidiaries, the President and

CEO of InterGroup actively oversees and manages all of the Investment Transactions

of the Company, Santa Fe and Portsmouth, including Comstock Mining. As such, his

salary from all three Companies is primarily allocated to "trading expenses" for

segment reporting purposes. Also included in trading expenses are the salaries of

two other employees as well as other regular expenses related to the Company's

Investment Transactions.

long: GenCorp

short: ZAGG

Meer info later

Onvoorstelbaar!

@writser; ZAGG shorten kan je wel vergeten, borrow is 40%, anders zat ik ook short

Ik denk dat als je van een puur cijfermatig standpunt kijkt dat het een goede deal is. Ik ben echter een beetje sceptisch over het management. Ik vind het geweldig als het management eigen geld op het spel zet maar dan graag via het bedrijf zelf. Volgens mij heeft de CEO persoonlijk een belang in het hotel en LODE maar niet via INTG. Dat wil natuurlijk niet automatisch zeggen dat de CEO slecht is maar het opent de deur wel voor belangenverstrengeling. Welke belangen gaat hij behartigen als er problemen zijn of als er nieuwe investeringen gedaan moeten worden? Dat hij zelf een meerderheidsbelang heeft is natuurlijk prachtig, maar niet als hij het bedrijf daardoor gaat zien als zijn persoonlijke bankrekening.writser schreef op zondag 13 november 2011 @ 23:42:

@ Brons: waarom heb je besloten (nog?) niet in INTG te stappen? Heb je betere ideeen of zag je nog verdere haken / ogen. Ik heb er vandaag even wat tijd in gestopt en op het eerste gezicht lijkt het me een uitstekend idee.

Dan heb je ook nog een keer het vreemde dat ze het salaris van de CEO 'trading expenses' (in de context van het handelen op de effectenmarkten) noemen. De CEO krijgt 20% van de winst en wat mij betreft zou je dat bedrag daar best onder kunnen plaatsen maar waarom de rest van zijn salaris ook? Niet dat ik denk dat ze iets proberen te verbergen via deze noemer maar ik vraag mij dan wel af of ze nog meer van dit soort rare dingen doen.

Volgens mij is er ook geen katalysator.

Ik denk dat gemiddeld gezien een goede deal is. Maar ik ben nogal conservatief met mijn beleggingen en laat dit dus waarschijnlijk aan mij voorbijgaan. Misschien kijk ik er over een tijdje nog een keer naar en misschien verander ik dan van gedachte. Het idee en de write-up is wel erg goed, dus dat is het probleem niet.

Wat mij betreft mogen ze dat wel wat duidelijker specificeren. Ik zou graag willen weten hoeveel die andere medewerkers moeten kosten. 3 man, voor waarschijnlijk een riant salaris, om een relatief kleine portefeullie te beheren vind ik wel wat veel.Rukapul schreef op maandag 14 november 2011 @ 09:28:

Ik ben wel (bepert) ingestapt.

Ik heb ook nog antwoord op m'n vraag gekregen over de hoge kosten over de investerings portefeuille:

[...]

Had wat transparanter en duidelijker gekund in de verslaglegging, maar het antwoord is in elk geval helder.

Dezelfde Citron Research die een paar maanden geleden schreef dat Harbin Electric (HRBN) een scam was?Hielko schreef op maandag 14 november 2011 @ 13:49:

Ik zou mijlenver van ZAGG vandaan blijven, zie bijv. http://www.citronresearch...ing-up-its-real-business/ voor de short case.

Door dat bericht daalde het aandeel naar $5.80, ze zijn net overgenomen voor $24.

Waarom vergeten? Je kan ze toch gewoon lenen, alleen betaal je dan wel die 40% per jaar.@writser; ZAGG shorten kan je wel vergeten, borrow is 40%, anders zat ik ook short

[ Voor 15% gewijzigd door Verwijderd op 14-11-2011 14:48 ]

@Brons; Wat betreft het management; natuurlijk heeft de ceo ondertussen al wel een track record van 20 jaar oid waarin hij geen al te negatieve dingen heeft gedaan zover ik kan zien. Je weet natuurlijk nooit wat de toekomst brengt, maar heel beroerd lijkt me dit punt iig niet.

Gebrek aan katalysator ben ik het helemaal mee eens, dat is imo het grootste negatieve punt. Maar als je de spreekwoordelijk dollar voor 50 cent kan kopen dan is het geen ramp als het wat jaren kan duren.

[ Voor 9% gewijzigd door Cocytus op 14-11-2011 16:40 ]

Voor de geinteresseerden in INTG: kwartaalresultaten.

Ze presteren het wel aardig wat geld weg te pissen met hun 'marketable securities'.

Onvoorstelbaar!

Ze kunnen beter stoppen met het handelen op de beurs. Volgens mij heeft de CEO helemaal niet zo'n goede trackrecord op dat gebied. Laat ze concentreren op vastgoed en hotels, de rest van het geld kan naar de aandeelhouders.writser schreef op dinsdag 15 november 2011 @ 19:04:

Voor de geinteresseerden in INTG: kwartaalresultaten.

Ze presteren het wel aardig wat geld weg te pissen met hun 'marketable securities'.

De laatste zaak waar Citron ook zo ontzettende zeker van waren was Harbin Electric; ik geloof dat ze wel honderdduizend keer gezegd hebben dat het management uit fraudeurs bestond en dat de buyout een 'sham' was. Uiteindelijk is de buyout gewoon doorgegaan voor 24 dollar en het zou me niet verbazen als de mensen achter Citron zelf een paar plukjes hebben gekocht op het moment dat ze de koers ver genoeg naar beneden hadden gedouwd.

Als je de disclaimers van dit soort bedrijven leest dan voel je toch meteen dat het geen zuivere koffie is:

“Citron does not guarantee in any way that it is providing all of the information that may be available.” - CitronResearch.com

“No warranty or claim is made as to the completeness or accuracy of information provided on this website…. information presented may be out of date and may contain inaccuracies or errors…” - WaldoMushman.com (a.k.a John Bird)

"Muddy Waters…has an investment position in the stock…and therefore stands to realize significant gains in the event that the price of the stock increases or declines… Following publication of any report, we intend to continue transacting in the securities covered therein, and we may be long, short, or neutral at any time hereafter regardless of our initial recommendation." - muddywatersresearch.com (a.k.a Carson Block)

writser schreef op dinsdag 15 november 2011 @ 19:04:

Voor de geinteresseerden in INTG: kwartaalresultaten.

Ze presteren het wel aardig wat geld weg te pissen met hun 'marketable securities'.

Hoe krijgen ze het voor elkaar om een verlies van 25% in een kwartaal te maken op een portefeuille exclusief kosten

Onvoorstelbaar!

T'is niet direct super rampzalig. Maar positief is andersSo - I was trying to get a sense of this guy's track record...If you look at just the marketable securities transactions (net gains / losses +dividends /interest - margin interest / trading costs) from July 2000 - March 2011 it appears there is an aggregate loss of $7.3mm.

Voor mij blijft het simpel: je koopt een vastgoed business met mogelijkheid tot aantrekkelijke winst door het mijnbelang. Van iets anders - ook de investeringsportefeuille - moet je het niet hebben, maar moet je maar aannemen dat het ongeveer zo doorgaat als het verleden.

Enige wat ik me vandaag bij het doorlezen van de 10Q nog wel en nu wat harder realiseerde is hoe leveraged die toko eigenlijk is. De boekwaarde / equity is vrij beperkt in verhouding tot de hypotheken, margin, etc.

Ik zit er aan te denken om wat geld (geen extreme bedragen) te beleggen. Nu hoor je op de radio een hoop over 'Alex' en andere brokers. Maar deze kosten natuurlijk altijd wat geld. Nu ben ik echter geen beurs-wizz-kid dus heb het gevoel dat er voor mij niets anders op zit dan toch via een Broker te gaan werken.

Maar nu de vraag wat jullie adviseren? Mijn doel is ongeveer 1000 te investeren en dit ergens te beleggen en dan kijken wat het in de loop der tijd doet. Of is dit geen goed idee?

Nogmaals, ik ben echt helemaal nieuw op dit gebied maar je hoort er een hoop over en een extra zakcentje is altijd mooi meegenomen.

Je kan ook een rekening openen bij bijv. snsfundcoach en het geld in een fonds stoppen (dat dan voor jou aandelen/obligaties koopt en beheert), daar hebben ze verschillende fondsen waar je in kan stappen zonder transactiekosten (je betaalt wel een jaarlijkse vergoeding voor het beheer van vaak rond de 1%), dat is imo ook een uitstekende optie als je een gelimiteerde hoeveelheid kapitaal hebt.

Overigens weer perpeuals ING (IND) gekocht tegen $18.

Hoe verantwoord je trouwens te lang blijven zitten

[ Voor 82% gewijzigd door Rukapul op 23-11-2011 20:27 ]

Hielko, leuke samenvatting. Het meeste had ik al gelezen op VIC en ik zit ook long.

Hoe zit het met dividendbelasting als NL eigenaar van dat ding in de US?Brons schreef op woensdag 23 november 2011 @ 20:46:

Ik was IND alweer uit het oog verloren. Thanks voor het noemen. Heb weer een beetje gekocht op $17.80

Onvoorstelbaar!

Deze perpetual wordt als een obligatie met interest beschouwd ipv dividend. Er wordt dus geen dividend withholding tax ingehouden.writser schreef op woensdag 23 november 2011 @ 22:01:

[...]

Hoe zit het met dividendbelasting als NL eigenaar van dat ding in de US?

Overigens geef ik ingehouden bronbelasting op dividend op normale aandelen gewoon op in m'n aangifte onder een kopje buitenlandse dividendbelasting oid en krijg het daarmee terug (tot 15% zoals in de VS, in Frankrijk is het wat moeilijker met 25% en moet je voor 10% strikt genomen in Frankrijk verhaal halen).

Ik kan me echter voorstellen dat wat ik jaarlijks aan buitenlandse dividendbelasting terugvraag niet tot een gedetailleerde blik van de belastinginspecteur leidt

Zoals ik het lees, wordt het verzekeringstak van ING gesplit van de bankactiviteiten. ING heeft nu een K/W verhouding van 8,56. Dit maakt het wel een interessant aandeel zo.ING boekte over het afgelopen kwartaal een fors hogere nettowinst, van EUR1,692 miljard, tegen EUR239 miljoen in dezelfde periode een jaar eerder.

Bij de bankdivisie daalde de onderliggende winst voor belastingen echter met 29% tot EUR1,063 miljard, na een zeer sterk kwartaal in het voorgaande jaar. Het resultaat werd gedrukt door een afwaardering op Griekse staatsleningen van EUR267 miljoen. Daarbij daalde de rentemarge tot 1,37%, terwijl de voorzieningen voor slechte leningen toenamen tot 438 miljoen, of 55 basispunten van het risicogewogen kapitaal.

Bij de verzekeringstak, die niet meer tot de kernactiviteiten behoort, verbeterde het onderliggende resultaat voor belastingen naar EUR561 miljoen, na het verlies van EUR274 miljoen een jaar eerder.

Na het recente Europese akkoord over de schuldencrisis heeft het concern in totaal nog eens EUR467 miljoen afgeschreven op zijn staatsleningen uit Griekenland, die geheel werden afgewaardeerd naar marktwaarde.

Het onderliggende rendement op het eigen vermogen van de groep kwam over de eerste negen maanden uit op 13,9%.

Het bedrijf zal de beursgang van de verzekeringstak mogelijk moeten uitstellen. "Ondanks het volatiele marktklimaat blijven we toewerken naar de afsplitsing van onze verzekeringstak, zodat we klaar zijn om deze naar de beurs te brengen wanneer de markten herstellen", zegt Hommen. ING is bezig de Europese en Aziatische verzekerings- en investment management-activiteiten onder te brengen in een aparte holding met een eigen bestuur.

Wanneer de Europese crisis eenmaal overgewaaid is, denk ik dat ING zich nog herstelt. Weet iemand hoeveel de aandeel waard zal zijn nadat ING eenmaal gesplit is.

[ Voor 80% gewijzigd door Hatsieflatsie op 23-11-2011 22:47 ]

Onvoorstelbaar!

Waarom het laag staat? Dat is inderdaad een interessante vraag. Een deel van het antwoord vind je door de 10 jaars koersgrafiek te plotten en je eigen tabel met winst per aandeel er bij te nemen: de waardering is historisch voor zeer lange perioden in dezelfde verhouding gebleven. Beide zijn ca x2 gegaan sinds 2002. Een interessantere vraag is waarom de prijs sinds 2009 ineens opliep naar 4 om vervolgens vanaf begin 2011 terug te vallen naar 2. Dividend?

Er zit wel een margin of safety in, maar een catalyst lijkt afwezig.

Ik had 'm een tijdje geleden al gespot op VIC, maar besloten er niets mee te doen.

edit: plus dat niet iedereen toegang heeft tot de hong kongse markt

[ Voor 3% gewijzigd door Rukapul op 24-11-2011 20:06 ]

Dat de prijs begin 2009 is gaan oplopen lijkt mij het gevolg van de sterk groeiende winsten de laatste jaren, en die zijn natuurlijk het laatste jaar weer wat gezakt, maar een echt passend antwoord is dat imo niet.

Catalyst; die ontbreekt inderdaad, maar dat zie ik niet als een enorm probleem omdat je ondertussen wel een prima dividend krijgt.

Buiten dat vind ik het positief en negatief dat het bedrijf een groot gedeelte van de cashflow teruggeeft aan de shareholders. Positief is dat er een silver lining is

Ik heb alleen analyse van Hielko gelezen, dus voor de rest weet ik niks.

Relax, die korte analyses

[ Voor 12% gewijzigd door stin op 24-11-2011 23:01 ]

Verwijderd

Facebook gaat naar de beurs. Dit klinkt voor mij als noob een goede kans voor een quick win. Hoever zit ik er naast?

Iets met bubbel waar iedereen al in gaat duiken probablyVerwijderd schreef op dinsdag 29 november 2011 @ 08:39:

nieuws: 'Facebook wil tussen april en juni 2012 naar de beurs'

Facebook gaat naar de beurs. Dit klinkt voor mij als noob een goede kans voor een quick win. Hoever zit ik er naast?

Het hoeft niet per se een bubbel te worden (zie de reacties op bv de main page over Linked In, schijnt nog steeds 75% boven het IPO niveau te staan). Wat mij wel zeer waarschijnlijk lijkt, is dat een hoop mensen erop zullen verliezen. Ik verwacht dat zodra het aandeel gelanceerd wordt, de prijs als een raket omhoog schiet. Dan begint het spelletje "chicken" totdat de eersten denken dat het mooi is en beginnen te verkopen.woekele schreef op dinsdag 29 november 2011 @ 08:51:

[...]

Iets met bubbel waar iedereen al in gaat duiken probablyMijn mening.

De hele boel dondert dan weer in elkaar naar een redelijk niveau. De mensen die hoog hebben ingekocht, zullen er flink op verliezen. Degenen die op tijd beginnen te verkopen hebben kassa. Ik zou dit zelf geen bubbel noemen omdit dit fenomeen niet lang boven de martk zal hangen. Of het een bubbel is....dat ligt eraan of de werkelijke waarde van het bedrijf ver onder het IPO bedrag zit.

Kortom: het hoeft geen bubbel te zijn als het bedrijf echt waard is wat in de IPO verondersteld wordt. Wel zal er kort een pyramidespel komen waarop massaal de prijs omhoog stuwt en snel weer naar beneden duikt.

Verwijderd

Nee, snelheid is niet het criterium. Mazzel hebben is het criterium. Zelfs als er een scherpe stijging gevolgd door een sterke daling plaatsvindt (aanname!) dan is het een kwestie van geluk of je er met de timing goed bijzit. Je weet immers niet tot hoever het doorstijgt en op welk moment de beweging om zal slaan. Tegelijkertijd kun je niet te vroeg verkopen, want dan heb je geen winst.Verwijderd schreef op dinsdag 29 november 2011 @ 10:10:

Ik denk ook wel dat het een 'chicken' wordt maar als je snel bent levert het dus wel gouden eieren op.

Tegelijkertijd speel je dit spel met tig andere sukkels die min of meer dezelfde strategie hebben.

Met een beetje pech worden alle bewegingen ook nog eens versterkt door computerhandel van professionele partijen welke per definitie sneller kunnen handelen dan de retailgokkers.

Moraal van het verhaal: het is een kwestie van geluk en daarmee een kwestie van gokken.

[ Voor 10% gewijzigd door Rukapul op 29-11-2011 11:17 ]

Verwijderd

Facebook is al de grootste, heeft op dit moment niet heel veel te duchten van anderen, heeft voldoende investeringsmogelijkheden. Fundamenteel is er dan naar mijn smaak geen reden naar de beurs te gaan.

Wat staat aan de basis van facebook's inkomsten? Social data. Wat ligt meer en meer onder de aandacht met het hele gehype van hacks en publiceren van gebruikersgegevens? Juist. Wie lag al onder vuur wegens gebrek aan respect voor privacy en zelfs volgen van uitgelogde gebruikers? Juist.

Het gaat niet lang meer duren of de mogelijkheden van bedrijven als Facebook gaan worden ingeperkt, of zeer zwaar aansprakelijk worden voor bepaalde dingen.

Nee, mijn instinct zegt dat ze danwel willen gaan investeren in hele andere diensten - waar ze op dit moment geen speler zijn en dus eigenlijk vanaf 0 beginnen. Danwel dat een beursgang voor de eigenaren het ideale moment is grof te cashen en vervolgens zelf hun risico te spreiden door een mooie portefeuille aan te leggen,

De IPO van LNKD is pas een half jaar geleden, het is veel te vroeg daar al een oordeel over te vellen. De koers is trouwens $60; dat is nog wel boven de IPO ($45) maar tegelijkertijd ook de laagste koers sinds de IPO.Hrolfr schreef op dinsdag 29 november 2011 @ 09:17:

[...]

Het hoeft niet per se een bubbel te worden (zie de reacties op bv de main page over Linked In, schijnt nog steeds 75% boven het IPO niveau te staan).

Dan had ik het mis, ik ging op de algemene tendens van de reacties af. Misschien dat er pas wat zinnigs over te zeggen valt als de IPO van Facebook dichterbij komt. Als de koers van LinkedIn als ander netwerk-medium niet weer meegaat in de buzz die dan weer over Facebook ontstaat.Cocytus schreef op dinsdag 29 november 2011 @ 13:14:

[...]

De IPO van LNKD is pas een half jaar geleden, het is veel te vroeg daar al een oordeel over te vellen. De koers is trouwens $60; dat is nog wel boven de IPO ($45) maar tegelijkertijd ook de laagste koers sinds de IPO.

Ik heb enkel nog maar gewone aandelen 'gekocht' en terug verkocht als ze een beetje positief stonden.

Vanmorgen koop ik echter 5000 aandelen van ING aan 5,410 (omdat hij vanmorgen een pak lager stond dan gisterenavond dacht ik dat die wel terug moest stijgen).

Vanaf het moment dat ze in mijn portefouille komen heb ik direct al een verlies van 4,81%. Hoe kan zoiets? Zo te zien is er een verschil tussen de 'waarde', en de 'waarde nu'.

Hopelijk is dit geen te idiote vraag, maar kan iemand me het verschil uitleggen?

Wat betreft Facebook: Ze gaan de IPO zelf organiseren, dus dat is wel een positief punt. Je zou kunnen stellen dat ze zich dus niet keihard laten naaien door IB's door een lagere prijs te accepteren. Ze weten vrij goed wat voor een positie ze hebben en dat iedereen erop zit te wachten om ze te kopen. Google heeft hetzelfde gedaan toentertijd.

[ Voor 40% gewijzigd door stin op 30-11-2011 09:19 ]

Ik heb gisteren net hetzelfde toen ik EUR/USD kocht, aankoopprijs was 1.33 en koers was 1.00. Dat is toch wel een erg groot verschil?

Ik heb net 10x EUR/USD gekocht. De koers stond op 1.328 en ik heb het ook voor die prijs gekocht. De laatprijs stond ook op 1.328.

Als ik nu in mijn portefouille kijk zie ik dat ik ze aangeschaft heb voor 1.33 (hij rondt af) en dat de koers 1.0 is (wat dus niet klopt).

Bedankt!

Onvoorstelbaar!

PS. Ook wel aardig idee wat ik gisteren heb gepost: URB.TO - soort van closed end fund met ~45% discount en ze kopen de laatste tijd 10% van de uitstaande aandelen per jaar terug (discount is al een tijd 20/30% geweest).

[ Voor 44% gewijzigd door Hielko op 30-11-2011 17:02 ]

Huilen als we collectief het schip in gaanHielko schreef op woensdag 30 november 2011 @ 17:00:

Thanks, heb nu ook een mooi icoontje van een huis bij mijn naam staan. En we zullen over een paar jaar zien hoe goed het ASFI idee was

Mjah. Heb je verhaal gelezen vanochtend, maar ik zag in je verhaal niet echt een catalyst. Eerder las ik in je verhaal een CEO die tegengestelde belangen heeft als de aandeelhouder. Moet wel zeggen dat ik je quantitatieve analyse op dat vlak bij snelle lezing enigszins heb overgeslagen.PS. Ook wel aardig idee wat ik gisteren heb gepost: URB.TO - soort van closed end fund met ~45% discount en ze kopen de laatste tijd 10% van de uitstaande aandelen per jaar terug (discount is al een tijd 20/30% geweest).

Had bij men bank eens gehoord wat zij aanraden, en ze ( Fortis Paribas ) kwamen af met het volgende :

LU0120 291793, aka BNP Paribas L1 Opportunities World.

Zou soort beleggersfonds zijn, waar je maandelijks extra kan instappen.

Wel een level 4 risico, maar is een fonds dat mikt op nieuwe markten en daar op investeerd.

Wat denken jullie ervan ?

-| Hit it i would ! |-

Het advies van die bank zou ik dus iig compleet negeren. Ik zeg niet dat het fonds slecht is, maar iedere bank verkoopt z'n eigen producten.Falcon10 schreef op dinsdag 06 december 2011 @ 19:29:

Iemand die wat van beleggersfondsen kent ?

Had bij men bank eens gehoord wat zij aanraden, en ze ( Fortis Paribas ) kwamen af met het volgende :

LU0120 291793, aka BNP Paribas L1 Opportunities World.

Zou soort beleggersfonds zijn, waar je maandelijks extra kan instappen.

Wel een level 4 risico, maar is een fonds dat mikt op nieuwe markten en daar op investeert.

Wat denken jullie ervan ?

Precies, wij van WC Eend.... (en als ik even op kijk op morningstar lijkt de kosten ook niet bepaald laag)stin schreef op woensdag 07 december 2011 @ 09:16:

[...]

Het advies van die bank zou ik dus iig compleet negeren. Ik zeg niet dat het fonds slecht is, maar iedere bank verkoopt z'n eigen producten.

Wat een slecht, tendentieus artikel. Als je market-orders, stop-loss order of andere types orders gebruikt waarbij je geen prijslimiet opgeeft, tja, dan ga je een keer de hoofdprijs betalen. Op black monday, tijdens de flash crash of wat dan ook. Als je alleen limit-orders inlegt heb je hier nooit last van. Het probleem is niet dat de beurs oneerlijk is, het probleem is dat er mensen handelen die niet weten wat ze doen en welke risico's ze lopen.Verwijderd schreef op zaterdag 10 december 2011 @ 15:10:

How Small Investors Can Get Stomped

http://online.wsj.com/art...04577088732068907626.html

@ Rukapul: interessant leesvoer. Bij zulke dingen sta je nooit stil, tot je broker omvalt

Onvoorstelbaar!

Je zult wellicht hints uit de aandeelhoudersinformatie van MF Global kunnen halen. Echter dat lijkt me niet de eerste plaats om als (retail)klant informatie te achterhalen.writser schreef op zaterdag 10 december 2011 @ 17:50:

@ Rukapul: interessant leesvoer. Bij zulke dingen sta je nooit stil, tot je broker omvaltWat ik me afvraag: in hoeverre kon je deze praktijken uit de aandeelhoudersinformatie van MF Global halen? En uit de beschikbare informatie van Interactive Brokers? Hebben jullie hier wel eens naar gekeken? En wie heeft er voorrang bij een faillissement? De klant die aandelen heeft in custody bij Interactive Brokers? Of de counterparty waarbij de assets als collateral worden gebruikt? Wel goed om je hier eens in te verdiepen denk ik.

Ik heb wel eens naar de voorwaarden van IB gekeken en dit had ik er niet direct uitgehaald.

Als (retail)klant is het echt lastig om hier grip om te krijgen. Uit een enorme berg voorwaarden moet je het destilleren. Het kan zijn dat dat slechts een woord ("rehypothecization" van collateral) de enige hint is. Al het andere moet je vervolgens uit wetgeving halen waarbij je dan ook moet realizeren dat elders in de voorwaarden een vrijbrief wordt gegeven om bezittingen naar dochterondernemingen in andere jurisdicties te verplaatsen. Gevolg is dat de combinatie van die 2 weinig zeggende punten tot gevolg heeft dat het bedrijf oneindig (! in UK) maal het geleende bedrag (op margin gekochte assets) voor eigen risico mag beleggen. Dat kan met gemak dus meer zijn dan het totale vermogen ondanks dat er maar een heel klein beetje op margin is gekocht.

Als je niet op margin hebt gekocht moet bovenstaand geval niet voor kunnen komen (maar dan zijn er ongetwijfeld andere valkuilen).

Dit soort producten en diensten voor retailklanten horen gewoon duidelijk te zijn met hun communicatie van risico's in taal van de klant. Sterker nog, voor dit soort diensten hoort dit soort risico helemaal niet bij de klanten te liggen. Het grote voordeel ligt bij de broker (met marginaal lagere tarieven voor de klant), terwijl het grote risico bij de klant ligt.

Trouwens, ING gaat schulden terugkopen. Eindelijk. Jammer genoeg doen ze geen bod op IND.

Helaas jaBrons schreef op maandag 12 december 2011 @ 12:31:

Trouwens, ING gaat schulden terugkopen. Eindelijk. Jammer genoeg doen ze geen bod op IND.

Wat een beroerd persbericht trouwens. Ik heb best even moeten puzzelen om er zeker van te zijn welke obligaties het betreft.

Tevens laat het bod mooi zien hoe je genaaid kan worden met schuldpapieren met een rente gekoppeld aan een of ander officieel rentetarief. ING heeft hier stelselmatig de schulden met een rente gekoppeld aan LIBOR genomen terwijl deze kunstmatig extreem laag ligt (en in werkelijkheid oneindig hoog zou moeten zijn) door het rentebeleid van centrale banken en de crisis.

Ik had overigens laatst nog een mailtje gestuurd naar investor relations wat er met IND gaat gebeuren met de afsplitsing van de verzekeringsactiviteiten:

Het is op dit moment nog te vroeg in het proces van

de verkoop van de verzekeraar om in te gaan op vragen hoe de situatie er na de

volledige desinvestering uit zal zien. Zoals we begin November hebben aangekondigd,

zijn er belangrijke stappen genomen om de legal structure en governance van

Verzekeraar met elkaar af te stemmen. Dit zal ons in staat stellen om de

schuldstructuur van de twee verzekeringsentiteiten te optimaliseren. U kunt dit zien

op slide 6 van de 3Q11 analyst presentation die te downloaded is via onze website

www.ing.com op de investor relations sectie.

30 mil van die gekke chinezen... Doet die VM het (voorlopig) toch weer even

[ Voor 46% gewijzigd door Rene op 12-12-2011 23:04 ]

2025 Opel Grandland AWD Ultimate - 2024 Mazda MX-30

Sinds deze week heb ik een account bij hen, heb hun demos al eens doorgenomen, maar veel wijzer wordt ik er niet uit

Bedoeling is dus dat ik er aandelen op kan kopen, maar kan iemand even snel uitleggen wat alles betekend ?

Heb even als voorbeeld Colruyt genomen. Stel dat ik 10000 euro heb. Hoe koop ik dan voor 3000 euro aandelen ervan totdat ik beslis ze weer te verkopen ( en dat kan bv reeds volgende week zijn, maar eveneens pas over 5 jaar ).

- Bij aantal, hoe weet je hoeveel je voor 3000 euro hebt, ik vermoed dat daar dat volume en de koers iets mee te maken heeft ? dat je rechts ziet ?

- Bij ordertype : keuze tussen limiet, markt, stopp loss, stoplimiet : klinkt me als chinees in de oren. Wat betekenen deze opties ?

- Geldigheid : Dag, einde week, einde maand, geldig tot annulatie en tot en met. Ik vermoed dat je hier kiest hoelang je ze wil houden, uitgaand van dat ik dat nog niet weet, kies ik hier dus "geldig tot annulatie" ?

-| Hit it i would ! |-

Limiet: geef een max bedrag op wat je per aandeel wilt betalen. Markt: je betaalt per aandeel wat op dat moment ook maar de koers is. Volume = hoeveel er al verhandeld zijn.

Geldigheid: hoe lang je kooporder geldig is. Heeft niks te maken met hoe lang je ze wilt houden. Als je ze wilt verkopen, moet je een verkooporder maken.

Maar serieus: als je geld gaat besteden aan aandelen, lees je wel even wat beter in

[ Voor 6% gewijzigd door woekele op 16-12-2011 09:30 ]

(Disclaimer: gelukkig speel ik met niet veel geld, puur om wat te wennen aan spelen om de beurs.)

Begin dan ook maar met kleine bedragen momenteel.

Buiten een beleggersclub, bestaat er iets van "beursbeleggen voor dummies" ofzo ?

De openingspost van het topic legt wel een beetje uit hoe en wat het is, maar voor dus bv aankopen/verkopen van aandelen wat het juist inhoud, is het beetje koffiedik kijken.

Want als je aandelen koopt via Binck, aangezien je ingeeft dat je zoveel aandelen wil en aan de prijs een limiet kan geven, ga ik ervanuit dat vanaf je op "aankopen" klikt ze ok nog niet direct van jou zijn.

Hoelang duurt dit eer dat wel het geval is en ze effectief dus op jou naam staan ?

-| Hit it i would ! |-

Je kan ook eerst een beursimulatorspel doen oid om te wennen.

Zogauw ze beschikbaar zijn op/onder de limiet die jij hebt opgegeven. (technisch onderwater ligt het allemaal nog veel complexer, maar dat is niet echt belangrijk vind ik)

[ Voor 81% gewijzigd door woekele op 16-12-2011 12:52 ]

Even zien wat ik hiermee ga doen, want een bank die niet kan rekenen is potentieel leuk

[ Voor 15% gewijzigd door Rukapul op 18-12-2011 22:02 ]

Nope. Alex verwerkt bronbelasting op dividend in bepaalde gevallen verkeerd.

Ben er helaas niet rijk van geworden

Afaik het eerste jaar dat ik meer dan EUR 1000 dividend heb ontvangen

[ Voor 22% gewijzigd door Rukapul op 19-12-2011 09:02 ]

Maar voordat ik hiermee begin, zou ik wel eens een keer met iemand willen meekijken die al zelf handelt..

Dus als er zich iemand geroepen voelt (liefst in de buurt van Venlo), dan hoor ik het graag.

Van alle zagen die we zagen zagen, zagen we geen zagen zagen zoals we onze zagen zagen zagen.

Zijn er uberhaupt anderen die ook beleggen op de Turkse beurs?

En laat ik eens een experimentje proberen, hoeveel zou je denken dat dit bedrijf waard is? En welke informatie zou je perse willen weten behalve onderstaande gegevens?

Ik wil zien hoe de handelsschermen eruit zien, hoe gemakkelijk je orders kunt plaatsen, de snelheid waarmee alles afgehandeld wordt.. van die dingen. Of moet ik klakkeloos bij lynx een account aanschaffen, bijvoorbeeld 5K op de rekening zetten en gaan experimenteren ? Ik ben bang als ik dat doe, dat het dure lessen gaan worden...Rukapul schreef op dinsdag 20 december 2011 @ 20:08:

Wat verwacht je van 'meekijken'?

Van alle zagen die we zagen zagen, zagen we geen zagen zagen zoals we onze zagen zagen zagen.

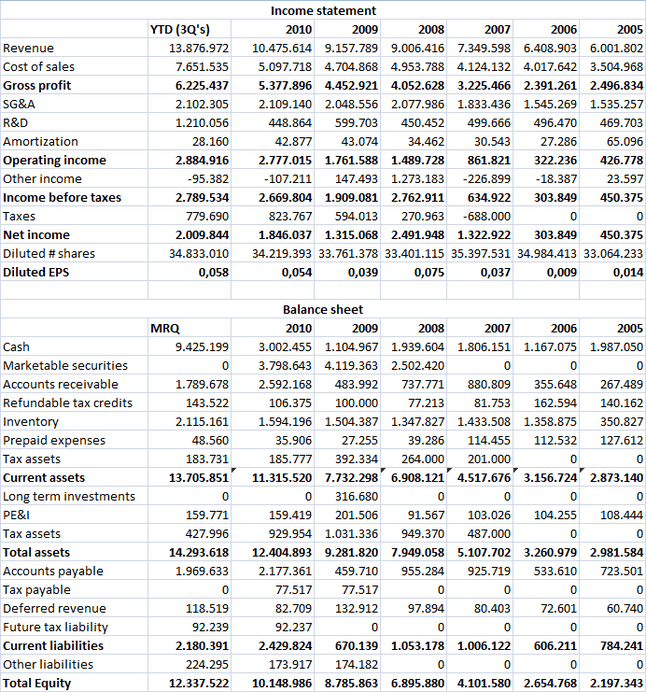

Alleen het laatste jaar is relevant, aangezien dat jaar als basis dient voor je berekeningen. Daarnaast moet je voldoende gegevens hebben om de FCFF/FCFE te berekenen (die je in bovenstaand overzicht niet hebt) Informatie zoals welke in sector het bedrijf werkzaam is, zodat je groeipontentieel kunt bepalen. Buiten dat moet je nog wat meer zaken "schatten" dat de gehele berekening vrij onnauwkeurig kan maken. Als je in ieder geval een waarde hebt berekend, wordt er meestal ook nog een premium daarboven op betaald. Voor iedere sector kun je meestal wel de average premiums vinden die betaald worden bij overnames. Dat is natuurlijk irrelevant als belegger, maar wel leuk om te wetenHielko schreef op woensdag 21 december 2011 @ 01:43:

En laat ik eens een experimentje proberen, hoeveel zou je denken dat dit bedrijf waard is? En welke informatie zou je perse willen weten behalve onderstaande gegevens?

[afbeelding]

Met de gegevens die hier eigenlijk staan kun je vrij weinig berekenen, tenzij je gebruik wilt maken van multiples. Zonder cash flow statement kun je niet zoveel imo.

[ Voor 8% gewijzigd door stin op 21-12-2011 08:50 ]

Hoofdvragen:

- hoe presteren ze het zo hard te groeien door alle crises heen, is dat sustainable of verkopen ze 'Crocs' die over een jaar weer uit de mode zijn en kan de business elk jaar instorten.

- waarom hebben ze zoveel cash op de balans plotseling? wat gaan ze daar mee doen?

- waar liggen de incentives voor management? wat doen insiders?

Kanttekeningen:

- waarom krijgen ze 1.2m kado in 2008.

- waarom verdrievoudigt het r&d budget de laatste filing

- waarom wordt de inventory zo groot (van 22 'days of sale' naar 55)

[ Voor 4% gewijzigd door writser op 21-12-2011 10:41 ]

Onvoorstelbaar!

Als je heel eenvoudig begint met aan- en verkooporders met een limiet voor bekende aandelen dan lijkt het me stug dat je daar grote fouten mee maakt. Snelheid lijkt me volstrekt niet relevant.Lifestyle71 schreef op woensdag 21 december 2011 @ 08:36:

[...]

Ik wil zien hoe de handelsschermen eruit zien, hoe gemakkelijk je orders kunt plaatsen, de snelheid waarmee alles afgehandeld wordt.. van die dingen. Of moet ik klakkeloos bij lynx een account aanschaffen, bijvoorbeeld 5K op de rekening zetten en gaan experimenteren ? Ik ben bang als ik dat doe, dat het dure lessen gaan worden...

Bedenk je goed dat heel veel van de informatie die een broker aanbiedt helemaal niet helpt bij het beter beleggen. Negeren is een goede optie.

[ Voor 75% gewijzigd door Rukapul op 21-12-2011 11:05 ]

In principe zou je de cash flow kunnen berekenen uit de income statement en de balance sheet, maar even'tjes snel van Reuters geplukt: cash flows (operating cash flow lijkt te kloppen, de rest is wat twijfelachtig):stin schreef op woensdag 21 december 2011 @ 08:46:

[...]

Alleen het laatste jaar is relevant, aangezien dat jaar als basis dient voor je berekeningen. Daarnaast moet je voldoende gegevens hebben om de FCFF/FCFE te berekenen (die je in bovenstaand overzicht niet hebt) Informatie zoals welke in sector het bedrijf werkzaam is, zodat je groeipontentieel kunt bepalen. Buiten dat moet je nog wat meer zaken "schatten" dat de gehele berekening vrij onnauwkeurig kan maken. Als je in ieder geval een waarde hebt berekend, wordt er meestal ook nog een premium daarboven op betaald. Voor iedere sector kun je meestal wel de average premiums vinden die betaald worden bij overnames. Dat is natuurlijk irrelevant als belegger, maar wel leuk om te weten

Met de gegevens die hier eigenlijk staan kun je vrij weinig berekenen, tenzij je gebruik wilt maken van multiples. Zonder cash flow statement kun je niet zoveel imo.

Qua liquidatiewaarde is dat geen gekke gok, maar waarom zou je een business willen liquideren die prima winst maakt? PPE is praktisch niks waard, maar als ze een paar miljoen winst per jaar maken wil ik toch best wel wat voor de business zelf betalen.100% cash + 50% inventory + 75% accounts receivable - 100% liabilities = 10m$. Verdeeld over 35m aandelen is 0.30$ / aandeel als liquidatiewaarde. Kom je op een P/E van 6 over de afgelopen 5 jaar. Klinkt redelijk en dat is in elk geval ballpark wat ik er voor wil betalen. Ik weet niet hoe ze hun groei realiseren, dus prijs ik dat ook niet in.

Hoofdvragen:

Ze verkopen schotels voor satelliet internet. Geen crocs, maar het is natuurlijk wel technologie en met de daarbij behorende risico's. Maar het is natuurlijk wel een niche markt, en ook niet direct een mode product aangezien er altijd uithoeken zijn in de wereld waar internet via de schotel de enige oplossing is.- hoe presteren ze het zo hard te groeien door alle crises heen, is dat sustainable of verkopen ze 'Crocs' die over een jaar weer uit de mode zijn en kan de business elk jaar instorten.

Ze maken winst, en dat komt als cash op de balance sheet. Ze hebben in 2010 0.6M cash uitgekeerd als een dividend en in september dit jaar zijn ze begonnen met het terugkopen van 2M aandelen. Maar verder doen ze er weinig mee.- waarom hebben ze zoveel cash op de balans plotseling? wat gaan ze daar mee doen?

De CEO heeft 35% van de aandelen, en bezit sinds 2001 ~30%. Management krijgt betaald in opties, maar verder geen insider buys of sells.- waar liggen de incentives voor management? wat doen insiders?

Helft is foreign exchange gain, helft is een investment tax credit recoverable en klein beetje finance income van het geld dat ze hebben.Kanttekeningen:

- waarom krijgen ze 1.2m kado in 2008.

Goede vraag, heb ik geen antwoord op.- waarom verdrievoudigt het r&d budget de laatste filing

Van 2010 naar nu is het al weer iets lager geworden, en lijkt me voornamelijk gerelateerd aan de omzetgroei waardoor ze grotere voorraden zijn gaan aanleggen.- waarom wordt de inventory zo groot (van 22 'days of sale' naar 55)

Er wordt wel wat gegocheld met de belastingen.En waarom stijgt equity harder dan net income? Er wordt dus iets via de balans gespeeld, maar wat? Winsten op cash en securities?

![]() Dit topic is gesloten.

Dit topic is gesloten.

![]()

:strip_icc():strip_exif()/u/2411/1691-cartoon-mario-princess-1up-hump.jpg?f=community)

:strip_icc():strip_exif()/u/7307/images.jpg?f=community)

:strip_exif()/u/41481/bureaukijkert.gif?f=community)

:strip_icc():strip_exif()/u/1740/shark.jpg?f=community)

:strip_exif()/u/52705/233496.gif?f=community)

:strip_icc():strip_exif()/u/2646/shine.jpg?f=community)

/u/270298/crop5db1fdd995966.png?f=community)

:strip_icc():strip_exif()/u/80105/griffioen.jpg?f=community)

:strip_icc():strip_exif()/u/56984/crop5d55aa406bb59.jpeg?f=community)

:strip_icc():strip_exif()/u/56758/falconlogo.jpg?f=community)

:strip_icc():strip_exif()/u/233529/crop695413cf2bf93_cropped.jpg?f=community)

:strip_icc():strip_exif()/u/186072/crop597473ef69d71_cropped.jpeg?f=community)