Zijn er meer mensen die problemen hebben met inloggen via de Digid app QR-code? Gisteren lukte het me 1 keer, maar toen daarna mijn partner wilde inloggen, werd de barcode niet herkend (als in er gebeurt niets), en vandaag kan ik met 3 pogingen ook niet meer erin. Alsof de QR barcode te "moeilijk" is ofzo voor de digid app...

Had ik ook. Tijdje proberen. En toen zag ik dat het muispijltje er nog op stond nadat ik die daar had geplaatst om de koppelcode in te voeren.jurjen_g schreef op dinsdag 8 maart 2022 @ 16:12:

Zijn er meer mensen die problemen hebben met inloggen via de Digid app QR-code? Gisteren lukte het me 1 keer, maar toen daarna mijn partner wilde inloggen, werd de barcode niet herkend (als in er gebeurt niets), en vandaag kan ik met 3 pogingen ook niet meer erin. Alsof de QR barcode te "moeilijk" is ofzo voor de digid app...

Aaarggh. Thnx.Chicane600 schreef op dinsdag 8 maart 2022 @ 17:00:

[...]

Had ik ook. Tijdje proberen. En toen zag ik dat het muispijltje er nog op stond nadat ik die daar had geplaatst om de koppelcode in te voeren.

Volgens mij wordt er bij een bijzonder tarief van 8,33% uitgegaan van loon tussen € 10.917 en € 20.219.

Zou vanwege parttime in mijn situatie wel kunnen. Maar door alle extra's komt ze dit keer (ruim) boven € 20.219 uit.

Dit moet haast wel de verklaring zijn, maar ik krijg zelf de berekening niet rond waarom.

Ik vind het wel logisch wat je zegt, maar de fiscus denkt heel raar met schenken. Vul maar eens dit hulpmiddel in van de belastingdienst: https://www.belastingdien...ulpmiddel-schenkbelasting.Barrycade schreef op dinsdag 8 maart 2022 @ 09:48:

[...]

En aangezien je fiscaal partner bent ziet de belasingdienst je als 1 entiteit, dus dat schenken gaat natuurlijk niet op.

Volgens mij is het zo dat pas als je getrouwd bent (of geregistreerd partnerschap) in algehele gemeenschap van goederen, mag je elkaar ongelimiteerd geld toeschuiven zonder dat de fiscus een portie eist. Dus vandaar dat ik me afvroeg of alles naar 1 persoon schuiven ook als een schenking werd gezien, waarover de belastingdienst weer mag heffen. Aangezien ik daar nog nergens over gelezen heb, denk ik dat het nog niet zo bizar is.

Hier zelfde verhaal. Zat met open mond te kijken naar mijn schatting. Bijna 2K.Bertus schreef op maandag 7 maart 2022 @ 17:16:

Bijzonder. Ik krijg (kennelijk?) zo'n ruim 2000 euro terug. Totaal geen complexe aangifte (geen hypotheek, geen spaargeld etc).

Salaris was ongeveer 7000 euro te hoog vooraf ingevuld. Dit gecorrigeerd incl heffingskortingen etc, maar dit veranderde niets aan het uiteindelijke bedrag.

Het blijft iets magisch, maar alles kloppend ingevuld. Ik ben benieuwd :-)

Diagonaal schreef op dinsdag 8 maart 2022 @ 17:57:

[...]

Volgens mij wordt er bij een bijzonder tarief van 8,33% uitgegaan van loon tussen € 10.917 en € 20.219.

Zou vanwege parttime in mijn situatie wel kunnen. Maar door alle extra's komt ze dit keer (ruim) boven € 20.219 uit.

Dit moet haast wel de verklaring zijn, maar ik krijg zelf de berekening niet rond waarom.

Members only:

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

[ Voor 13% gewijzigd door Chloortablet op 08-03-2022 19:10 ]

Ik vraag mij af of en hoe ik mijn bankspaartegoed moet opgegeven behorende bij een bankspaarhypotheek die ik heb. De schuld stond al automatisch bij de hypotheekschulden opgegeven. Echter het gespaarde bedrag kon ik niet zo snel terug vinden. Ik heb het geprobeerd op te geven onder "premiedepot voor een lijfrente- of kapitaalverzekering" maar toen kwam onder aan de streep naar voren dat ik daar vermogensbelasting over moest betalen, dus dat lijkt mij niet de goede plek. Iemand een idee hoe ik dit aangeef? Ik weet dat het in principe niet echt uitmaakt omdat ik er toch geen belasting over betaal maar misschien moet ik het toch opgeven. Vreemd sowieso dat dit niet standaard al was ingevuld.

[ Voor 10% gewijzigd door Stefan79 op 08-03-2022 19:18 ]

Ik ben heel benieuwd. Ik hoop op een rekenfoutje in voordeel van mij, maar we gaan het zien.Thomas schreef op dinsdag 8 maart 2022 @ 19:01:

[...]

Hier zelfde verhaal. Zat met open mond te kijken naar mijn schatting. Bijna 2K.

Had het invullen van verschillende waardes ook totaal geen effect bij jou?

Heeft ook een computer!

Niet. Je hoeft het niet op te geven omdat het voor de huidige inkomstenbelasting niet van belang is.Stefan79 schreef op dinsdag 8 maart 2022 @ 19:16:

Ik vraag mij af of en hoe ik mijn bankspaartegoed moet opgegeven behorende bij een bankspaarhypotheek die ik heb.

...

Iemand een idee hoe ik dit aangeef?

Een belastingaangifte is niet een kwestie van wat rekenfoutjes in je voor- of nadeel…Bertus schreef op dinsdag 8 maart 2022 @ 19:39:

[...]

Ik ben heel benieuwd. Ik hoop op een rekenfoutje in voordeel van mij, maar we gaan het zien.

Had het invullen van verschillende waardes ook totaal geen effect bij jou?

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

Welke waardes bedoel je? Ik heb het echt driedubbel gecheckt, met jaaropgave ernaast. Het is gewoon geen fout hier.Bertus schreef op dinsdag 8 maart 2022 @ 19:39:

[...]

Ik ben heel benieuwd. Ik hoop op een rekenfoutje in voordeel van mij, maar we gaan het zien.

Had het invullen van verschillende waardes ook totaal geen effect bij jou?

Ik bedoelde dingen als loonheffing. Ik heb dat nml ook moeten aanpassen nav mijn jaaropgave :-)Thomas schreef op dinsdag 8 maart 2022 @ 20:24:

[...]

Welke waardes bedoel je? Ik heb het echt driedubbel gecheckt, met jaaropgave ernaast. Het is gewoon geen fout hier.

Heeft ook een computer!

Members only: title

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

Toevallig net ook tegen aangelopen, kan me niet herinneren dat dit in eerdere aangiftes terug kwam.Stefan79 schreef op dinsdag 8 maart 2022 @ 19:16:

Ik vraag mij af of en hoe ik mijn bankspaartegoed moet opgegeven behorende bij een bankspaarhypotheek die ik heb. De schuld stond al automatisch bij de hypotheekschulden opgegeven. Echter het gespaarde bedrag kon ik niet zo snel terug vinden. Ik heb het geprobeerd op te geven onder "premiedepot voor een lijfrente- of kapitaalverzekering" maar toen kwam onder aan de streep naar voren dat ik daar vermogensbelasting over moest betalen, dus dat lijkt mij niet de goede plek. Iemand een idee hoe ik dit aangeef? Ik weet dat het in principe niet echt uitmaakt omdat ik er toch geen belasting over betaal maar misschien moet ik het toch opgeven. Vreemd sowieso dat dit niet standaard al was ingevuld.

Is vreemd genoeg niet vooraf ingevuld want staat precies toegelicht in mijn bankapp waar het fiscaal onder valt. Maar toch maar ingevuld ik heb een oude spaarhypotheek met een premie en levensverzekering en kon dat kwijt onder kapitaalverzekering kopje. Daarna gebeurt er niets want voor opbouw van huis en box 1. Dus bedragen hoef je niet in te vullen dus vraag me af wat het nut is.

Even gespiekt omdat voor ons in 2023 de pot vol is. Dus heb wel verder geklikt hoe het gaat als je aangeeft dat er tot uitkering is gekomen in 2021 dan krijg je vragen om te checken dat het bedrag wel gebruikt is voor aflossing huis.

Dus je zal even moeten nazoeken of er iets over staat in je bankpapier en in welk vakje het moet komen heeft volgens mij geen impact als je bankspaar onder de oude regels valt.

Gamer dénis schreef op dinsdag 8 maart 2022 @ 21:28:

***members only***

Members only:

Alleen zichtbaar voor ingelogde gebruikers.

Inloggen

Automatische meldingen voor Marktplaats, 2dehands en vinted? MarktAlert.nl

Ik had het verleden jaar wel ingevuld, maar kan het kopje kapitaalverzekeringen niet vinden dit jaar. Waar zit het precies? Iemand anders zei net dat het eigenlijk ook niet hoeft.Barrycade schreef op dinsdag 8 maart 2022 @ 23:02:

[...]

Toevallig net ook tegen aangelopen, kan me niet herinneren dat dit in eerdere aangiftes terug kwam.

Is vreemd genoeg niet vooraf ingevuld want staat precies toegelicht in mijn bankapp waar het fiscaal onder valt. Maar toch maar ingevuld ik heb een oude spaarhypotheek met een premie en levensverzekering en kon dat kwijt onder kapitaalverzekering kopje. Daarna gebeurt er niets want voor opbouw van huis en box 1. Dus bedragen hoef je niet in te vullen dus vraag me af wat het nut is.

Even gespiekt omdat voor ons in 2023 de pot vol is. Dus heb wel verder geklikt hoe het gaat als je aangeeft dat er tot uitkering is gekomen in 2021 dan krijg je vragen om te checken dat het bedrag wel gebruikt is voor aflossing huis.

Dus je zal even moeten nazoeken of er iets over staat in je bankpapier en in welk vakje het moet komen heeft volgens mij geen impact als je bankspaar onder de oude regels valt.

Bij het deel over financiele zaken weet niet precies waar, maar in het rijtje met of je beleggingen etc hebt.

Misschien ooit bij je werkgever (indien van toepassing) aangegeven meer loonheffing in te houden? Dan klopt je jaaropgaaf uiteraard maar is de voorheffing simpelweg hoger dan nodig, dus krijg je dat verschil nu terug.Thomas schreef op dinsdag 8 maart 2022 @ 20:24:

[...]

Welke waardes bedoel je? Ik heb het echt driedubbel gecheckt, met jaaropgave ernaast. Het is gewoon geen fout hier.

Ik ben van de zomer fulltime gaan werken na afronding studie. Lijkt erop dat dat het is; van mijn maandelijkse salaris wordt redelijk wat belasting ingehouden terwijl ik over het afgelopen jaar relatief weinig heb verdiend.marcelcee schreef op woensdag 9 maart 2022 @ 07:16:

[...]

Misschien ooit bij je werkgever (indien van toepassing) aangegeven meer loonheffing in te houden? Dan klopt je jaaropgaaf uiteraard maar is de voorheffing simpelweg hoger dan nodig, dus krijg je dat verschil nu terug.

Dit kun je natuurlijk ook zelf na rekenen door je jaaropgaaf van je werkgever erbij te pakken.Gamer dénis schreef op dinsdag 8 maart 2022 @ 21:28:

***members only***

Ik heb dit zelf ook een keer gehad, had mijn werkgever een bepaalde uitkering verkeerd belast, en mocht ik ineens onverwacht veel betalen. Maar bij narekenen klopte het dus. Beetje jammer, maar soms wordt die fout gemaakt.

Ok dus je hebt een jaarinkomen van 86 + 12 = 98k.Gamer dénis schreef op dinsdag 8 maart 2022 @ 21:28:

***members only***

/f/image/p6MHI99S5UZHna6um8bUoNvA.png?f=fotoalbum_large)

Het toegepaste belastingtarief lijkt juist, maar onduidelijk is of het verrekeningspercentage

loonheffingskorting is toegepast. Je zal wat dat betreft je loonstroken nog eens na moeten kijken.

Ik verdien ongeveer hetzelfde (maar bij meerder werkgevers), ik past gewoon nergens meer LH korting toe. Bedrag is toch relatief laag en zeker met meerdere werkgevers gaat het nooit helemaal goed. Zie het wel bij de aangifte 2022.

Zojuist te horen gekregen dat pensioenuitvoerders makkelijk 8-16 (!!!) weken doen over het aanleveren van conserverende inkomen, terwijl ik bij mijn drie pensioenuitvoerders dit nog heb nagevraagd tijdens mijn officiële emigratie halverwege vorig jaar en ze gaven aan dat dit in een weekje of zelfs telefonisch kon gebeuren... Wat een troep.

Waarschijnlijk zit hier verschil tussen de 'voorlopige' informatie die ze je ter indicatie kunnen geven en de definitieve 'officiële' fiscale opgave.Orangelights23 schreef op woensdag 9 maart 2022 @ 13:48:

Zojuist te horen gekregen dat pensioenuitvoerders makkelijk 8-16 (!!!) weken doen over het aanleveren van conserverende inkomen, terwijl ik bij mijn drie pensioenuitvoerders dit nog heb nagevraagd tijdens mijn officiële emigratie halverwege vorig jaar en ze gaven aan dat dit in een weekje of zelfs telefonisch kon gebeuren... Wat een troep.

Dit vroeg ik ook aan ze, maar ze wilden alle drie geen indicatie afgeven. Erg waardeloos, want ik moet voor eind april mijn belastingaangifte in Denemarken doen en deze kan niet compleet aangeleverd worden.Rubbergrover1 schreef op woensdag 9 maart 2022 @ 13:52:

[...]

Waarschijnlijk zit hier verschil tussen de 'voorlopige' informatie die ze je ter indicatie kunnen geven en de definitieve 'officiële' fiscale opgave.

@Rubbergrover1. Heb je daarbij wel om de juiste gegevens gevraagd, nl. de bijdragen ingevolge de pensioenregelingen die na 15 juli 2009 niet tot het loon zijn gerekend? Zo niet dan krijg je de waarde in het economisch verkeer t.z.v. jouw gehele opgebouwde pensioen en zit je dus veel en veel te hoog.Orangelights23 schreef op woensdag 9 maart 2022 @ 13:48:

Zojuist te horen gekregen dat pensioenuitvoerders makkelijk 8-16 (!!!) weken doen over het aanleveren van conserverende inkomen, terwijl ik bij mijn drie pensioenuitvoerders dit nog heb nagevraagd tijdens mijn officiële emigratie halverwege vorig jaar en ze gaven aan dat dit in een weekje of zelfs telefonisch kon gebeuren... Wat een troep.

Mijn ervaringen met pensioenfondsen zijn wat dat betreft bedroevend slecht te noemen!

Zie wat dat betreft de uitspraak van de Hoge Raad van 14 juli 2017 (ECLI:NL:HR:2017:1324):

https://uitspraken.rechts...t?id=ECLI:NL:HR:2017:1324

Mijn hele aangifte ingevuld maar ik mis wat. Ik heb een eigenwoningreserve (overwaarde uit 2019) en wilde deze verlagen middels het aftrekken van de kosten van een verbouwing in 2021 maar ik kan niet vinden waar ik dat doe. Mogelijk heb ik ergens een vraag verkeerd beantwoord ofzo. Heeft iemand enig idee?

Bij het stuk over hypotheken kreeg ik de vraag of ik overwaarde had en of ik dit volledig in de nieuwe woning had gestopt. Weet niet precies wat die vraag getriggerd had.Jay-B schreef op woensdag 9 maart 2022 @ 18:44:

Mijn hele aangifte ingevuld maar ik mis wat. Ik heb een eigenwoningreserve (overwaarde uit 2019) en wilde deze verlagen middels het aftrekken van de kosten van een verbouwing in 2021 maar ik kan niet vinden waar ik dat doe. Mogelijk heb ik ergens een vraag verkeerd beantwoord ofzo. Heeft iemand enig idee?

I have stability. The ability to stab.

@SmurfLink ja die vraag heb ik wel gehad en met nee beantwoord. Maar ik krijg geen vraag later om de kosten van een eventuele verbouwing op te geven.

Wat adviseer je hierin? Het gaat om een opgebouwde/ingelegde waarde van nog geen 5K per pensioenuitvoerder, allemaal opgebouwd na 2009.Lammert de Haan schreef op woensdag 9 maart 2022 @ 18:16:

[...]

@Rubbergrover1. Heb je daarbij wel om de juiste gegevens gevraagd, nl. de bijdragen ingevolge de pensioenregelingen die na 15 juli 2009 niet tot het loon zijn gerekend? Zo niet dan krijg je de waarde in het economisch verkeer t.z.v. jouw gehele opgebouwde pensioen en zit je dus veel en veel te hoog.

Mijn ervaringen met pensioenfondsen zijn wat dat betreft bedroevend slecht te noemen!

Zie wat dat betreft de uitspraak van de Hoge Raad van 14 juli 2017 (ECLI:NL:HR:2017:1324):

https://uitspraken.rechts...t?id=ECLI:NL:HR:2017:1324

Ik krijg doorgaans met te conserveren inkomen te maken van klanten die voor 15 juli 2009 al een lange staat van dienst hebben opgebouwd en dus op al wat oudere leeftijd emigreren. Voor hen blijft er dan maar weinig aan te conserveren inkomen over. Zo meldde zich vorig jaar een nieuwe klant die z’n gehele pensioen had opgebouwd voor 2009. Hij was enkele jaren daarvoor geëmigreerd. Zijn toenmalige belastingadviseur had bij zijn pensioenfonds de waarde in het economisch verkeer opgevraagd en ook gekregen. Deze waarde (ruim € 600.000,--) was dan ook aangegeven. Voor dit onderdeel van de conserverende aanslag heeft hij inmiddels op mijn verzoek een vermindering gekregen.Orangelights23 schreef op woensdag 9 maart 2022 @ 19:43:

[...]

Wat adviseer je hierin? Het gaat om een opgebouwde/ingelegde waarde van nog geen 5K per pensioenuitvoerder, allemaal opgebouwd na 2009.

Dit zijn situaties die ik veelvuldig binnen mijn praktijk tegenkom. Daar was dan ook mijn waarschuwing tegen gericht. Maar als ik lees dat het bij jou om enkel pensioenaanspraken gaat van na 2009 én dat de pensioenuitvoerders zich beperken tot enkel de ingelegde bijdragen, dan speelt dit uiteraard bij jou niet.

Moet zeggen dat de Belastingdienst het toch goed voor elkaar heeft.

Vorige week woensdag of donderdag avond de aangifte gedaan zonder vertraging. Alle stukken had ik al verzameld. De stukken naast de voor ingevulde aangifte gelegd en ik was binnen 10 min klaar.

Enige wat ik elk jaar raar blijf vinden is dat ik de overdracht/ingangsdatum van de hypotheek moet ingeven en dus elk jaar moet opzoeken, want die kan ik blijkbaar niet onthouden. (kleine tip: die vul je elk jaar in, dus kun je ook terug vinden op de aangifte vorig jaar).

Nu is onze situatie ook doodsimpel. Samenwonend, beide werkend, koopwoning, één kind, wat spaargeld, wat beleggingen maar niets exotisch.

Vorige week woensdag of donderdag avond de aangifte gedaan zonder vertraging. Alle stukken had ik al verzameld. De stukken naast de voor ingevulde aangifte gelegd en ik was binnen 10 min klaar.

Enige wat ik elk jaar raar blijf vinden is dat ik de overdracht/ingangsdatum van de hypotheek moet ingeven en dus elk jaar moet opzoeken, want die kan ik blijkbaar niet onthouden. (kleine tip: die vul je elk jaar in, dus kun je ook terug vinden op de aangifte vorig jaar).

Nu is onze situatie ook doodsimpel. Samenwonend, beide werkend, koopwoning, één kind, wat spaargeld, wat beleggingen maar niets exotisch.

Ik heb tijdens de afgelopen verkiezingen voor de tweede kamer 2 dagen op het stembureau gewerkt en hiervoor een vergoeding ontvangen van €405. Deze is automatisch ingevuld als Resultaat Overige Werkzaamheden. De €405 wordt belast in de tweede schijf dus ik zou een extra te betalen bedrag van €150 verwachten. De heffingskortingen dalen echter ook met €50 waardoor het extra te betalen bedrag in totaal €200 is.

Klopt dat? Het voelt gek om bijna 50% belasting af te dragen over die vergoeding.

Klopt dat? Het voelt gek om bijna 50% belasting af te dragen over die vergoeding.

Ja, dat klopt. De marginale belastingdruk in NL is over het algemeen veel hoger dan je op grond van de schijf zou verwachten. Zie bijv https://www.millionnial.n...toloon-heffingskortingen/

Met percentages kun je natuurlijk elk beeld schetsen die je wilt. Het begin van het artikel heeft het over het draagkrachtbeginsel, hoe meer je gaat verdienen, hoe meer belasting je moet betalen. Dit zien ze terug in de 2 schijven. De heffingskortingen vallen daar ook gewoon onder. Je kunt dan wel berekenen hoeveel je over € 100 extra belasting moet betalen. Maar mij lijkt het eerlijker om altijd te blijven kijken naar het gehele plaatje. Verdien je 100 extra, dan betaal je over je gehele inkomen iets meer belasting, omdat je in totaal dus meer geld ontvangt. Elke euro die je bruto krijgt wordt netto minder, in plaats van alleen de laatste paar euro's die enorm belast zouden worden.MikeN schreef op donderdag 10 maart 2022 @ 23:00:

Ja, dat klopt. De marginale belastingdruk in NL is over het algemeen veel hoger dan je op grond van de schijf zou verwachten. Zie bijv https://www.millionnial.n...toloon-heffingskortingen/

Belastingdienst doet helaas niet aan voordeelverpakkingen. Hoe meer erin zit, hoe meer je zult gaan betalen. En als je denkt voordeliger af te zijn met 10 kleine verpakkingen, wordt helaas aan de 'kassa' nog steeds het totaal bekeken. En niet de eerste 3 gratis, die volgende 5 met korting, en de laatste 2 volledige prijs.

Dat is dus het bijna misleidende van hoe de regering belastingmaatregelen verkoopt. Dat geldt zeker de laatste decennia, in de periode waarin er regeringspartijen waren die vooral het beeld wilden schetsen van lastenverlagingen. Als je aan het knopje voor de tarieven van de inkomstenbelasting draait, maar tegelijk het knopje voor de heffingskortingen, premie zorgverzekering etc. de andere kant op draait, dan gebeurt er per saldo niets. Maar je creëert wel het beeld alsof je de belastingen aan het verlagen bent.

Ik snap niet helemaal welk punt je wil maken. Dat het marginale tarief afwijkt van de schijf is gewoon een feit, een heel gebruikelijk term, en beantwoordt de vraag van Knopsje.Andreas92 schreef op vrijdag 11 maart 2022 @ 11:03:

Met percentages kun je natuurlijk elk beeld schetsen die je wilt.

Als het om het draagkrachtbeginsel gaat zou ik zeggen dat Nederland het vrij slecht doet, gezien het marginale tarief voor de laag tot middeninkomens vaak véél hoger is dan bij de hogere inkomens, wanneer je toeslagen meerekent. Daar zie je uitschieters tot 80+%, terwijl iemand die 2 ton verdient gewoon na 49,5% wel klaar is. Leuk dat de hogere inkomens in totaal meer betalen, maar je zou toch zeggen dat die iedere euro die ze meer verdienen ook wel het beste kunnen missen van iedereen.

Zojuist de aangifte gedaan, en tot mijn grote verbazing krijgen we nog dik 7000 euro terug  , terwijl dit vorig jaar ~2400 euro was. Nogal een groot verschil dat ik niet echt goed kan verklaren, er is weinig bijzonders gebeurt afgelopen jaar dat dit verschil zou kunnen verklaren. Je hoort mij niet klagen, maar vind het wel een erg groot verschil!

, terwijl dit vorig jaar ~2400 euro was. Nogal een groot verschil dat ik niet echt goed kan verklaren, er is weinig bijzonders gebeurt afgelopen jaar dat dit verschil zou kunnen verklaren. Je hoort mij niet klagen, maar vind het wel een erg groot verschil!

Het enige bijzondere is dat we afgelopen jaar een kind hebben gekregen, verder is er weinig veranderd in ons leven volgens mij. Ik ga nu maar eens de opgave van vorig jaar vergelijken met dit jaar om dit grote verschil te kunnen verklaren.. Zijn er afgelopen jaar veranderingen doorgevoerd waar dit door zou kunnen komen?

Het enige bijzondere is dat we afgelopen jaar een kind hebben gekregen, verder is er weinig veranderd in ons leven volgens mij. Ik ga nu maar eens de opgave van vorig jaar vergelijken met dit jaar om dit grote verschil te kunnen verklaren.. Zijn er afgelopen jaar veranderingen doorgevoerd waar dit door zou kunnen komen?

Inkomensafhankelijke combinatiekorting sowieso.Xqlusive schreef op zaterdag 12 maart 2022 @ 13:08:

Zojuist de aangifte gedaan, en tot mijn grote verbazing krijgen we nog dik 7000 euro terug, terwijl dit vorig jaar ~2400 euro was. Nogal een groot verschil dat ik niet echt goed kan verklaren, er is weinig bijzonders gebeurt afgelopen jaar dat dit verschil zou kunnen verklaren. Je hoort mij niet klagen, maar vind het wel een erg groot verschil!

Het enige bijzondere is dat we afgelopen jaar een kind hebben gekregen, verder is er weinig veranderd in ons leven volgens mij. Ik ga nu maar eens de opgave van vorig jaar vergelijken met dit jaar om dit grote verschil te kunnen verklaren.. Zijn er afgelopen jaar veranderingen doorgevoerd waar dit door zou kunnen komen?

Volgens mijn dokter ben ik een heel zeldzaam geval. Deal with it.

Die ga ik even opzoeken!Dennis1812 schreef op zaterdag 12 maart 2022 @ 13:18:

[...]

Inkomensafhankelijke combinatiekorting sowieso.

Ik dacht altijd dat kinderen duur waren, maar deze lijkt dus al een paar 1000 euro op te leveren! 😁

En ook nog kinderbijslag.Xqlusive schreef op zaterdag 12 maart 2022 @ 13:24:

[...]

Die ga ik even opzoeken!

Ik dacht altijd dat kinderen duur waren, maar deze lijkt dus al een paar 1000 euro op te leveren! 😁

Maargoed.. tel alle kosten eens op

IACK moet je wel beiden voor werken. En dan komt die vanzelf.

Volgens mijn dokter ben ik een heel zeldzaam geval. Deal with it.

vraag. net de belastingaangifte 'ingevuld' van mijn partner en mijzelf.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

het is ûs lieke folle, as de ko skiet of de bolle

Waar komt hij naar voren dan? Vermogen box 3?Remond_FRL schreef op zaterdag 12 maart 2022 @ 13:38:

vraag. net de belastingaangifte 'ingevuld' van mijn partner en mijzelf.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

It was then that I realized that the question mark was the answer to all my questions.

Je bent zelf verantwoordelijk om een juuate aangifte te doen, ongeacht wat er vioraf is igevuldRemond_FRL schreef op zaterdag 12 maart 2022 @ 13:38:

vraag. net de belastingaangifte 'ingevuld' van mijn partner en mijzelf.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

Het antwoord zit al in je vraag: de lening is al afgelost, dus waarom zou je m op kunnen voeren volgens jou?

Omdat het niet gaat over het al dan niet aflossen van de lening, maar over het aftrekken van de studiekosten.Barrycade schreef op zaterdag 12 maart 2022 @ 13:53:

Het antwoord zit al in je vraag: de lening is al afgelost, dus waarom zou je m op kunnen voeren volgens jou?

Het gaat in dit geval niet om de lening (schuld) an sich, maar een scholingskosten aftrek. Mogelijk doordat een prestatiebeurs definitief is omgezet in een lening (en dus niet in een gift).Remond_FRL schreef op zaterdag 12 maart 2022 @ 13:38:

vraag. net de belastingaangifte 'ingevuld' van mijn partner en mijzelf.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

Dat is zo als niet wordt voldaan aan de voorwaarden, o.a. de diplomeringstermijn (10 jaar).

Door het definitief niet recht hebben op een prestatiebeurs, is er nog een aftrek studiekosten mogelijk. Zie hier voor meer informatie.

Edit; spuit11, zie ook antwoord @Chloortablet

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

ja dat snap ik. Waarom denk je dat ik in dit onderwerp langskomBastaRhymez schreef op zaterdag 12 maart 2022 @ 13:51:Je bent zelf verantwoordelijk om een juuate aangifte te doen, ongeacht wat er vioraf is igevuld

Omdat de belastingdienst hem ineens voor mijn voeten gooit met de mededeling: je krijgt nog een waarde van ons, die je in mindering mag brengen op je inkomen.Barrycade schreef op zaterdag 12 maart 2022 @ 13:53:

Het antwoord zit al in je vraag: de lening is al afgelost, dus waarom zou je m op kunnen voeren volgens jou?

diezelfde belastingdienst weet ook dat de scholingskosten al eerder bij dezelfde persoon zijn opgevoerd...

@Chloortablet & @JanHenk

Thanks. ging inderdaad om studiekosten aftrek.

als ik het goed begrijp kan ik er dus redelijkerwijs vanuit gaan dat het safe zit?

het is ûs lieke folle, as de ko skiet of de bolle

Dat laatste is aan jou om vast te stellen.Remond_FRL schreef op zaterdag 12 maart 2022 @ 21:16:

[...]

ja dat snap ik. Waarom denk je dat ik in dit onderwerp langskom

[...]

Omdat de belastingdienst hem ineens voor mijn voeten gooit met de mededeling: je krijgt nog een waarde van ons, die je in mindering mag brengen op je inkomen.

diezelfde belastingdienst weet ook dat de scholingskosten al eerder bij dezelfde persoon zijn opgevoerd...

@Chloortablet & @JanHenk

Thanks. ging inderdaad om studiekosten aftrek.

als ik het goed begrijp kan ik er dus redelijkerwijs vanuit gaan dat het safe zit?

Om over 2021 nog iets af te mogen trekken kan er m.i. slechts sprake zijn van 2 situaties:

• in 2021 is het definitief geen gift geworden (immers moet aftrek plaatsvinden in het jaar waar dat plaatsvindt)

• het is eerder opgevoerd, maar bij gebrek aan inkomen beschikbaar gebleven als persoonlijke aftrek uit vorige jaren (vermoed van niet op basis van de beschrijving)

Het eerste punt kun je zelf eenvoudig vaststellen (brief van Duo, administratie, terugrekenen, etc.). Op basis van je beschrijving lijkt het me niet van toepassing. (En indien wel van toepassing, dan moet je even heel goed kijken of je in het verleden het niet onterecht te vroeg hebt afgetrokken.)

Heeft een van jullie wellicht een idee hoe dit kan? Ik heb samen met mijn vriendin een huis (dus betaal rente), de rente is circa 7000 euro. Ik verdien zo rond de 75k per jaar mijn vriendin rond de 55k per jaar.

optie1

Ik schuif de woningpost (7000 euro)compleet op mij en moet in totaal 265 euro betalen, volledig door mij, vriendin hoeft niets te betalen. Totale kosten dus 265 euro (na aftrek eerder ontvangen bedrag).

optie2

Ik vul 7000 euro in bij mijn vriendin als woningpost en bij mij niks, totaal moeten we dan 141 euro betalen, ik moet meer dan 3000 euro betalen en mijn vriendin krijgt het bedrag dat overblijft. Totale kosten dus 141 euro (na aftrek eerder ontvangen bedrag).

Ik ben lost en krijg het ook niet uitgelegd.. jullie enig idee waarom dit zo krom werkt? Ik zou denken dat mijn salaris in een hogere belastingschijf valt dus de posten op mijn naam verdeeld zal worden. Of komt dit doordat het salaris van mijn vriendin door de aftrekpost in een lagere belastingschijf valt? Ik begrijp het denk ik niet, jullie een idee?

Optie2 is dus het meest interessant alleen moeten we dan meer schuiven met centen dan optie1, het heeft wel ruim 100 euro als voordeel.

optie1

Ik schuif de woningpost (7000 euro)compleet op mij en moet in totaal 265 euro betalen, volledig door mij, vriendin hoeft niets te betalen. Totale kosten dus 265 euro (na aftrek eerder ontvangen bedrag).

optie2

Ik vul 7000 euro in bij mijn vriendin als woningpost en bij mij niks, totaal moeten we dan 141 euro betalen, ik moet meer dan 3000 euro betalen en mijn vriendin krijgt het bedrag dat overblijft. Totale kosten dus 141 euro (na aftrek eerder ontvangen bedrag).

Ik ben lost en krijg het ook niet uitgelegd.. jullie enig idee waarom dit zo krom werkt? Ik zou denken dat mijn salaris in een hogere belastingschijf valt dus de posten op mijn naam verdeeld zal worden. Of komt dit doordat het salaris van mijn vriendin door de aftrekpost in een lagere belastingschijf valt? Ik begrijp het denk ik niet, jullie een idee?

Optie2 is dus het meest interessant alleen moeten we dan meer schuiven met centen dan optie1, het heeft wel ruim 100 euro als voordeel.

[ Voor 23% gewijzigd door THxZ0NE op 15-03-2022 20:21 ]

De renteaftrek is over 2021 bij jou beperkt tot 43%. Maar het eigenwoningforfait wordt wel tegen de volledige 49,5% bijgeteld. Bij je vriendin worden beide waarschijnlijk tegen 37% aangeslagen. Dus hoewel de renteaftrek dan iets lager is, gaat de bijtelling van het EWF waarschijnlijk veel meer omlaag.THxZ0NE schreef op dinsdag 15 maart 2022 @ 20:14:

Heeft een van jullie wellicht een idee hoe dit kan? Ik heb samen met mijn vriendin een huis (dus betaal rente), de rente is circa 7000 euro. Ik verdien zo rond de 75k per jaar mijn vriendin rond de 55k per jaar.

optie1

Ik schuif de woningpost (7000 euro)compleet op mij en moet in totaal 265 euro betalen, volledig door mij, vriendin hoeft niets te betalen. Totale kosten dus 265 euro (na aftrek eerder ontvangen bedrag).

optie2

Ik vul 7000 euro in bij mijn vriendin als woningpost en bij mij niks, totaal moeten we dan 141 euro betalen, ik moet meer dan 3000 euro betalen en mijn vriendin krijgt het bedrag dat overblijft. Totale kosten dus 141 euro (na aftrek eerder ontvangen bedrag).

Ik ben lost en krijg het ook niet uitgelegd.. jullie enig idee waarom dit zo krom werkt? Ik zou denken dat mijn salaris in een hogere belastingschijf valt dus de posten op mijn naam verdeeld zal worden. Of komt dit doordat het salaris van mijn vriendin door de aftrekpost in een lagere belastingschijf valt? Ik begrijp het denk ik niet, jullie een idee?

Optie2 is dus het meest interessant alleen moeten we dan meer schuiven met centen dan optie1, het heeft wel ruim 100 euro als voordeel.

@THxZ0NE Kan zeker kloppen.

Het marginale tarief voor je vriendin kan iets hoger zijn dan voor jou. Dus aftrekpost grotere impact hebben.

Kijk ook goed naar de (afbouw van) heffingskortingen. Daarnaast kan ook de tariefsaanpassing voor aftrek nog verschillende impact hebben.

Verschil is wel klein overigens. Zou me er niet te druk om maken.

Schuiven met centen komt door een voorlopige teruggave op jouw naam, terwijl je nu de aftrek bij je vriendin gaat opgeven.

Het marginale tarief voor je vriendin kan iets hoger zijn dan voor jou. Dus aftrekpost grotere impact hebben.

Kijk ook goed naar de (afbouw van) heffingskortingen. Daarnaast kan ook de tariefsaanpassing voor aftrek nog verschillende impact hebben.

Verschil is wel klein overigens. Zou me er niet te druk om maken.

Schuiven met centen komt door een voorlopige teruggave op jouw naam, terwijl je nu de aftrek bij je vriendin gaat opgeven.

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

Zou ook even niet met 100% bedragen schuiven maar ook bv 50% bij de een. Bij ons levert dat altijd meer geld op dat alles op 1 persoon te schuiven. Maar is wel afhankelijk van de inkomens dus zal niet altijd zo uitpakken, maar ik wil wel even paar minuten schuiven voor in ons geval paar 100 euro.

Ik had dit jaar t meeste resultaat door 31 euro op de 1 te zetten en de rest op de ander.Barrycade schreef op dinsdag 15 maart 2022 @ 20:46:

Zou ook even niet met 100% bedragen schuiven maar ook bv 50% bij de een. Bij ons levert dat altijd meer geld op dat alles op 1 persoon te schuiven. Maar is wel afhankelijk van de inkomens dus zal niet altijd zo uitpakken, maar ik wil wel even paar minuten schuiven voor in ons geval paar 100 euro.

Kostte wat moeite. Maar het verschil liep echt in de duizenden. Echt bizar. Ook jammer dat het programma niet de beste verdeling uitrekent voor je.

Volgens mijn dokter ben ik een heel zeldzaam geval. Deal with it.

Ja ik denk dat dit het is. De 43% klopt inderdaad. https://www.belastingdien...ekposten-bij-hoog-inkomenRubbergrover1 schreef op dinsdag 15 maart 2022 @ 20:34:

[...]

De renteaftrek is over 2021 bij jou beperkt tot 43%. Maar het eigenwoningforfait wordt wel tegen de volledige 49,5% bijgeteld. Bij je vriendin worden beide waarschijnlijk tegen 37% aangeslagen. Dus hoewel de renteaftrek dan iets lager is, gaat de bijtelling van het EWF waarschijnlijk veel meer omlaag.

Tnx!

[ Voor 13% gewijzigd door THxZ0NE op 15-03-2022 21:26 ]

En dan met name https://www.belastingdien...ekposten-bij-hoog-inkomenJanHenk schreef op dinsdag 15 maart 2022 @ 20:34:

@THxZ0NE Kan zeker kloppen.

Het marginale tarief voor je vriendin kan iets hoger zijn dan voor jou. Dus aftrekpost grotere impact hebben.

Kijk ook goed naar de (afbouw van) heffingskortingen. Daarnaast kan ook de tariefsaanpassing voor aftrek nog verschillende impact hebben.

Verschil is wel klein overigens. Zou me er niet te druk om maken.

Schuiven met centen komt door een voorlopige teruggave op jouw naam, terwijl je nu de aftrek bij je vriendin gaat opgeven.

De tariefsaanpassing voor hogere inkomens, minder aftrek dus. Tnx!

Vraagje, waar/hoe voer je aftrekposten eigenlijk op?

We hebben onze hypotheek overgesloten en de boeterente is aftrekbaar.

Het is aftrekbaar in box 1 van je bruto inkomen.

In het aangifte-programma worden nergens aftrekposten gevraagd (behalve aan het einde, het gedeelte voor buitengewone kosten voor zorg, studie, gehandicapte kinderen, etc etc).

Informatie op internet blijft hangen in "ja het is aftrekbaar van je inkomen" maar zonder een screenshot waar/hoe je het duidelijk op kan voeren

Het veld voor het invullen voor extra inkomen uit zaken als fooien mag niet negatief zijn.

Ik heb nu maar gewoon het vooraf ingevulde bedrag van mijn jaaropgave veranderd naar het bedrag [bruto inkomen] - [boeterente]. Maar het is dus onduidelijk of ik het doe vanwege een aftrekpost, en ik hoef (nu iig) ook geen bewijs van die aftrekpost aan te leveren.

We hebben onze hypotheek overgesloten en de boeterente is aftrekbaar.

Het is aftrekbaar in box 1 van je bruto inkomen.

In het aangifte-programma worden nergens aftrekposten gevraagd (behalve aan het einde, het gedeelte voor buitengewone kosten voor zorg, studie, gehandicapte kinderen, etc etc).

Informatie op internet blijft hangen in "ja het is aftrekbaar van je inkomen" maar zonder een screenshot waar/hoe je het duidelijk op kan voeren

Het veld voor het invullen voor extra inkomen uit zaken als fooien mag niet negatief zijn.

Ik heb nu maar gewoon het vooraf ingevulde bedrag van mijn jaaropgave veranderd naar het bedrag [bruto inkomen] - [boeterente]. Maar het is dus onduidelijk of ik het doe vanwege een aftrekpost, en ik hoef (nu iig) ook geen bewijs van die aftrekpost aan te leveren.

BThGvNeOA

Bond Tegen het Gebruik van Nutteloze en Onbekende Afkortingen!

Gewoon uitschrijven wat je bedoelt is zo moeilijk niet... PR (persoonlijk record?), ICE/M/A (verbrandingsmotor?), kdv (kinderdagverblijf), DA (dierenarts?)etc...,

Bij de hypotheekvelden heb je iets van “overige kosten”. Bruto inkomen veranderen is sowieso niet goed.DropjesLover schreef op woensdag 16 maart 2022 @ 20:51:

Vraagje, waar/hoe voer je aftrekposten eigenlijk op?

We hebben onze hypotheek overgesloten en de boeterente is aftrekbaar.

Het is aftrekbaar in box 1 van je bruto inkomen.

In het aangifte-programma worden nergens aftrekposten gevraagd (behalve aan het einde, het gedeelte voor buitengewone kosten voor zorg, studie, gehandicapte kinderen, etc etc).

Informatie op internet blijft hangen in "ja het is aftrekbaar van je inkomen" maar zonder een screenshot waar/hoe je het duidelijk op kan voeren

Het veld voor het invullen voor extra inkomen uit zaken als fooien mag niet negatief zijn.

Ik heb nu maar gewoon het vooraf ingevulde bedrag van mijn jaaropgave veranderd naar het bedrag [bruto inkomen] - [boeterente]. Maar het is dus onduidelijk of ik het doe vanwege een aftrekpost, en ik hoef (nu iig) ook geen bewijs van die aftrekpost aan te leveren.

Hier stond een link voor een Goldcard 1 jaar gratis + 20.000 punten.

Er is een heel stuk over "Hypotheken en andere schulden" in de aangifte, dat moet je haast zijn tegengekomen als je al een hypotheek hebt. Je kunt de boeterente gewoon kwijt bij de "Betaalde rente" vraag. Zie: https://www.belastingdien...ing/hypotheek-oversluiten

"Any sufficiently advanced technology is indistinguishable from magic."

Daar zag ik het niet bij staanHerko_ter_Horst schreef op woensdag 16 maart 2022 @ 21:03:

Er is een heel stuk over "Hypotheken en andere schulden" in de aangifte, dat moet je haast zijn tegengekomen als je al een hypotheek hebt. Je kunt de boeterente gewoon kwijt bij de "Betaalde rente" vraag. Zie: https://www.belastingdien...ing/hypotheek-oversluiten

Daar kan je opgeven:

Taxatiekosten hypotheek

Notariskosten hypotheek

Aanvraag Nationale Hypotheekgarantie

Bemiddelingskosten tussenpersoon

Andere kosten

Andere kosten zijn:

bereidstellingsprovisie

bouwrente over de periode nadat de voorlopige koopovereenkomst werd gesloten

restant afsluitprovisie van vóór 1 januari 2013

royementskosten die u maakte bij de verkoop van uw woning of bij de aflossing van uw hypotheekschuld

onder bepaalde voorwaarden: kosten van een verbouwingsdepot of een nieuwbouwdepot

Geen van allen is van toepassing op een boeterente.

We hebben de hypotheek overgesloten in april. Maar deze hypotheek staat niet vooraf ingevuld er bij. Ik kan hem wel toevoegen, maar dan is de schuld op 1 januari [openstaand bedrag] en op 31 dec €0,-, met betaalde rente [3 maanden rente + boeterente]?

edit

Overigens, als ik het als bovenstaande invul (dus [bruto inkomen] + bij hypotheken [oude hypotheek met betaalde rente + boeterente]) krijg ik exact hetzelfde bedrag terug. Niet meer voor die 3 maanden van de oude hypotheek (okay, dat was in rente slechts €1100). Maar het komt nu wel zichtbaarder terug bij de eindberekening.

[ Voor 9% gewijzigd door DropjesLover op 16-03-2022 21:34 ]

BThGvNeOA

Bond Tegen het Gebruik van Nutteloze en Onbekende Afkortingen!

Gewoon uitschrijven wat je bedoelt is zo moeilijk niet... PR (persoonlijk record?), ICE/M/A (verbrandingsmotor?), kdv (kinderdagverblijf), DA (dierenarts?)etc...,

In de genoemde link wordt 'boeterente' letterlijk genoemd. Dus misschien iets beter kijken.

De lijst die ik postte is een directe copy-paste van het aangifte programma.Rubbergrover1 schreef op donderdag 17 maart 2022 @ 06:51:

[...]

In de genoemde link wordt 'boeterente' letterlijk genoemd. Dus misschien iets beter kijken.

Ik twijfel ook niet of het aftrekbaar is, maar hoe/waar je dat moet opgeven. Want in het aangifte programma staat het niet en geen enkele website legt het uit met een screenshot van de juiste sectie/velden van het aangifte programma, alleen text.

BThGvNeOA

Bond Tegen het Gebruik van Nutteloze en Onbekende Afkortingen!

Gewoon uitschrijven wat je bedoelt is zo moeilijk niet... PR (persoonlijk record?), ICE/M/A (verbrandingsmotor?), kdv (kinderdagverblijf), DA (dierenarts?)etc...,

Maar heb je van geen vraag waar je 'betaalde rente' kunt invullen?? Hoe die je dat dan met de aftrek voor de gewone maandelijkse rente?DropjesLover schreef op donderdag 17 maart 2022 @ 07:08:

[...]

De lijst die ik postte is een directe copy-paste van het aangifte programma.

Ik twijfel ook niet of het aftrekbaar is, maar hoe/waar je dat moet opgeven. Want in het aangifte programma staat het niet en geen enkele website legt het uit met een screenshot van de juiste sectie/velden van het aangifte programma, alleen text.

Dat is hoe ik het nu ingevuld heb.Rubbergrover1 schreef op donderdag 17 maart 2022 @ 07:29:

[...]

Maar heb je van geen vraag waar je 'betaalde rente' kunt invullen?? Hoe die je dat dan met de aftrek voor de gewone maandelijkse rente?

De oude hypotheek stond er niet tussen, dus ik heb toegevoegd

Hypotheekverstrekker: X

Leningnummer: y

Hypotheek op 1 januari: 300k (fictief bedrag)

Hypotheek op 31 december: 0

Betaalde rente: [boeterente + rente maanden oude hypotheek] 25k (fictief bedrag)

Omdat je de boeterente van je box 1 inkomen af mag trekken, kan je, volgens mij, ook [inkomen - boeterente] bij je inkomen invullen. Dit levert dezelfde teruggave op als bovenstaande. Al is bovenstaande duidelijker dat het van een hypotheek komt.

Maar duidelijk dat je het op die manier moet doen is het niet, omdat er geen veld "overige kosten, bijv. boeterente" is.

BThGvNeOA

Bond Tegen het Gebruik van Nutteloze en Onbekende Afkortingen!

Gewoon uitschrijven wat je bedoelt is zo moeilijk niet... PR (persoonlijk record?), ICE/M/A (verbrandingsmotor?), kdv (kinderdagverblijf), DA (dierenarts?)etc...,

Dit is correct (ik zou het zelf bij de rente van de nieuwe hypotheek hebben opgeteld, maar dat maakt verder niks uit). Wel goed om even te checken dat als je nieuwe hypotheek wel al voorgevuld was, dat de rente daar niet in is meegenomen door de hypotheekverstrekker.DropjesLover schreef op donderdag 17 maart 2022 @ 08:08:

Betaalde rente: [boeterente + rente maanden oude hypotheek] 25k (fictief bedrag)

Daarom is dit dus fout. Het kan misschien in jouw geval op hetzelfde uitkomen, maar het kan ook fout uitpakken omdat allerlei zaken (zoals heffingskortingen) afhankelijk zijn van je box 1 inkomen. Alle aftrekposten (niet alleen boeterente) gaan uiteindelijk van je totale inkomen (box 1, 2 en 3) af, dat wil nog niet zeggen dat je ze dan zelf maar van je box 1 inkomen moet aftrekken.Omdat je de boeterente van je box 1 inkomen af mag trekken, kan je, volgens mij, ook [inkomen - boeterente] bij je inkomen invullen. Dit levert dezelfde teruggave op als bovenstaande. Al is bovenstaande duidelijker dat het van een hypotheek komt.

Omdat (aftrekbare) boeterente, ook gewoon rente is. Geen apart veld nodig.Maar duidelijk dat je het op die manier moet doen is het niet, omdat er geen veld "overige kosten, bijv. boeterente" is.

[ Voor 10% gewijzigd door Herko_ter_Horst op 17-03-2022 09:04 ]

"Any sufficiently advanced technology is indistinguishable from magic."

In de tabel in de gegeven link staat bij 'Boeterente' expliciet benoemd dat je het moet opgeven bij 'Hypotheken en andere schulden - Vraag: Betaalde rente'. Hoeveel duidelijker moeten ze het in dat schemaatje zetten?DropjesLover schreef op donderdag 17 maart 2022 @ 08:08:

[...]

Maar duidelijk dat je het op die manier moet doen is het niet, omdat er geen veld "overige kosten, bijv. boeterente" is.

Jee eindelijk niks terugbetalen. Omdat ik in de wia terecht ben gekomen heeft het even geduurd voordat het weer klopte

In 2021 heb ik een transitievergoeding gekregen van mijn toenmalige werkgever.

Dit bedrag is meegenomen in de jaaropgave en stond ook al in de aangifte vooraf ingevuld.

Moet ik de transitievergoeding ook nog eens een keer invullen onder 'Andere uitkeringen'?

Volgens de website wel:

Ontslag- of transitievergoeding

Kreeg u een ontslag- of transitievergoeding? Kies dan 'Andere uitkeringen'.

Als ik dat invul, dan krijg ik nog meer belasting terug dan wanneer ik het niet invul.

Dit bedrag is meegenomen in de jaaropgave en stond ook al in de aangifte vooraf ingevuld.

Moet ik de transitievergoeding ook nog eens een keer invullen onder 'Andere uitkeringen'?

Volgens de website wel:

Ontslag- of transitievergoeding

Kreeg u een ontslag- of transitievergoeding? Kies dan 'Andere uitkeringen'.

Als ik dat invul, dan krijg ik nog meer belasting terug dan wanneer ik het niet invul.

Waar stond die ingevuld dan? Twee keer opvoeren lijkt me niet correct.

"Any sufficiently advanced technology is indistinguishable from magic."

Er is een goedkeuringsbesluit voor partners die gezamenljik een nieuwe eigenwoning kopen, maar beiden reeds hiervoor een eigenwoning hadden. Met een beroep op dit besluit vermengt het fiscale verleden ten aanzien van de eigenwoning, zodat beide partners na een beroep op dit besluit even lang recht op aftrek van hypotheekrente hebben.

Dat is dit besluit:

https://wetten.overheid.nl/BWBR0040577/2018-02-01

Het is mij alleen niet duidelijk hoe ik een beroep doe op dit goedkeuringsbesluit in de gezamenlijke aangifte van mijn vriendin en mijzelf. In het besluit staat:

Dat is dit besluit:

https://wetten.overheid.nl/BWBR0040577/2018-02-01

Het is mij alleen niet duidelijk hoe ik een beroep doe op dit goedkeuringsbesluit in de gezamenlijke aangifte van mijn vriendin en mijzelf. In het besluit staat:

Wellicht een heel specifieke vraag, maar weet iemand hoe we dit op moeten nemen in de aangifte?Beide partners doen een beroep op deze goedkeuring door de eigenwoningreserve en de eigenwoningrente op deze manier in de aangifte(n) op te nemen.

Voor transitievergoedingen krijg je een aparte jaaropgave. Er moet ook een aparte 'inkomstenverhouding' worden aangemaakt in de loonadministratie.

Een transitievergoeding geldt als loon uit vroegere dienstbetrekking namelijk. Inhouding heeft plaats via de groene tabel.

Dit is in bijna alle gevallen vooringevuld. Niets meer aan toevoegen dan...

Een transitievergoeding geldt als loon uit vroegere dienstbetrekking namelijk. Inhouding heeft plaats via de groene tabel.

Dit is in bijna alle gevallen vooringevuld. Niets meer aan toevoegen dan...

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

Door de rente en eigenwoningschuld te verwerken in overeenstemming met deze goedkeuring. De meeste mensen zijn zich er zelfs niet van bewust dat ze hun aangifte in overeenstemming met dit besluit doen...Requiem19 schreef op donderdag 17 maart 2022 @ 13:54:

Wellicht een heel specifieke vraag, maar weet iemand hoe we dit op moeten nemen in de aangifte?

Er is geen separaat of specifiek verzoek nodig.

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

Ik bedoel dat de transitievergoeding op de jaaropgave dus is meegeteld in het heffingsloon, er staat 1 totaal bedrag op (regulier loon+vergoeding), dit bedrag is overgenomen in de aangifte IB. De vergoeding is dus niet letterlijk als transitievergoeding in de aangifte ingevuld.Herko_ter_Horst schreef op donderdag 17 maart 2022 @ 13:50:

Waar stond die ingevuld dan? Twee keer opvoeren lijkt me niet correct.

Bijv. (fictief):

Regulier loon= 20k

Transitievergoeding= 20k

Jaaropgaaf loon voor loonheffing=40k

Loonheffing=18k

De 40k en 18k loonheffing staan dus al ingevuld in de aangifte onder 'Inkomsten uit loondienst'.

Onder 'Pensioen en andere uitkeringen' staat dus:

Ontslag- of transitievergoeding

Kreeg u een ontslag- of transitievergoeding? Kies dan 'Andere uitkeringen'.

Als ik de vergoeding dus ook invul onder andere uitkeringen, dan krijg ik bijna 550 meer terug, dan wanneer ik deze niet invul.

Ik heb een aparte nabetalingsspecificatie ontvangen met de transitievergoeding erop, geen aparte jaaropgave.JanHenk schreef op donderdag 17 maart 2022 @ 13:54:

Voor transitievergoedingen krijg je een aparte jaaropgave. Er moet ook een aparte 'inkomstenverhouding' worden aangemaakt in de loonadministratie.

Een transitievergoeding geldt als loon uit vroegere dienstbetrekking namelijk. Inhouding heeft plaats via de groene tabel.

Dit is in bijna alle gevallen vooringevuld. Niets meer aan toevoegen dan...

Even (op)vragen bij je vorige werkgever?flam schreef op donderdag 17 maart 2022 @ 14:51:

[...]

(...)

[...]

Ik heb een aparte nabetalingsspecificatie ontvangen met de transitievergoeding erop, geen aparte jaaropgave.

Ik zou ook een tweede jaaropgave verwachten

Tweakers.net Moddereter Forum | Vragen over moderatie op de FrontPage? Het kleine-mismoderatietopic

@flam Als op jouw jaaropgave zowel je reguliere loon als de transitievergoeding is verwerkt, is e.e.a. door de salarisadministratie niet juist verwerkt. Je zou hier twee inkomstenverhoudingen en dus ook twee jaaropgaves van moeten hebben.

Kun je op de salarisstrook (specificatie) van de transitievergoeding eens controleren of de groene of witte tabel is toegepast?

Je mag dit niet herstellen in je eigen aangifte. Dat zou ook fout gaan bij de automatische controle van de fiscus.

Vereist even wat nader uitzoekwerk, dus..

Kun je op de salarisstrook (specificatie) van de transitievergoeding eens controleren of de groene of witte tabel is toegepast?

Je mag dit niet herstellen in je eigen aangifte. Dat zou ook fout gaan bij de automatische controle van de fiscus.

Vereist even wat nader uitzoekwerk, dus..

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

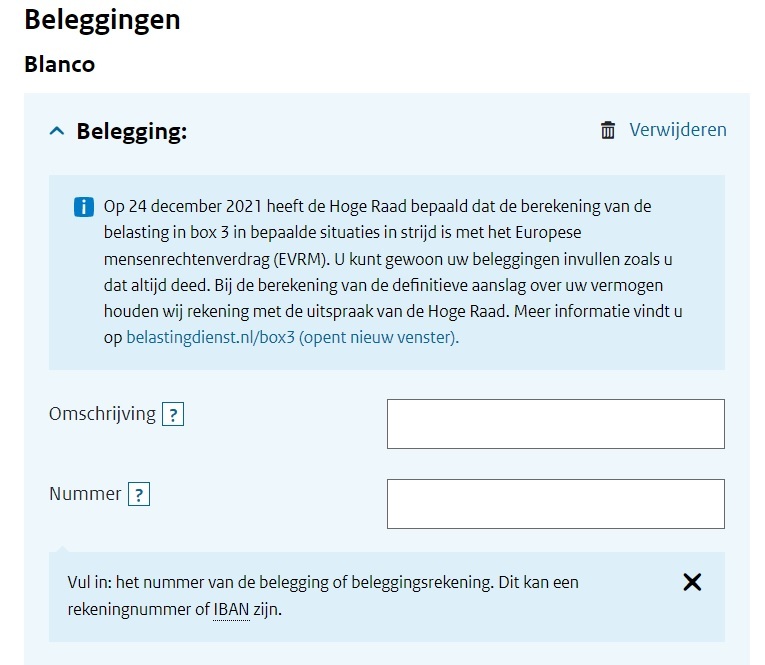

Ik ben in 2021 begonnen met het beleggen bij DeGiro. Ik beleg daar eigenlijk heel basic 100 a 200 euro per maand in ETF's. Nu moet ik daar in het kader van mijn aangifte inkomstenbelasting 2021 melding van maken. Ik begrijp alleen niet helemaal wat ik moet invullen bij rekeningnummer? Ik heb namelijk geen rekeningnummer, enkel een accountnaam bij de giro. Kan iemand mij vertellen hoe ik deze belegging moet aangeven?

Je accountnaam kan je dan als je rekening opgeven. Maar als je pas in 2021 bent begonnen hoef je DEGIRO niet op te geven, omdat het saldo op 1 januari 2021 nog 0 euro was.FrankoNL schreef op donderdag 17 maart 2022 @ 22:59:

Ik ben in 2021 begonnen met het beleggen bij DeGiro. Ik beleg daar eigenlijk heel basic 100 a 200 euro per maand in ETF's. Nu moet ik daar in het kader van mijn aangifte inkomstenbelasting 2021 melding van maken. Ik begrijp alleen niet helemaal wat ik moet invullen bij rekeningnummer? Ik heb namelijk geen rekeningnummer, enkel een accountnaam bij de giro. Kan iemand mij vertellen hoe ik deze belegging moet aangeven?

[ Voor 9% gewijzigd door Morpheusk op 17-03-2022 23:09 ]

Hier stond een link voor een Goldcard 1 jaar gratis + 20.000 punten.

Helder, dank! Ja er staat wel dat je het moet opgeven, alleen kan je dan vervolgens aanvinken dat je op 1 januari 2021 de rekening nog niet had. Dan komt het dus alsnog uit op 0Morpheusk schreef op donderdag 17 maart 2022 @ 23:07:

[...]

Je accountnaam kan je dan als je rekening opgeven. Maar als je pas in 2021 bent begonnen hoef je DEGIRO niet op te geven, omdat het saldo op 1 januari 2021 nog 0 euro was.

Moet er bij fondsnaam overigens "DeGiro" als broker of is dat (in mijn geval) de desbetreffende ETF?

Je kunt de beleggingen per rekening of account samen nemen.FrankoNL schreef op donderdag 17 maart 2022 @ 23:14:

[...]

Helder, dank! Ja er staat wel dat je het moet opgeven, alleen kan je dan vervolgens aanvinken dat je op 1 januari 2021 de rekening nog niet had. Dan komt het dus alsnog uit op 0

Moet er bij fondsnaam overigens "DeGiro" als broker of is dat (in mijn geval) de desbetreffende ETF?

Wat @Morpheusk aangeeft, dat klopt. De peildatum is 1 januari. Dus bezittingen die je ná deze datum hebt opgebouwd, zou dan pas volgend jaar moeten aangegeven.FrankoNL schreef op donderdag 17 maart 2022 @ 22:59:

Ik ben in 2021 begonnen met het beleggen bij DeGiro. Ik beleg daar eigenlijk heel basic 100 a 200 euro per maand in ETF's. Nu moet ik daar in het kader van mijn aangifte inkomstenbelasting 2021 melding van maken. Ik begrijp alleen niet helemaal wat ik moet invullen bij rekeningnummer? Ik heb namelijk geen rekeningnummer, enkel een accountnaam bij de giro. Kan iemand mij vertellen hoe ik deze belegging moet aangeven?

Je hoeft overigens pas box III bezit aan te geven als je boven het heffingsvrij vermogen komt (2021 € 50.000 zonder, € 100.000 mét fiscaal partner). Als je vermogen hieronder komt, hoef je het niet op geven.

Als nummer kun je inderdaad het nummer van de beleggingsrekening opgeven. Ik vermoed dat dit wel op je financieel jaaroverzicht vermeld staat. Desnoods vul je gewoon een '1' in. Toch denk ik dat volgend jaar dit gewoon keurig voor ingevuld is

Tweakers.net Moddereter Forum | Vragen over moderatie op de FrontPage? Het kleine-mismoderatietopic

De aangifte begint al makkelijk. Ik heb vorig jaar zonnepanelen neer laten leggen. Moet ik dan Ja en of Nee antwoorden op de vraag "Had u een onderneming?". Ik heb mij geregistreerd als ondernemer om BTW terug te krijgen. De KOR is er volgens mij nog niet door.

[ Voor 25% gewijzigd door LordSinclair op 19-03-2022 10:28 ]

There's no need to kneel, I'm a very democratic sort of lord.

Antwoord. Je bent geen ondernemer voor de inkomstenbelasting. Vul dus gerust nee in.LordSinclair schreef op zaterdag 19 maart 2022 @ 10:27:

De aangifte begint al makkelijk. Ik heb vorig jaar zonnepanelen neer laten leggen. Moet ik dan Ja en of Nee antwoorden op de vraag "Had u een onderneming?". Ik heb mij geregistreerd als ondernemer om BTW terug te krijgen. De KOR is er volgens mij nog niet door.

Same here maar uit 2014/2015. Mijn prestatiebeurs van 2014/2015 is niet omgezet in een gift terwijl ik de WO-opleiding wel heb afgerond (met 1 jaar vertraging). Komt volgens mij doordat ik 3 jaar recht had op studiefinanciering (2011/2012, 2012/2013 en 2013/2014. In 2014/2015 had ik geen recht meer op studiefinanciering.Remond_FRL schreef op zaterdag 12 maart 2022 @ 13:38:

vraag. net de belastingaangifte 'ingevuld' van mijn partner en mijzelf.

nu komt ineens een oude studielening uit 2013/2014 naar voren in het systeem.

een lening die niet definitief is omgezet in een gift...

maar deze lening is in het verleden al eerder opgevoerd geweest, en ondertussen volledig afbetaald.

juist het stukje eerder opgevoerd te zijn geweest, baart mij zorgen.

(aantal nare ervaringen met ergens zogenaamd recht op hebben van de belastingsdienst, om vervolgens alles terug te mogen betalen.

mag ik deze, zeker omdat die vooraf is ingevuld, alsnog weer mee laten tellen? levert een makkelijke 2300 extra aftrekkosten op.

Bij mij is er automatisch 4143 ingevuld voor 2014/2015, maar als ik naar de voorwaarden kijk dan staat er dit op de site van de BD:

''Daarbij geldt een maximum van € 1.693 per studiejaar voor een mbo-opleiding en van € 2.443 per studiejaar voor een hbo- of wo-opleiding."

Vraag:

Is het maximum gelijk aan € 2.443? Of is dat aantal studiejaren x € 2.443?

In het voorbeeld van de belastingdienst berekenen ze het maximum namelijk door te kijken naar meerdere jaren, zie:

https://www.belastingdien...%2D%20of%20wo%2Dopleiding.

Thanks alvast.

Dat maximum geldt per studiejaar. Dus als je lening over meerdere studiejaren gaat, dan is dat maximum hoger dan het genoemde bedrag.osbourne1903 schreef op zaterdag 19 maart 2022 @ 13:19:

[...]

Same here maar uit 2014/2015. Mijn prestatiebeurs van 2014/2015 is niet omgezet in een gift terwijl ik de WO-opleiding wel heb afgerond (met 1 jaar vertraging). Komt volgens mij doordat ik 3 jaar recht had op studiefinanciering (2011/2012, 2012/2013 en 2013/2014. In 2014/2015 had ik geen recht meer op studiefinanciering.

Bij mij is er automatisch 4143 ingevuld voor 2014/2015, maar als ik naar de voorwaarden kijk dan staat er dit op de site van de BD:

''Daarbij geldt een maximum van € 1.693 per studiejaar voor een mbo-opleiding en van € 2.443 per studiejaar voor een hbo- of wo-opleiding."

Vraag:

Is het maximum gelijk aan € 2.443? Of is dat aantal studiejaren x € 2.443?

In het voorbeeld van de belastingdienst berekenen ze het maximum namelijk door te kijken naar meerdere jaren, zie:

https://www.belastingdien...%2D%20of%20wo%2Dopleiding.

Thanks alvast.

Thanks!Rubbergrover1 schreef op zaterdag 19 maart 2022 @ 13:26:

[...]

Dat maximum geldt per studiejaar. Dus als je lening over meerdere studiejaren gaat, dan is dat maximum hoger dan het genoemde bedrag.

Weet iemand of ik dan ook bijv. het collegeld van 2014/2015 mag aftrekken?

17.2.1 Welke studiekosten mag u meetellen?

De volgende kosten mag u meetellen:

lesgeld, cursusgeld, collegegeld, examengeld

Betaalt u instellingscollegegeld? Neem dan dit bedrag. Instellingscollegegeld is het bedrag dat door de onderwijsinstelling zelf wordt bepaald. Dit bedrag is hoger dan het wettelijke collegegeld.

Nee, voor vrijwel alles geldt, dat je alleen zaken mag aftrekken die gaan over het jaar waar je aangifte over doet. Dus studiekosten die je 7/8 jaar geleden hebt betaald, mag je nu niet meer aftrekken.

"Any sufficiently advanced technology is indistinguishable from magic."

Het kan wel zijn dat je al buitenlandse dividendbelasting hebt betaald gedurende het jaar, en dan loont het om dat op te geven. Dat is een aftrekpost voor potentiële box 3 belasting, en als je (nog) geen belasting betaalt in box 3 dan schuift deze aftrekpost door naar toekomstige jaren, net zolang tot je hem kan gebruiken.Morpheusk schreef op donderdag 17 maart 2022 @ 23:07:

[...]

Je accountnaam kan je dan als je rekening opgeven. Maar als je pas in 2021 bent begonnen hoef je DEGIRO niet op te geven, omdat het saldo op 1 januari 2021 nog 0 euro was.

osbourne1903 schreef op zaterdag 19 maart 2022 @ 14:27:

[...]

Thanks!

Weet iemand of ik dan ook bijv. het collegeld van 2014/2015 mag aftrekken?

17.2.1 Welke studiekosten mag u meetellen?

De volgende kosten mag u meetellen:

lesgeld, cursusgeld, collegegeld, examengeld

Betaalt u instellingscollegegeld? Neem dan dit bedrag. Instellingscollegegeld is het bedrag dat door de onderwijsinstelling zelf wordt bepaald. Dit bedrag is hoger dan het wettelijke collegegeld.

Ik weet niet of ik het daar mee eens ben.Herko_ter_Horst schreef op zaterdag 19 maart 2022 @ 14:46:

Nee, voor vrijwel alles geldt, dat je alleen zaken mag aftrekken die gaan over het jaar waar je aangifte over doet. Dus studiekosten die je 7/8 jaar geleden hebt betaald, mag je nu niet meer aftrekken.

De volgende kosten mag u meetellen:

- lesgeld, cursusgeld, collegegeld, examengeld: Betaalt u instellingscollegegeld? Neem dan dit bedrag. Instellingscollegegeld is het bedrag dat door de onderwijsinstelling zelf wordt bepaald. Dit bedrag is hoger dan het wettelijke collegegeld.

Had u voor 1 juli 2015 recht op studiefinanciering in de vorm van een prestatiebeurs? Als uw diplomatermijn (meestal is die 10 jaar) is verstreken, zijn 2 situaties mogelijk:

- uw prestatiebeurs over die studiejaren is definitief omgezet in een lening: In dat geval is uw prestatiebeurs definitief niet omgezet in een gift. U mag dan in dat aangiftejaar alsnog een bedrag aftrekken voor uitgaven die u in eerdere jaren niet mocht aftrekken omdat u toen een prestatiebeurs had.

Ik zou zeggen dat het collegegeld dan valt onder 'uitgaven die niet in een eerder jaar mochten worden afgetrokken vanwege een prestatiebeurs' en dat die dus nu alsnog kan worden opgevoerd.

Zie ook hier: https://www.belastingdien...cholingsuitgaven.html#top

Ik heb samen met mijn vriendin een nieuwbouwwoning gekocht, deze wordt opgeleverd eind 2022 begin 2023. De hypotheek is gepasseerd op 1 oktober 2021.

Kunnen wij voor de aangifte over 2021 nu al doorgaan als fiscaal partner ivm aanschaf gezamenlijke woning?!

Ter info, er is nog geen sprake van een samenlevingscontract.

Kunnen wij voor de aangifte over 2021 nu al doorgaan als fiscaal partner ivm aanschaf gezamenlijke woning?!

Ter info, er is nog geen sprake van een samenlevingscontract.

Is dus wel afhankelijk of de beurs (deels) is omgezet naar een lening, Dat is meestal alleen het geval wanneer je geen recht meer op presentatiebeurs (langstuderen), of als je geen opleiding hebt afgerond.Chloortablet schreef op zaterdag 19 maart 2022 @ 15:55:

[...]

[...]

Ik weet niet of ik het daar mee eens ben.

De volgende kosten mag u meetellen:

- lesgeld, cursusgeld, collegegeld, examengeld: Betaalt u instellingscollegegeld? Neem dan dit bedrag. Instellingscollegegeld is het bedrag dat door de onderwijsinstelling zelf wordt bepaald. Dit bedrag is hoger dan het wettelijke collegegeld.

Had u voor 1 juli 2015 recht op studiefinanciering in de vorm van een prestatiebeurs? Als uw diplomatermijn (meestal is die 10 jaar) is verstreken, zijn 2 situaties mogelijk:

- uw prestatiebeurs over die studiejaren is definitief omgezet in een lening: In dat geval is uw prestatiebeurs definitief niet omgezet in een gift. U mag dan in dat aangiftejaar alsnog een bedrag aftrekken voor uitgaven die u in eerdere jaren niet mocht aftrekken omdat u toen een prestatiebeurs had.

Ik zou zeggen dat het collegegeld dan valt onder 'uitgaven die niet in een eerder jaar mochten worden afgetrokken vanwege een prestatiebeurs' en dat die dus nu alsnog kan worden opgevoerd.

Zie ook hier: https://www.belastingdien...cholingsuitgaven.html#top

@PSP123 Denk het niet

https://www.belastingdien...chap/fiscaal_partnerschap

"U bent samen eigenaar van een eigen woning waarin u allebei woont". Het eerste is het geval, maar jullie wonen er nog niet.

[ Voor 15% gewijzigd door Zenix op 20-03-2022 00:24 ]

https://www.belastingdien...chap/fiscaal_partnerschapPSP123 schreef op zondag 20 maart 2022 @ 00:11:

Ik heb samen met mijn vriendin een nieuwbouwwoning gekocht, deze wordt opgeleverd eind 2022 begin 2023. De hypotheek is gepasseerd op 1 oktober 2021.

Kunnen wij voor de aangifte over 2021 nu al doorgaan als fiscaal partner ivm aanschaf gezamenlijke woning?!

Ter info, er is nog geen sprake van een samenlevingscontract.

Denk het niet want je voldoet zo te lezen niet aan de kenmerken.

@PSP123 Wat hierboven gezegd is klopt. Ondanks dat deze ‘woning in aanbouw’ voor jullie beide geldt als eigen woning in de zin van box 1, voldoen jullie (op basis van deze woning) niet aan het vereiste voor fiscaal partnerschap.

Ieder moet in de aangifte zijn eigen aandeel in de woning, schuld, rente en financieringskosten opnemen in de aangifte.

Als er sprake is van grote verschillen in inkomen, was het verstandiger geweest om meteen een samenlevingscontract te sluiten. Verdelen van de aftrekpost was dan namelijk wel mogelijk geweest.

Ieder moet in de aangifte zijn eigen aandeel in de woning, schuld, rente en financieringskosten opnemen in de aangifte.

Als er sprake is van grote verschillen in inkomen, was het verstandiger geweest om meteen een samenlevingscontract te sluiten. Verdelen van de aftrekpost was dan namelijk wel mogelijk geweest.

vw id.7 tourer pro s | evcc | holtkamper aero | fiscalist & prutser

Je kan ook prima aan een van de andere voorwaarden voldoen om fiscaal partners te zijn. En daar heb je geen samenlevingscontract voor nodig.JanHenk schreef op zondag 20 maart 2022 @ 07:58:

@PSP123 Wat hierboven gezegd is klopt. Ondanks dat deze ‘woning in aanbouw’ voor jullie beide geldt als eigen woning in de zin van box 1, voldoen jullie (op basis van deze woning) niet aan het vereiste voor fiscaal partnerschap.

Ieder moet in de aangifte zijn eigen aandeel in de woning, schuld, rente en financieringskosten opnemen in de aangifte.

Als er sprake is van grote verschillen in inkomen, was het verstandiger geweest om meteen een samenlevingscontract te sluiten. Verdelen van de aftrekpost was dan namelijk wel mogelijk geweest.

Registreer je beiden als partner bij het pensioenfonds en dan ben je ook fiscaal partners geworden. Dat is de makkelijkste manier.

Vroeger kon dat alleen met een samenlevingscontract, maar dat is tegenwoordig niet meer. Nu is het simpelweg als je x aantal maanden samenwoont (of zoiets). Voorwaarde hangt af per pensioenaanbieder.

https://www.belastingdien...chap/fiscaal_partnerschapU bent bij een pensioenfonds aangemeld als pensioenpartners.

[ Voor 7% gewijzigd door t14wo op 20-03-2022 09:30 ]

Even terzijde, is er een reden waarom jullie geen samenlevingscontract hebben? Lijkt mij namelijk sowieso wel handig als je samen een huis koopt. En als je dan toch al naar de notaris moet...PSP123 schreef op zondag 20 maart 2022 @ 00:11:

Ik heb samen met mijn vriendin een nieuwbouwwoning gekocht, deze wordt opgeleverd eind 2022 begin 2023. De hypotheek is gepasseerd op 1 oktober 2021.

Kunnen wij voor de aangifte over 2021 nu al doorgaan als fiscaal partner ivm aanschaf gezamenlijke woning?!

Ter info, er is nog geen sprake van een samenlevingscontract.

https://www.abp.nl/uw-situatie-verandert/trouwen-samenwonen/t14wo schreef op zondag 20 maart 2022 @ 09:28:

[...]

Je kan ook prima aan een van de andere voorwaarden voldoen om fiscaal partners te zijn. En daar heb je geen samenlevingscontract voor nodig.

Registreer je beiden als partner bij het pensioenfonds en dan ben je ook fiscaal partners geworden. Dat is de makkelijkste manier.

Vroeger kon dat alleen met een samenlevingscontract, maar dat is tegenwoordig niet meer. Nu is het simpelweg als je x aantal maanden samenwoont (of zoiets). Voorwaarde hangt af per pensioenaanbieder.

ABP verlangt nog steeds een samenlevingscontract en daarbij is x maanden samenwonen dus zo te lezen niet genoeg.

Voor pensioenfonds Zorg en Welzijn is een samenlevingscontract of geregistreerd partnerschap bijvoorbeeld ook een eis.

Wat is precies je bron voor de bewering dat je je gewoon met x maanden samenwonen bij elkaar succesvol kan aanmelden als partner bij een pensioenfonds? Misschien dat er een enkele uitvoerder is, maar deze twee grote fondsen dus sowieso niet.

Los daarvan is het kopen van een huis voor mijn vrouw en ik een reden geweest om even snel op een maandagochtend een geregistreerd partnerschap aan te gaan. Want de ellende dat juridisch volgt als één van de twee komt te overlijden is groot...

[ Voor 13% gewijzigd door President op 20-03-2022 10:01 ]

Bron voor mij: Nationale Nederlanden, ASR en BeFrank. Ik kon daar allemaal zonder problemen mijn vriendin opgeven als partner.President schreef op zondag 20 maart 2022 @ 09:56:

[...]

https://www.abp.nl/uw-situatie-verandert/trouwen-samenwonen/

ABP verlangt nog steeds een samenlevingscontract en daarbij is x maanden samenwonen dus zo te lezen niet genoeg.

Voor pensioenfonds Zorg en Welzijn is een samenlevingscontract of geregistreerd partnerschap bijvoorbeeld ook een eis.

Wat is precies je bron voor de bewering dat je je gewoon met x maanden samenwonen bij elkaar succesvol kan aanmelden als partner bij een pensioenfonds? Misschien dat er een enkele uitvoerder is, maar deze twee grote fondsen dus sowieso niet.

Los daarvan is het kopen van een huis voor mijn vrouw en ik een reden geweest om even snel op een maandagochtend een geregistreerd partnerschap aan te gaan. Want de ellende dat juridisch volgt als één van de twee komt te overlijden is groot...

Niet iedereen (zeker IT) zit bij een van de grote vanwege CAO.

Naargeestig weer, dus maar even aangifte doen... Helaas dacht half Nederland er het zelfde over en is de site nu niet bereikbaar! Ik was bijna klaar, dus hoop dat alles opgeslagen is..

Blijft mij wel irriteren dat de belastingdienst brieven/ voorlopige aanslagen stuurt als ze denken dat er wat te halen is, maar niet als de burger wat terug krijgt. Ook stelselmatig vergeten van wederkerende aftrekposten vind ik gek, ik vul ze elk jaar gewoon weer handmatig in..

Maargoed, al met al is het redelijk geregeld, laten we hopen dat de site snel weer online is!

Blijft mij wel irriteren dat de belastingdienst brieven/ voorlopige aanslagen stuurt als ze denken dat er wat te halen is, maar niet als de burger wat terug krijgt. Ook stelselmatig vergeten van wederkerende aftrekposten vind ik gek, ik vul ze elk jaar gewoon weer handmatig in..

Maargoed, al met al is het redelijk geregeld, laten we hopen dat de site snel weer online is!

Fijn, die belastingdienst. Ik was ook bezig en ben erg benieuwd wat er opgeslagen is. Je bent nu verplicht om alles wat opgeslagen is na te lopen op juistheid

*edit*

Frustratie weer geuit, maar hier heeft niemand wat aan :-)

Frustratie weer geuit, maar hier heeft niemand wat aan :-)

[ Voor 115% gewijzigd door kid1988 op 20-03-2022 13:47 ]

kid1988 wijzigde deze reactie 26-11-1998 04:19 (101%)

Let op:

Svp geen posts over "wanneer krijg ik m'n belastinggeld terug?" of "ik heb m'n belastinggeld terug gehad". Voor vragen hierover: https://www.belastingdien...tent/wanneer-hoor-ik-iets

Svp geen posts over "wanneer krijg ik m'n belastinggeld terug?" of "ik heb m'n belastinggeld terug gehad". Voor vragen hierover: https://www.belastingdien...tent/wanneer-hoor-ik-iets

:strip_icc():strip_exif()/u/568606/crop5dd67529ec711_cropped.jpeg?f=community)

:strip_exif()/u/337093/crop587271359a8e7.gif?f=community)

:strip_icc():strip_exif()/u/692382/crop5cd159e8ae515_cropped.jpeg?f=community)

/u/275760/crop5da9b701a185c_cropped.png?f=community)

:strip_icc():strip_exif()/u/226041/crop5e70b25e82a04_cropped.jpeg?f=community)

:strip_icc():strip_exif()/u/35296/crop58ee1af0aa1db.jpeg?f=community)

:strip_icc():strip_exif()/u/1059931/crop5b394086c74d4_cropped.jpeg?f=community)

:strip_icc():strip_exif()/u/785433/crop650086fbbb563_cropped.jpg?f=community)

/u/405466/crop63a610bcef608_cropped.png?f=community)

:strip_exif()/u/175236/crop6501c29091591_cropped.gif?f=community)

:strip_icc():strip_exif()/u/2646/shine.jpg?f=community)

:strip_icc():strip_exif()/u/128683/drop.jpg?f=community)

/u/107447/crop5b90d228acf2c_cropped.png?f=community)

:strip_icc():strip_exif()/u/331047/LogoFox.jpg?f=community)

:strip_icc():strip_exif()/u/626559/crop59916d9743d5c_cropped.jpeg?f=community)

:strip_icc():strip_exif()/u/1740/shark.jpg?f=community)

:strip_exif()/u/108168/koebjieste21.gif?f=community)

:strip_icc():strip_exif()/u/658580/crop58cedbd7edb9a_cropped.jpeg?f=community)

:strip_icc():strip_exif()/u/422540/crop6079ff889266f_cropped.jpg?f=community)

:strip_icc():strip_exif()/u/474290/crop5612d647692a7.jpeg?f=community)

/u/125288/crop588f32af4f776_cropped.png?f=community)