Ik denk dat Q1 nog wel eens te dichtbij kan zijn. Het woord 'dalen' is bijna afwezig op de beursvloer, zie ook vandaag. Een jobs nummer van '50.000' en geen reactie van de Europese koersen. Dat wordt gewoon weer minibodemen en richting de 490, tenzij WS echt een veer gaat laten vanavond

De minibodem lijkt nu weer op 484 te zijn gelegd en te zijn verlaten tot boven de 486. Het kan niet op....

Het wordt mij even wat te tricky, dus geen posities op dit moment.

Het wordt mij even wat te tricky, dus geen posities op dit moment.

Opties kosten wel geld, stock gratis. Interface ziet er erg beperkt uit.

Ik wacht op ervaringen van andere, ben erg tevreden bij IB.

Overigens is daytraden (max 10 per dag en 40 per week) wel gratis.

Ik mis ook info of er realtime quotes beschikbaar zijn. Iemand interesse om deze in het overzicht te verwerken?

Tjss.. normaal vertellen mensen hier over winst, maar ik was vorige week stom bezig.

Had Calls op NVDA en AMD staan, zonder conditionele order. Ik zat een halve week in duitsland en geen tijd om mijn investeringen te checken. Toen ik terug kwam zo'n 4000$ in de -. Waren paar slechte dagen op Nasdaq geweest, dus ik dacht ik kijk het een dag af, maar de dag erop 5300$ in de min. Dus toen mijn verlies gepakt, en ja daar baal je dan wel een beetje van.

Maar wat nog erger is de dag erna, dat de geruchten de kop opstaken dat Intel interesse had in NVDA, en die +9% gingen Toen voelde ik mij pas helemaal ziek, zo'n 3000$ weggegooid.

Toen voelde ik mij pas helemaal ziek, zo'n 3000$ weggegooid.

Nou ja, een gewaarschuwd man (of vrouw) telt voor twee, en ik zie dit als leergeld. Vrijdag toch weer calls op NVDA genomen, en die staan nu al weer zo'n 2400$ in de plus. Dus valt uiteindelijk wel mee, en nu hou ik een conditionele order erop

Ik wacht op ervaringen van andere, ben erg tevreden bij IB.

Overigens is daytraden (max 10 per dag en 40 per week) wel gratis.

Ik mis ook info of er realtime quotes beschikbaar zijn. Iemand interesse om deze in het overzicht te verwerken?

Tjss.. normaal vertellen mensen hier over winst, maar ik was vorige week stom bezig.

Had Calls op NVDA en AMD staan, zonder conditionele order. Ik zat een halve week in duitsland en geen tijd om mijn investeringen te checken. Toen ik terug kwam zo'n 4000$ in de -. Waren paar slechte dagen op Nasdaq geweest, dus ik dacht ik kijk het een dag af, maar de dag erop 5300$ in de min. Dus toen mijn verlies gepakt, en ja daar baal je dan wel een beetje van.

Maar wat nog erger is de dag erna, dat de geruchten de kop opstaken dat Intel interesse had in NVDA, en die +9% gingen

Nou ja, een gewaarschuwd man (of vrouw) telt voor twee, en ik zie dit als leergeld. Vrijdag toch weer calls op NVDA genomen, en die staan nu al weer zo'n 2400$ in de plus. Dus valt uiteindelijk wel mee, en nu hou ik een conditionele order erop

@ The Source:

Jij bent behoorlijk heftig bezig als ik lees wat jou P&L is in een paar dagen. Maar NVDA beweegt dan wel erg heftig soms (en AMD vandaag ook weer). Ik neem aan dat je nog steeds long aandelen NVDA zit?

Wat betreft dat Zecco.com:

Ik ben met je eens dat het er allemaal (nog?) erg amateuristisch uitziet en dat IB uiteraard de beste broker is die er is. Alleen in 1 geval is Zecco (als ze waarmaken wat ze beloven) wel beter dan IB en dat is voor de "positie handelaar" met een klein account die uitsluitend in aandelen handelt. Voor delen Zecco t.o.v. IB:

- geen fee (nauwelijks een argument want IB is spotgoedkoop);

- geen maandelijkse inactivity fee;

- er wordt in ieder geval een beetje rente betaald over een long cash positie onder de 8000 euro;

- de account minimums zijn lager.

Het zijn allemaal geen immense voordelen maar als ik niet bij IB zat zou ik hier zeker een account openen.

Jij bent behoorlijk heftig bezig als ik lees wat jou P&L is in een paar dagen. Maar NVDA beweegt dan wel erg heftig soms (en AMD vandaag ook weer). Ik neem aan dat je nog steeds long aandelen NVDA zit?

Wat betreft dat Zecco.com:

Ik ben met je eens dat het er allemaal (nog?) erg amateuristisch uitziet en dat IB uiteraard de beste broker is die er is. Alleen in 1 geval is Zecco (als ze waarmaken wat ze beloven) wel beter dan IB en dat is voor de "positie handelaar" met een klein account die uitsluitend in aandelen handelt. Voor delen Zecco t.o.v. IB:

- geen fee (nauwelijks een argument want IB is spotgoedkoop);

- geen maandelijkse inactivity fee;

- er wordt in ieder geval een beetje rente betaald over een long cash positie onder de 8000 euro;

- de account minimums zijn lager.

Het zijn allemaal geen immense voordelen maar als ik niet bij IB zat zou ik hier zeker een account openen.

Verwijderd

euhm, Grizzlybeer, nu heb je mij net verteld dat je bij TB een account hebt toen ik vroeg de welke ik moest kiezen. En nu zeg je dat je bij IB zit

Again, is het zo veel moeilijker werken met IB dan met TB?Het zijn allemaal geen immense voordelen maar als ik niet bij IB zat zou ik hier zeker een account openen.

Sorry voor de onduidelijkheid. Ik zit i.d.d. bij TB, maar dit is in de praktijk exact hetzelfde als IB, alleen de fees zijn hoger. Ik bedoelde dus eigenlijk te zeggen: "als ik niet het IB systeem kon gebruiken".

Valt wel mee, NVDA daar zat ik met zo'n 5000$ met een call optie in. Het aandeel steeg gisteren iets van 6%, en de call optie 43%, dus dan zit je snel aan zo'n 2300$ ofzo. Daarnaast heb ik ook nog call opties in MCD (Mc Donalds) die het ook goed doet. De call NVDA is er vandaag verkocht door een conditionele order (dit keer welVerwijderd schreef op dinsdag 10 oktober 2006 @ 00:28:

@ The Source:

Jij bent behoorlijk heftig bezig als ik lees wat jou P&L is in een paar dagen. Maar NVDA beweegt dan wel erg heftig soms (en AMD vandaag ook weer). Ik neem aan dat je nog steeds long aandelen NVDA zit?

Mijn vraag, een conditionele order cancellen, of wijzigen kost dat geld bij IB? Ik kan dit nergens vinden, en aangezien het geen order is die doorgegeven is aan de beurs, lijkt mij dit ook niet. Ik hou een paar keer per dag het aandeel bij, en als het hard stijgt, pas ik mijn conditionele order naar boven bij, zeg maar een soort trailing order. Waarom niet een trailing order gebruiken?? Hier heb ik negatieve ervaringen mee, als bv heel de Nasdaq het goed doet, maar een aandeel zakt interday beneden jou opgegeven marge, dan wordt het verkocht. Terwijl het aandeel tegen sluiting toch een enorme stijging weet te behalen, dus dan baal je wel.

Vandaag heb ik nog een turbo long in MSFT gekocht. Het aandeel zit de laatste tijd goed in de ligt, en met Vista voor de deur, en de nieuwe kopieerbeveiling denk ik dat de omzet het komende half jaar explosief zal groeien. Zelfs de meest grote freaks die ik ken met illegale versies van XP zie ik nu met dat WGA gebeuren al officiele licenties aanschaffen. Dus met Vista kan ik me enkel voorstellen dat dit groter zal zijn. Dit is overigens mijn 2de turbo ooit die ik aanschaf, ik heb een tijd geleden een turbo in APPL aangeschaft om te 'oefenen' met het turbo principe, die staat nu 30% in de plus.

Dan zit ik nog hard te twijflen over AMD. Deze maand komen zij met Q3 resultaten, maar wat hiervan te denken. Omdat ze Dell leveren hebben ze veel shortages. Oem deals en conroe zetten de AMD marge onder druk, maar qua aantallen gok ik dat ze weer een nieuw record hebben gedraaid. Echter gaat het om de $$$. Het aandeel staat nu erg laag, ergens tussen 23 en 24$. Technologisch lopen ze minimaal een half jaar achter op Intel. Dus erg moeilijk om te oordelen wat het aandeel zal doen na bekendmaking van de Q3 cijfers.

Overigen komen volgende week veel IT bedrijven met Q3 resultaten, INTC, APPL, AMD, CHRT, BRCM, SNDK, etc.

Gaat het om conditionele orders bij aandelen of bij opties?The Source schreef op woensdag 11 oktober 2006 @ 00:17:

Mijn vraag, een conditionele order cancellen, of wijzigen kost dat geld bij IB? Ik kan dit nergens vinden, en aangezien het geen order is die doorgegeven is aan de beurs, lijkt mij dit ook niet. Ik hou een paar keer per dag het aandeel bij, en als het hard stijgt, pas ik mijn conditionele order naar boven bij, zeg maar een soort trailing order.

Maar ik denk i.d.d. dat in beide gevallen hiervoor geen cancel fee voor geheven wordt omdat er inderdaad niets naar de exchange doorgestuurd wordt.

Maar dit weet je toch de volgende dag al, als je je Daily Account Statement krijgt? Daar zouden eventuele fees in moeten staan. Als je deze statements niet krijgt kan je dit aanzetten onder Account Management.

Ik vond de zaken die naar buiten kwamen van Intel t.t.v. het IDF erg sterk. Zoals bijvoorbeeld de overgang naar 45 nm, eindelijk weer een duidelijke visie voor de komende jaren en de afslanking. Ik zit al een tijdje flink long Intel, maar ik had gehoopt dat ze wat harder zouden stijgen zodat ik ze voor de cijfers weg kon doen want ik denk dat de cijfers nog niet echt goed zullen zijn. Ik zie namelijk niet in waarop ze het afgelopen kwartaal nou zo veel marge gemaakt hebben t.o.v. de eerdere (slechte) kwartalen. Wat wel kan is dat Wall Street immuun geworden is voor slechte kwartaalcijfers Intel (m.a.w. dat dat al in de koers verwerkt zit). We zullen zien.Dan zit ik nog hard te twijflen over AMD. Deze maand komen zij met Q3 resultaten, maar wat hiervan te denken. Omdat ze Dell leveren hebben ze veel shortages. Oem deals en conroe zetten de AMD marge onder druk, maar qua aantallen gok ik dat ze weer een nieuw record hebben gedraaid. Echter gaat het om de $$$. Het aandeel staat nu erg laag, ergens tussen 23 en 24$. Technologisch lopen ze minimaal een half jaar achter op Intel. Dus erg moeilijk om te oordelen wat het aandeel zal doen na bekendmaking van de Q3 cijfers.

Ik ben ook wel long AMD maar daar heb ik ook calls op geschreven (hoge IV!)omdat AMD een stuk logger is geworden en ik niet denk dat ze zomaar even weer naar $40 zullen knallen.

[ Voor 43% gewijzigd door Verwijderd op 11-10-2006 01:19 ]

De bouwbedrijven hebben het ook lekker gedaan vandaag. Ik zit in Ballast Nedam en dan is een aandeel dat imho nogal ondergewaardeerd is (kw van ongeveer 9). Nu de overheid opdracht heeft gegeven/gaat geven voor infrastructuur-projecten van ongeveer 4 miljard euro is dat natuurlijk goed nieuws. Kan dus een interessant aandeel zijn.

Ik ben nu erg aan het twijfelen over wat te doen. Ongeveer 3/5e van mijn belegbaar vermogen is nu nog liquide in afwachting van een gunstig instapmoment. In de tussentijd is de beurs echter alleen maar opgelopen. Nu maakt dat op zich niet zo heel veel uit, liquiditeiten bieden op zich ook wel een redelijk rendement door de opgelopen rentestand maar het is toch ook wel verleidelijk om nog even wat in te stappen zolang het sentiment nog goed is. Dat het ergens een keer fout moet gaan is wel duidelijk, maar de beurzen lijken slechte indicatoren niet te willen zien. Het moet raar lopen wil de AEX niet binnen een week of twee de 500 punten aantikken.

Ik ben nu erg aan het twijfelen over wat te doen. Ongeveer 3/5e van mijn belegbaar vermogen is nu nog liquide in afwachting van een gunstig instapmoment. In de tussentijd is de beurs echter alleen maar opgelopen. Nu maakt dat op zich niet zo heel veel uit, liquiditeiten bieden op zich ook wel een redelijk rendement door de opgelopen rentestand maar het is toch ook wel verleidelijk om nog even wat in te stappen zolang het sentiment nog goed is. Dat het ergens een keer fout moet gaan is wel duidelijk, maar de beurzen lijken slechte indicatoren niet te willen zien. Het moet raar lopen wil de AEX niet binnen een week of twee de 500 punten aantikken.

Wat zijn een beetje (op dit moment) betrouwbare fondsen met inleggarantie voor een inleg van ongeveer €5000 met een looptijd van ongeveer een jaar? Die spaarrekening bevalt me toch niet zo eigenlijk.

[ Voor 5% gewijzigd door GG85 op 12-10-2006 22:43 ]

Verwijderd

ok, het is eindelijk zo ver! Ik heb vandaag alle documenten van Today's aangekregen! Ik kijk er echt naar uit om wat actiever te gaan beleggen op de beurs! ?Nu nog een mooie portefeuille aanleggen (verdelen over aandelen, obligaties en geografisch) en dan zijn we vertrokken! (oeeeeee I can't wait  )

)

Het was vandaag een slachting op de Nasdaq, gelukking was iedereen over de cijfers van Intel te praten, dus meestal zal morgen wel goed gemaakt worden. Intel had een omzet daling, maar wel winst. Dat wil dus zeggen dat ze veel stock P4/Celeron gedumpt hebben en de ASP is ook omlaag gegaan. Voor Intel niet zo'n probleem, maar ik heb het vermoeden dat dit hetzelfde zal zijn voor AMD, en aangezien AMD in het verleden nog niet veel winst heeft gemaakt (nog maar een paar kwartaal uit hun hele bestaan) denk ik dat AMD wel eens zal zakken, dus misschien short gaan, maar tja altijd een risico he. Ik merk al wel dat het niet slim is om tegelijk AMD en Intel in je portefuile te hebben, ze hebben erg veel invloed op elkaar, dus Intel trekt AMD ook hard omlaag vandaag.

Leuk die FAQ, best zware kost als je niet in het wereldje zit

Ik heb me dus eens aangemeld voor dat spelletje, eens kijken of het zin gaat hebben echt geld erin te steken

Maar wat ik dus mis is waar je nou eigenlijk naar kijkt?

Koop je aandelen van de stijgers van vandaag? Verkoop je die als je ziet dat het morgen minder gaat?

Of kijk je naar de trage lange termijn stijgers die elke dag nipt winst pakken of zelfs gelijk blijven?

Ik heb me dus eens aangemeld voor dat spelletje, eens kijken of het zin gaat hebben echt geld erin te steken

Maar wat ik dus mis is waar je nou eigenlijk naar kijkt?

Koop je aandelen van de stijgers van vandaag? Verkoop je die als je ziet dat het morgen minder gaat?

Of kijk je naar de trage lange termijn stijgers die elke dag nipt winst pakken of zelfs gelijk blijven?

De strategie die je volgt is voor iedereen anders. Sommige gaan voor lange termijn beleggingen met aandelen of fondsen waar ze niet naar omkijken. Sommige zijn er elke dag of de hele dag mee bezig dan lijkt het meer op trading. Afhankelijk van hoeveel tijd en risico je wilt lopen en ik denk ook wel hoeveel geld je erin wilt steken (bij een klein bedrag kunnen de transatiekosten zwaar wegen) kun je aandelen kopen. Er is eigenlijk een stelregel, pak je winst op tijd, maximaliseer die, en pak je verlies zo snel en zo klein mogelijk.SH4D3H schreef op woensdag 18 oktober 2006 @ 23:04:

Leuk die FAQ, best zware kost als je niet in het wereldje zit

Ik heb me dus eens aangemeld voor dat spelletje, eens kijken of het zin gaat hebben echt geld erin te steken

Maar wat ik dus mis is waar je nou eigenlijk naar kijkt?

Koop je aandelen van de stijgers van vandaag? Verkoop je die als je ziet dat het morgen minder gaat?

Of kijk je naar de trage lange termijn stijgers die elke dag nipt winst pakken of zelfs gelijk blijven?

Net de SP nog even op 2 punten verbeterd:

- info over futures toegevoegd;

- plaatjes door t.net laten hosten i.p.v. imageshack.

Tenslotte staat er een interessante link op de FP:

nieuws: IBM: algoritmes maken 90% aandelenhandelaren overbodig

- info over futures toegevoegd;

- plaatjes door t.net laten hosten i.p.v. imageshack.

Hoezo zou je dat niet kunnen? Volgens mij kan het namelijk wel. In ieder geval wel bij Today's (en ik neem dus aan ook bij IB).Shoppie schreef op vrijdag 25 augustus 2006 @ 12:35:

Ik heb gisteren mijn Altria positie bij Binck verkocht en ga dit geld naar IB overschrijven. Hopen dat de koers niet teveel oploopt intussen.. Jammer dat je je hele portefulle niet kan overzetten van Binck naar IB met een euro account, maar de transactiekosten en het bewaarloon zijn bij IB veel gunstiger.

Tenslotte staat er een interessante link op de FP:

nieuws: IBM: algoritmes maken 90% aandelenhandelaren overbodig

[ Voor 12% gewijzigd door Verwijderd op 19-10-2006 01:39 ]

Ik heb zelf nog nooit belegd en heb er dus totaal geen ervaring mee. Ik kwam pas Samen Beleggen en Laten Beleggen tegen van de Postbank. Is dit misschien iets voor mij om ermee te beginnen?

De link werkt niet...

Ik zie niet in waarom je bij de Postbank zou gaan om te leren beleggen. Ik zou er gewoon wat over gaan lezen (bijv. dit topic ) en dan beginnen bij Alex of Binck.

) en dan beginnen bij Alex of Binck.

Ik zie niet in waarom je bij de Postbank zou gaan om te leren beleggen. Ik zou er gewoon wat over gaan lezen (bijv. dit topic

http://www.postbank.nl/ing/pp/page/smart/home/0,8415,1859_549055523,00.html?linktype=int

Is waarschijnlijk te lang om te linken. Ik heb zowiezo al een rekening bij de Postbank. En die Samen Beleggen leek me me interessant, omdat je maandelijks professioneel advies krijgt (volgens de site). Iemand misschien hier ervaring mee?

Is waarschijnlijk te lang om te linken. Ik heb zowiezo al een rekening bij de Postbank. En die Samen Beleggen leek me me interessant, omdat je maandelijks professioneel advies krijgt (volgens de site). Iemand misschien hier ervaring mee?

Weet er iemand nog een link voor gratis realtime koersen van NYSE en NASDAQ? vroeger gebruikte ik altijd: http://data.inetats.com/ds/dev/index.jsp Maar deze is helaas niet meer gratis

thanks

ik was al bang dat het niet meer mogelijk was.

ik was al bang dat het niet meer mogelijk was.

Wat hebben jullie bij IB neergezet bij de volgende zaken:

net worth, liquid net worth and annual income

net worth, liquid net worth and annual income

Ik begrijp je vraag niet helemaal. Bedoel je dat je niet snapt wat ze bedoelen of wil je iets fingeren?

In het laatste geval kan je

50000

25000

50000

neerzetten. Maar ik zou gewoon de waarheid invullen.

In het laatste geval kan je

50000

25000

50000

neerzetten. Maar ik zou gewoon de waarheid invullen.

Ik bedoelde dat laatste inderdaad. Ik wil niet al mijn persoonlijke informatie aan hun doorgeven, dus vandaar dat ik maar wat standaard getallen invul. Bedankt!

Blijkt toch niet gratis meer te zijn

zijn er nog andere websites met vergelijkbare info?NYSE Arca Web Book - Fee Based Offering Begins November 1st, 2006

Beginning Wednesday November 1st, 2006 the Arca Web Book will become a fee based offering. The Web Book will be available to Non-Professional customers* for a fee of $10 per month, allowing investors to view NYSE Arca and ArcaEdge books only. Since you are already registered for the Arca WebBook, you will not have to register again, but will need to complete the payment form for continued access to Web Book. Subscription processing will be available through a secure credit card payment process, available on the Web Book login page.

Tsja, jij vroeg op dat moment welke sites gratis waren.........pacificocean schreef op dinsdag 31 oktober 2006 @ 17:17:

Blijkt toch niet gratis meer te zijn

zijn er nog andere websites met vergelijkbare info?

Ik heb tot vandaag archipelago gebruikt, maar tijden veranderen (kan ik ook niet helpen).

Om je toch tevreden te stellen:

http://www.stockmaven.com/directedge.htm

Het is ook geen verwijt naar jou. Ik baalde alleen omdat de side na 2 dagen reeds niet meer gratis is. Maar alweer bedankt. Op welke wijze zoek je naar deze sides. Ik kan ze nooit vinden.Verwijderd schreef op dinsdag 31 oktober 2006 @ 23:21:

[...]

Tsja, jij vroeg op dat moment welke sites gratis waren.........

Ik heb tot vandaag archipelago gebruikt, maar tijden veranderen (kan ik ook niet helpen).

Om je toch tevreden te stellen:

http://www.stockmaven.com/directedge.htm

Het gaat niet zozeer om sites; de genoemde sites zijn autonome beurzen.

Island en Archipelago zijn onlangs helaas overgenomen door resp. NASDAQ en NYSE.

Direct Edge (EDGE) is (nog) onafhankelijk............................

=========================================================

Edit: voor de volledigheid een lijst van alle US beurzen:

=========================================================

American Stock Exchange (AMEX)

Arca (NYSE) Stocks (OTC Bulletin Board, National Market)

ArcaEdge Stocks (OTCBB)

Bloomberg Tradebook (BTRADE) Stocks

Boston Options Exchange (BOX) Options (Equity)

Brut (BRUT) Stocks

CBOE Futures Exchange (CFE) Futures (Volatility Index)

CBOT (ECBOT) Futures (Metals, Fixed Income, Equity Index)

CBOT (Floor-Based) Futures

Chicago Board Options Exchange (CBOE) Options (Equity Index, Equity)

CME (Electronic-Globex) Futures (Fixed Income, Equity Index, Energy, Currency, Agriculture)

CME (Floor-Based) Futures (Currency, Agriculture, Fixed Index, Equity)

Direct Edge Stocks

Eurex US Futures Options (Fixed Income)

IB VWAP Dealing Network (VWAP) Stocks (VWAPs)

INET (Island) Stocks

ISE Stocks

Knight Securities Stocks (OTCBB)

NASDAQ Stocks

New York Mercantile Exchange (NYMEX) Futures (Energy)

New York Stock Exchange (NYSE) Indices

NYSE Automated Bond System Bonds

OneChicago (ONE) Futures (Narrow Based Indices, Single Stock)

Pacific Exchange (PSE) Options (Equity Index, Equity)

Philadelphia Stock Exchange (PHLX) Indices

Timber Hill Auto-Ex Bonds Bonds

Timber Hill Auto-Ex Stocks Stocks

Island en Archipelago zijn onlangs helaas overgenomen door resp. NASDAQ en NYSE.

Direct Edge (EDGE) is (nog) onafhankelijk............................

=========================================================

Edit: voor de volledigheid een lijst van alle US beurzen:

=========================================================

American Stock Exchange (AMEX)

Arca (NYSE) Stocks (OTC Bulletin Board, National Market)

ArcaEdge Stocks (OTCBB)

Bloomberg Tradebook (BTRADE) Stocks

Boston Options Exchange (BOX) Options (Equity)

Brut (BRUT) Stocks

CBOE Futures Exchange (CFE) Futures (Volatility Index)

CBOT (ECBOT) Futures (Metals, Fixed Income, Equity Index)

CBOT (Floor-Based) Futures

Chicago Board Options Exchange (CBOE) Options (Equity Index, Equity)

CME (Electronic-Globex) Futures (Fixed Income, Equity Index, Energy, Currency, Agriculture)

CME (Floor-Based) Futures (Currency, Agriculture, Fixed Index, Equity)

Direct Edge Stocks

Eurex US Futures Options (Fixed Income)

IB VWAP Dealing Network (VWAP) Stocks (VWAPs)

INET (Island) Stocks

ISE Stocks

Knight Securities Stocks (OTCBB)

NASDAQ Stocks

New York Mercantile Exchange (NYMEX) Futures (Energy)

New York Stock Exchange (NYSE) Indices

NYSE Automated Bond System Bonds

OneChicago (ONE) Futures (Narrow Based Indices, Single Stock)

Pacific Exchange (PSE) Options (Equity Index, Equity)

Philadelphia Stock Exchange (PHLX) Indices

Timber Hill Auto-Ex Bonds Bonds

Timber Hill Auto-Ex Stocks Stocks

[ Voor 78% gewijzigd door Verwijderd op 01-11-2006 00:40 ]

http://biz.yahoo.com/ap/061109/earns_nvidia.html?.v=1

Ik zat er al een tijdje over te denken om de spread AMD - NVDA long te gaan, maar met deze goede cijfers doe ik dat dus toch maar niet......

Erg goede cijfers voor NVDA. Koers ook gestegen tot $36, marktcap inmiddels bijna $13 miljard. Dit is dus meer dan de marktcap van AMD, en ongeveer evenveel als je ATi erbij optelt.SANTA CLARA, Calif. (AP) -- Graphics chip maker Nvidia Corp. said Thursday its fiscal third-quarter profit rose 23 percent as revenue soared and the company gained market share in each of its core businesses.

ADVERTISEMENT

For the quarter ended Oct. 29, the company earned $106.5 million, or 27 cents per share, up from $86.8 million, or 22 cents per share, during the same period a year ago. Excluding stock options costs, the company earned $149.2 million, or 39 cents per share, in the latest period.

Revenue jumped 19 percent to $820.6 million from last year's $583.4 million.

Analysts, on average, were expecting earnings of 35 cents per share on sales of $753.6 million, according to a poll by Thomson Financial. The estimates exclude stock options costs.

In September, Nvidia concluded it used incorrect dates to determine strike prices for stock options granted employees. The company said Thursday its audit committee has completed its review of stock option grants, and is now working to finalize the financial impact of using incorrect measurement dates.

Nvidia said earlier this month it expects to record charges of less than $150 million and restate financial results from 2004 through the first quarter of 2007 to correct errors in accounting for stock options.

Shares rose $1.27, or 3.6 percent, to $36.56 in after-hours trading, having closed up 69 cents, or 2 percent, at $35.29 on the Nasdaq. Earlier today, shares hit a new 52-week high of $36.20.

Ik zat er al een tijdje over te denken om de spread AMD - NVDA long te gaan, maar met deze goede cijfers doe ik dat dus toch maar niet......

Een kleine update van mijn kant. Ditmaal post ik de NASI.

De NASI is een afkorting van de Nasdaq Summation Index. Ik heb geen idee hoe deze Index wordt berekend of samengesteld, maar feitelijk kan je er wel veel aan hebben.

In de grafiek zijn een aantal dingen zichtbaar:

• NASI

• daarachter als lijn, de AEX

• onderaan, MACD

• helemaal onder, Full Stochastics

De twee onderste grafieken zijn indicatoren, en de NASI is dat in principe ook. Alleen de AEX is echt een beurskoers, en daar zullen de meeste hier wel mee te maken hebben als Nederlandse beleggers.

Als je je al wat langer bezig houdt met beleggen, zal je vast in de gaten hebben dat koersen vaak in golven bewegen. Dat zijn grotere golven die weer kleinere golven kennen, en weer kleiner, en bij elkaar gevoegd levert dat een ratjetoe van golven op waarop je probeert te handelen. Een golf kan opwaarts zijn, maar ook neerwaarts. In dit geval kijk ik naar de golfbeweging op langere termijn.

Een golfbeweging op langere termijn volgen is een prettige aangelegenheid. Je kijkt namelijk meer naar grafieken op langere termijn dan korte, en daar gebeurt gewoon minder. Het beeld is een stuk rustiger dan op de minuut handelen. Het vergt ook niet zoveel tijd, want eens in de zoveel weken de grafieken bijhouden is voldoende.

Er zijn een aantal indicatoren die bij uitstek geschikt zijn om deze langere termijn golven uit het huidige koersbeeld te liften. De NASI is er een van. Je kan zien dat vanuit 2003 de jaren 2004 in de NASI nog vrij heftig op en neer gaat, maar dat vanaf het begin van de grote bull markt vanaf augustus 2004 de NASI vrij regelmatige golfbewegingen laat zien. Let eens goed op de AEX die achter de NASI staat (de lijn) en zie hoe de bodems van de NASI samenvallen met bodems in de AEX koers. Bij toppen werkt het iets anders. De NASI zal al aan het vallen zijn voordat de AEX de hoogste top neerzet. Dat geeft ons een paar nuttige hulpmiddelen.

• Als de NASI vanaf een top neer gaat vallen, wordt het oppassen met longs op de langere termijn (2-4 maanden). Verzwakking van de NASI is zichtbaar door crosses in MACD, daarna met de 0-lijn van de MACD, het wegzakken van de Stochastics naar beneden maar ook een cross in de EMA5 met de SMA20 (blauwe en rode lijn in de hoofdgrafiek). Zodra dit zich voordoet, is het aannemelijk dat een correctie zich voor gaat doen.

• Als de NASI een bodem lijkt te vormen, kan dat een instapmoment voor long posities betekenen.

Thans lijken we net een top in de NASI te hebben gezet. Er zijn echter nog geen tekenen zoals boven genoemd die het sluiten van longs rechtvaardigen. De rally lijkt echter wel op zijn einde te gaan lopen. Dat moet je zien in termijn van 2 maanden of meer, het is geen exacte wetenschap.

Echter, met deze techniek kan je het rendement van een buy and hold strategie wel oppeppen door net voor een correctie de kaarten van tafel te halen en bij een nakend einde van een correctie weer in te stappen. Dat is net even wat intelligenter dan iedere maand automatisch voor 200 euro aandelen in een fonds aan te schaffen zonder op de koersvorming te letten. Dat iedere maand erin te stoppen geld kan beter renderen met de minimale aandacht die je aan de NASI kan besteden.

Ik doe overigens geen voorspellingen aan de hand van bovenstaande wanneer de komende correctie zal komen. Dat kan december zijn, maar ook prima pas maart 2007. Het is een grof middel, en als je bereid bent om de laatste procenten in een rally te laten voor wat het is in ruil voor veiligheid, een prima middel

[ Voor 3% gewijzigd door Wekkel op 12-11-2006 18:15 . Reden: thx, grizzlybeer ]

Bedankt voor de update. Ik ga er vanavond eens goed naar kijken.Wekkel schreef op zondag 12 november 2006 @ 12:51:

Een kleine update van mijn kant. Ditmaal post ik de NASI, helaas heb ik geen plek om mijn plaatjes up te loaden naar een plek zonder popups of 'relatie-reclames'

Ik kan de plaatjes ook op T.net webspace zetten. Ik moet je dan alleen wel even op de hoogte kunnen stellen van wat de locatie is, zodat jij je post kan editten. Misschien handig om de DM functie aan te zetten? Staat onder "prefs".

Ik heb DM aangezet, maar het plaatje hoeft niet perse op tweakers.net te staan. Voor de lezers hier is het wel prettiger

Een korte beschrijving van de NASI:

Wekkel, heb jij ook de historische data? Op bijv. Yahoo Finance staat deze index niet. Aangezien deze indicator er leuk uitziet zou ik wel eens met wat historische data willen backtesten. Er is trouwens ook zo'n indicator voor de NYSE.The Nasdaq Summation Index basically measures the gap between advancers and decliners in the Nasdaq. As advancers outnumber decliners, these positive numbers are summed to create a rising Summation line, while when decliners start to win out, that negative weight will subtract from the Summation and eventually lead to a declining line.

Je kan deze chart bij stockcharts oproepen als $nasi, maar in tabelvorm is de data niet beschikbaar.

Overigens heb ik 'm ook voor de AEX eens handmatig bij zitten houden, maar dan moet je dat wel dagelijks doen met 25 aandelen. Daar ben ik op een gegeven moment mee opgehouden.

Kijk ook eens naar de McClellan Oscillator bij stockcharts (googlelen).

Overigens heb ik 'm ook voor de AEX eens handmatig bij zitten houden, maar dan moet je dat wel dagelijks doen met 25 aandelen. Daar ben ik op een gegeven moment mee opgehouden.

Kijk ook eens naar de McClellan Oscillator bij stockcharts (googlelen).

[ Voor 56% gewijzigd door Wekkel op 13-11-2006 16:24 ]

Verwijderd

Ik vraag mij af, zijn er minimum waarden voor je jaarlijkse inkomen enzo? Ik had bij de registratie eerst de werkelijkheid ingevuld (ben student dus dat was allemaal niet vet) maar ik werd telkens terug naar de dezelfde pagina geleid met de melding dat er iets niet klopte (die vakjes waren rood aangeduid). Dan heb ik maar die getallen ingevuld die jij hebt opgegeven. Dan lukte het wel maar nu vragen ze me hoe ik aan zo'n jaarlijks inkomen kom sinds ik student benIk begrijp je vraag niet helemaal. Bedoel je dat je niet snapt wat ze bedoelen of wil je iets fingeren?

In het laatste geval kan je

50000

25000

50000

neerzetten. Maar ik zou gewoon de waarheid invullen.

Je hebt dus nog steeds geen rekening? Je zou toch een rekening bij Todays aanvragen? Daar vullen ze het allemaal in voor je... En als het niet werkt verzinnen ze wel wat.

Verwijderd

Inderdaad, ik heb nog steeds geen rekeningVerwijderd schreef op dinsdag 14 november 2006 @ 19:23:

Je hebt dus nog steeds geen rekening? Je zou toch een rekening bij Todays aanvragen? Daar vullen ze het allemaal in voor je... En als het niet werkt verzinnen ze wel wat.

Kan jij even aangeven (i) wat voor en (ii) hoeveel transacties per maand jij denkt te gaan doen.

Dan kan ik wel zeggen voor welke broker je moet kiezen.

Dan kan ik wel zeggen voor welke broker je moet kiezen.

Verwijderd

ik denk dat ik mijn budget als volgt ga opsplitsen:

Het lijkt mij in ieder geval opportuun om sowieso bij IB een rekening te openen. Ik heb ook naar Zecco gekeken maar die bieden momenteel nog geen Euronext-aandelen. Today's leek mij wel aantrekkelijk maar, als ik Today's neem, zou ik eigenlijk evengoed IB kunnen nemen, het is echt exact hetzelfde buiten het feit dat support dan in het Nederlands is bij Today's en in het Engels bij IB. Maar mijn engels is zeker meer dan goed genoeg. Dus IB lijkt mij echt de beste keuze voor mij. De enige vraag is momenteel of ik dus al dan niet een minimum jaarlijks inkomen moet hebben.

In ieder geval bedankt voor de hulp en het advies

- een deel in obligaties

- een deel met een beleggingstermijn van minder dan 30 dagen

- een deel met een beleggingstermijn van 100 dagen

Het lijkt mij in ieder geval opportuun om sowieso bij IB een rekening te openen. Ik heb ook naar Zecco gekeken maar die bieden momenteel nog geen Euronext-aandelen. Today's leek mij wel aantrekkelijk maar, als ik Today's neem, zou ik eigenlijk evengoed IB kunnen nemen, het is echt exact hetzelfde buiten het feit dat support dan in het Nederlands is bij Today's en in het Engels bij IB. Maar mijn engels is zeker meer dan goed genoeg. Dus IB lijkt mij echt de beste keuze voor mij. De enige vraag is momenteel of ik dus al dan niet een minimum jaarlijks inkomen moet hebben.

In ieder geval bedankt voor de hulp en het advies

OK. Ik dacht dat je als student maar weinig armslag zou hebben en hooguit 1 of enkele transacties per maand zou (kunnen) doen. In dat geval zou Todays een prima keuze zijn (bij beide brokers betaal je ($10 - fees) inactivity fee indien fees <$10).

Maar als ik zie op welke uitgebreide schaal jij wilt gaan beleggen denk ik i.d.d. dat IB beter is. Ik zou op het formulier invullen:

kapitaal

kapitaal/2

0

Overigens, niet dat ik me er te veel mee wil bemoeien maar als ik zo vrij mag zijn heb ik wel 2 kanttekeningen bij jouw beleggingsstructuur:

1) Je moet een behoorlijk kapitaal hebben wil je dit gaan doen;

2) Je moet iets van een model hebben voor de 2 laatste punten, je kan dit niet puur op gevoel doen.

Maar als ik zie op welke uitgebreide schaal jij wilt gaan beleggen denk ik i.d.d. dat IB beter is. Ik zou op het formulier invullen:

kapitaal

kapitaal/2

0

Overigens, niet dat ik me er te veel mee wil bemoeien maar als ik zo vrij mag zijn heb ik wel 2 kanttekeningen bij jouw beleggingsstructuur:

1) Je moet een behoorlijk kapitaal hebben wil je dit gaan doen;

2) Je moet iets van een model hebben voor de 2 laatste punten, je kan dit niet puur op gevoel doen.

Initiatief tot oprichten van nieuwe pan-Europese beurs:

http://news.bbc.co.uk/2/hi/business/6148990.stm

Toch weer Amerikaanse banken die dit gaan proberen. Dan zie je hoe conservatief en nationalistisch Europese banken zijn. Ook ECN's ontbreken helaas nog in Europa.

http://news.bbc.co.uk/2/hi/business/6148990.stm

Toch weer Amerikaanse banken die dit gaan proberen. Dan zie je hoe conservatief en nationalistisch Europese banken zijn. Ook ECN's ontbreken helaas nog in Europa.

Je zou het andersom eens in de VS moeten proberenVerwijderd schreef op woensdag 15 november 2006 @ 01:12:

Dan zie je hoe conservatief en nationalistisch Europese banken zijn.

Verwijderd

Bedankt voor het advies Grizzly. Ik vraag mij echter wel af hoe het dan kwam waarom ik bij de registratie niet tot de volgende bladzijde kwam. Dat was juist de reden waarom ik die bedragen had ingevuld. Mijn registratie is dus quasi rond, behalve dat IB zich dus vragen stelt bij de ingevulde bedragen. Als ik IB nu vertel dat ik jaarlijks €5000 verdien, zouden ze mijn registratie dan weigeren?Verwijderd schreef op dinsdag 14 november 2006 @ 23:07:

OK. Ik dacht dat je als student maar weinig armslag zou hebben en hooguit 1 of enkele transacties per maand zou (kunnen) doen. In dat geval zou Todays een prima keuze zijn (bij beide brokers betaal je ($10 - fees) inactivity fee indien fees <$10).

Maar als ik zie op welke uitgebreide schaal jij wilt gaan beleggen denk ik i.d.d. dat IB beter is. Ik zou op het formulier invullen:

kapitaal

kapitaal/2

0

Overigens, niet dat ik me er te veel mee wil bemoeien maar als ik zo vrij mag zijn heb ik wel 2 kanttekeningen bij jouw beleggingsstructuur:

1) Je moet een behoorlijk kapitaal hebben wil je dit gaan doen;

2) Je moet iets van een model hebben voor de 2 laatste punten, je kan dit niet puur op gevoel doen.

ivm die modellen, ik gebruik zelf veel technische analyse, het is zeker geen fingerspitzengefühl dat ik gebruik. Maar wat bedoel je exact met 'modellen'? Eventueel een linkje waar ik kan bijlezen?

Thanks anyway

Ben wel blij met mijn grolsch aandeeltjes, ruim 19% rendement voor een weekje

Helaas zijn het maar fictieve aandelen in het beursspel op iex.nl

Helaas zijn het maar fictieve aandelen in het beursspel op iex.nl

Ik zit op bijna 30% rendement met échte DSM aandelenBartjuh schreef op donderdag 16 november 2006 @ 21:24:

Ben wel blij met mijn grolsch aandeeltjes, ruim 19% rendement voor een weekje

Helaas zijn het maar fictieve aandelen in het beursspel op iex.nl

Zelfs getronics sta ik nu al enige tijd mee in de +

Mitsubishi externe temperatuur sensor (Home Assistant compatible): V&A - ClimaControl - Ook voor Panasonic & LG.

Laatste tijd hier niet gepost. Ondertussen veel geld gewonnen en verloren.

Mijn calls op de nasdaq gaat niet altijd even goed, helaas pak ik te snel mijn winst, en te laat mijn verlies. Hoop is een slechte raadgever he

Daarnaast doen mijn turbo's long op bv Apple en MS het erg goed. Overall compenseert het elkaar een beetje. Maar ik heb het idee dat sommige aandelen echt te opgeblazen zijn. Kijk naar google. Zit tegen de 500 aan en een of andere mafkees kwam met het advies van richting de 600. Ik heb het idee dat we binnen niet al te lange tijd een correctie krijgen, net als 2 weken geleden, toen was het ook allemaal zeer negatief gestemd.

Mijn calls op de nasdaq gaat niet altijd even goed, helaas pak ik te snel mijn winst, en te laat mijn verlies. Hoop is een slechte raadgever he

Daarnaast doen mijn turbo's long op bv Apple en MS het erg goed. Overall compenseert het elkaar een beetje. Maar ik heb het idee dat sommige aandelen echt te opgeblazen zijn. Kijk naar google. Zit tegen de 500 aan en een of andere mafkees kwam met het advies van richting de 600. Ik heb het idee dat we binnen niet al te lange tijd een correctie krijgen, net als 2 weken geleden, toen was het ook allemaal zeer negatief gestemd.

Begonnen in april met Delta Lloyd, in mei Rusland erbij gekocht, Turkije en Tiki in juni en juli.

Niet onaardig dacht ik zo. Ik heb ze immers alleen maar ingekocht, en heb er verder geen energie in gestoken.

Ik zit nu alleen te twijfelen of ik van Turkije mijn winst moet pakken. Hij staat al een tijdje rond de 15, en echt veel vertrouwen heb ik nog niet in de Turkse economie. Aan de andere kant: ik mis het geld niet, en het is "slechts" 500 euro

Geschiedenis herhaalt zich nooit. Maar rijmt altijd wel een keer.

LED-Maniak schreef op donderdag 16 november 2006 @ 22:46:

[...]

Zelfs getronics sta ik nu al enige tijd mee in de +

Kortom, ik sta weer op 0 (of net 1K erboven ofzo). Gelukkig heb ik er nog een gewone baan naast

[ Voor 4% gewijzigd door sverzijl op 17-11-2006 01:07 ]

http://www.sfomag.com/art...NameID=August&YearID=2006Verwijderd schreef op donderdag 16 november 2006 @ 19:01:

ivm die modellen, ik gebruik zelf veel technische analyse, het is zeker geen fingerspitzengefühl dat ik gebruik. Maar wat bedoel je exact met 'modellen'? Eventueel een linkje waar ik kan bijlezen?

(wel even subscriben)

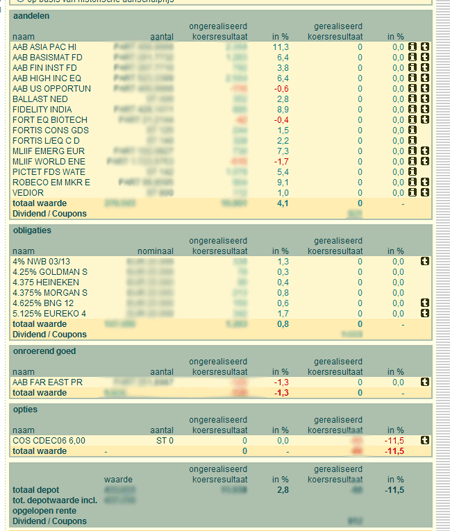

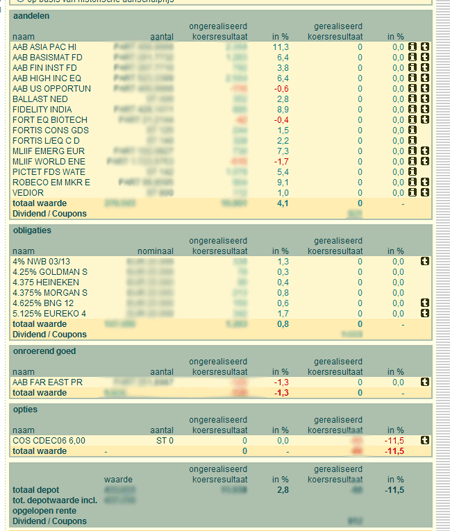

Zo, even een plaatje van mijn huidige portefeuille (laatste aankopen - National Resouces Fund van JP Morgan en Delta Deelnemingen zitten hier nog niet in). Exacte bedragen heb ik maar even geblurred, dat doet er niet zo veel toe  De rendementspercentages zijn wat interessanter. Deze portefeuille is opgebouwd sinds juli 2006 en op dit moment is de verdeling als volgt:

De rendementspercentages zijn wat interessanter. Deze portefeuille is opgebouwd sinds juli 2006 en op dit moment is de verdeling als volgt:

Aandelen: 37%

Obligaties: 17%

Onroerend Goed: 1%

Liquide middelen: 45%

Aandeel liquide middelen moet uiteraard nog aardig omlaag, maar gezien de huidige hoge koersen lijkt het mij niet zo verstandig in te gaan stappen. Door steeds gefaseerd wat aan te kopen wordt het effect van eventuele toekomstige correcties wat gedempt. Winst natuurlijk ook, als ik in juli met alles was ingestapt was het rendement wel wat hoger geweest dan nu. Uiteindelijk moet de opbouw 55% aandelen, 35% obligaties en 10% onroerend goed worden. Koerstwinst is wel een doel maar maximalisatie is niet het belangrijkste. Vermogensbehoud is ook wel handig dus ik beleg niet al te risicovol.

De obligaties zijn niet bijster interessant, de rendementen daarop ook niet (qua koerswinst dan) maar het is een zekere belegging en het doet het over het algemeen beter dan een spaarrekening. Ik selecteer de obligaties op het jaar van uitkeren, ik heb nu een reeks die in alle jaren vanaf 2008 tot 2013 tot uitkering komt.

Qua aandelen en beleggingsfondsen doen op dit moment vooral de emerging markets het erg goed. Fidelity India en Robeco Emerging Markets heb ik allebei begin oktober aangekocht en die staan sindsdien op 9% rendement. Merryll Linch doet het iets minder. Op het World Energy fund ben ik aardig in de min gegaan (tot -14%) omdat de olieprijs aan het eind van de zomer stevig omlaag ging. Op het dieptepunt heb ik toen nog wat ingekocht om het verlies wat te dempen en meer te kunnen profiteren van een stijging in de toekomst. Sindsdien is het fonds weer redelijk geklommen maar het staat nog altijd niet in de plus. Voor de rest doen de beleggingsfondsen het vrij redelijk,. Ik heb gekozen voor een spreiding zowel naar sectoren (industrie, financials, basismaterialen etc.) en regio's (europa, US, wereld, NL, emerging markets/Azië). De regio Nederland is net ingevuld met Delta Deelnemingen en ik ga waarschijnlijk ook nog wat Orange Fund aankopen.

Wederom dempt dat het rendement maar ook het risico. Opkomende markten zijn met maandredenmenten van tegen de 10% erg verleidelijk maar het kan ook net zo makkelijk de andere kant op gaan. Daarnaast selecteer ik fondsen die naast een koerswinst ook regelmatig een dividend uitkeren zodat niet perse iets verkocht hoeft te worden om toch weer liquide middelen voor herbeleggingen in handen te krijgen.

Ik geloof vrij sterk in basismaterialen. Het is gewoon een vaststaand feit dat daar per definitie schaarste op is of zal ontstaan en dat dat dus op de middellange tot lange termijn een zeer gunstige belegging kan zijn.

In principe beleg ik zoveel mogelijk in fondsen maar sommige individuele aandelen kunnen ook wel interessant zijn. Vedior heeft een koersdoel van rond de 17-18 euro terwijl de huidige koers onder de 15 euro zit. In de laatste maand was het aardig opgeklommen maar na wat tegenvallende jaarcijfers gingen die procenten de deur weer uit. Desondanks verwacht ik nog steeds dat er wel wat winst op te pakken is. Ballast Nedam is een fonds dat al enige tijd tussen de 32 en 33 euro zweeft maar wat gezien de lage K/W-verhouding wel veel potentieel heeft. De planning is wel om die indiviuele aandelen bij een koerswinst van 10-15% weer van de hand te doen.

Die 11,5% verlies op Corus-opties geeft ook meteen aan waarom ik niet aan daytrading moet doen, daar gaat toch gegarandeerd fout. 't waren maar een paar tientjes maar het is wel een indicatie

Aandelen: 37%

Obligaties: 17%

Onroerend Goed: 1%

Liquide middelen: 45%

Aandeel liquide middelen moet uiteraard nog aardig omlaag, maar gezien de huidige hoge koersen lijkt het mij niet zo verstandig in te gaan stappen. Door steeds gefaseerd wat aan te kopen wordt het effect van eventuele toekomstige correcties wat gedempt. Winst natuurlijk ook, als ik in juli met alles was ingestapt was het rendement wel wat hoger geweest dan nu. Uiteindelijk moet de opbouw 55% aandelen, 35% obligaties en 10% onroerend goed worden. Koerstwinst is wel een doel maar maximalisatie is niet het belangrijkste. Vermogensbehoud is ook wel handig dus ik beleg niet al te risicovol.

De obligaties zijn niet bijster interessant, de rendementen daarop ook niet (qua koerswinst dan) maar het is een zekere belegging en het doet het over het algemeen beter dan een spaarrekening. Ik selecteer de obligaties op het jaar van uitkeren, ik heb nu een reeks die in alle jaren vanaf 2008 tot 2013 tot uitkering komt.

Qua aandelen en beleggingsfondsen doen op dit moment vooral de emerging markets het erg goed. Fidelity India en Robeco Emerging Markets heb ik allebei begin oktober aangekocht en die staan sindsdien op 9% rendement. Merryll Linch doet het iets minder. Op het World Energy fund ben ik aardig in de min gegaan (tot -14%) omdat de olieprijs aan het eind van de zomer stevig omlaag ging. Op het dieptepunt heb ik toen nog wat ingekocht om het verlies wat te dempen en meer te kunnen profiteren van een stijging in de toekomst. Sindsdien is het fonds weer redelijk geklommen maar het staat nog altijd niet in de plus. Voor de rest doen de beleggingsfondsen het vrij redelijk,. Ik heb gekozen voor een spreiding zowel naar sectoren (industrie, financials, basismaterialen etc.) en regio's (europa, US, wereld, NL, emerging markets/Azië). De regio Nederland is net ingevuld met Delta Deelnemingen en ik ga waarschijnlijk ook nog wat Orange Fund aankopen.

Wederom dempt dat het rendement maar ook het risico. Opkomende markten zijn met maandredenmenten van tegen de 10% erg verleidelijk maar het kan ook net zo makkelijk de andere kant op gaan. Daarnaast selecteer ik fondsen die naast een koerswinst ook regelmatig een dividend uitkeren zodat niet perse iets verkocht hoeft te worden om toch weer liquide middelen voor herbeleggingen in handen te krijgen.

Ik geloof vrij sterk in basismaterialen. Het is gewoon een vaststaand feit dat daar per definitie schaarste op is of zal ontstaan en dat dat dus op de middellange tot lange termijn een zeer gunstige belegging kan zijn.

In principe beleg ik zoveel mogelijk in fondsen maar sommige individuele aandelen kunnen ook wel interessant zijn. Vedior heeft een koersdoel van rond de 17-18 euro terwijl de huidige koers onder de 15 euro zit. In de laatste maand was het aardig opgeklommen maar na wat tegenvallende jaarcijfers gingen die procenten de deur weer uit. Desondanks verwacht ik nog steeds dat er wel wat winst op te pakken is. Ballast Nedam is een fonds dat al enige tijd tussen de 32 en 33 euro zweeft maar wat gezien de lage K/W-verhouding wel veel potentieel heeft. De planning is wel om die indiviuele aandelen bij een koerswinst van 10-15% weer van de hand te doen.

Die 11,5% verlies op Corus-opties geeft ook meteen aan waarom ik niet aan daytrading moet doen, daar gaat toch gegarandeerd fout. 't waren maar een paar tientjes maar het is wel een indicatie

Ook wel interessant met DSM. Zoals altijd staat het nu op vrijdag wat in de - op dagrendement maar dat is niet zo heel interessant. Het is een niet bijzonder hoog bedrag waar ik nu mee bezig ben want dit is een beetje leergeld om in aandelen te handelen(doe het nog niet zo verschrikkelijk lang).

Tis net trouwens weer met 1% gestegen

[ Voor 5% gewijzigd door LED-Maniak op 17-11-2006 16:40 ]

Mitsubishi externe temperatuur sensor (Home Assistant compatible): V&A - ClimaControl - Ook voor Panasonic & LG.

Als je niet wil dat wij weten wat de waarde is van je posities dan zou ik ook even de aantallen blurren

Verwijderd

Eindelijk, blijkbaar hadden ze er geen probleem mee dat ik geen $50.000 verdienDear IB Customer,

Congratulations! Interactive Brokers has approved your application for account UXXXXXX

Nu nog zien dat ik die verdomde beleggingsfondsen bij kbc verkocht krijg, dan komt er wat geld vrij om mn account te funden! Ik heb die dingen al 2 weken geleden verkocht via kbc-online maar de order staat nog steeds open (geen ramp want intussen zijn die dingen nog een aantal procenten in waarde gestegen

BTW: Thanks for all the help Grizzlybeer

Wat voor order heb je gegeven dat het zo lang duurt daar? Of heb je geen verschillende orders bij je vorige broker?Verwijderd schreef op dinsdag 21 november 2006 @ 19:17:

[...]

Eindelijk, blijkbaar hadden ze er geen probleem mee dat ik geen $50.000 verdien

Nu nog zien dat ik die verdomde beleggingsfondsen bij kbc verkocht krijg, dan komt er wat geld vrij om mn account te funden! Ik heb die dingen al 2 weken geleden verkocht via kbc-online maar de order staat nog steeds open (geen ramp want intussen zijn die dingen nog een aantal procenten in waarde gestegen). I can't wait to start trading

BTW: Thanks for all the help Grizzlybeer

Verwijderd

Heel simpel eigenlijk, gewoon verkopen. Geen limit-order of iets dergelijks, ik had er al genoeg winst op dus het mocht voor mij onmiddelijk verkocht worden. Ik zal morgen eens bellen om te horen waarom ze er zo lang over doen (hetzelfde geldt eigenlijk voor de dividenden van intel die ik nog steeds niet uitbetaald heb gekregen  ).

).

Hmm ik zit er aan te denken om weer wat aandelen te gaan kopen, maar ik twijfel een beetje of het wel het goede moment is om nu in te stappen.

Misschien slimmer om nog even te wachten.

Misschien slimmer om nog even te wachten.

Beter even wachten, de AEX is al enkele dagen aan het zakken(en flink). Door die verrekte euroPizzaman schreef op dinsdag 28 november 2006 @ 15:02:

Hmm ik zit er aan te denken om weer wat aandelen te gaan kopen, maar ik twijfel een beetje of het wel het goede moment is om nu in te stappen.

Misschien slimmer om nog even te wachten.

Mitsubishi externe temperatuur sensor (Home Assistant compatible): V&A - ClimaControl - Ook voor Panasonic & LG.

Mijn ongefundeerde mening is dat het nu niet het beste moment is om in te stappen. Hoewel we nog steeds in een uptrend zitten, begrijp me niet verkeerd. Te veel partijen zitten te wachten op een correctie en zelfs de kwaliteitsaandelen die jij ongetwijfeld op het oog hebt dalen dan i.h.a. mee.

Wat bijdraagt aan de onzekerheid is de zwakke dollar. Eerst maar eens kijken waar die heengaat.

Wat bijdraagt aan de onzekerheid is de zwakke dollar. Eerst maar eens kijken waar die heengaat.

Het is even afwachten wat december doet. En hoe het verder gaat, de dollar en ook de stand van de AEX is wel even slim om in de gaten te houden.

Archipelago is weer gratis:pacificocean schreef op dinsdag 31 oktober 2006 @ 17:17:

Blijkt toch niet gratis meer te zijn

zijn er nog andere websites met vergelijkbare info?

Note To Paid Subscribers

NYSE Arca Web Book fees are being suspended effective November 1, 2006. Any Web Book fees already charged to a subscriber will be credited to their account. No further fees for Web Book will be charged until further notice. To access the Web Book, click the "Open Web Book" button above.

NYSE Arca is suspending fees for Web Book because the SEC approval for our fees has been challenged by an industry coalition. In accordance with SEC Rules, we are suspending all fees until this matter is resolved.

Mooi dit. Er wordt maanden over AMD-ATi gediscussieerd, en over een vergelijkbare deal (die vandaag beklonken is) hoor je nauwelijks wat.

LSI Logic to buy Agere for $3.5 billion in stock

LSI share drop lops half a billion dollars off transaction value

Jeffry Bartash, MarketWatch

Last Update: 5:22 PM ET Dec 4, 2006

NEW YORK (MarketWatch) -- LSI Logic Corp., a maker of chips used mostly in consumer electronics, said Monday it agreed to buy Agere Systems Inc. for about $3.5 billion in stock to boost its offerings of storage and networking chips.

The transaction initially valued Agere at about $4 billion, or $22.81 a share, a premium of more than 28% to its Friday closing price. Agere shareholders will receive 2.16 shares of LSI Logic for each Agere share held.

But concerns about the deal, which will nearly double the number of LSI Logic shares outstanding, prompted investors to sell off its stock. The shares (LSI) fell more than 13% Monday to $9.12 on very heavy volume. The drop reduced the value of the all-stock transaction by $500 million. Agere shares (AGR) rose 8.5% to $19.30, after earlier rising as high as $20.40 immediately after the deal was announced.

LSI Logic, which designs chips used in DVD recorders, data-storage gear, handheld music players and TV set-top boxes, faces a competitive landscape that has been changed dramatically this year by a wave of mergers and buyouts.

Marvell Technology Group Ltd., (MRVL) one of LSI's key rivals, bought the communications-chip business of Intel Corp. for $600 million in June.

LSI Logic's purchase of Agere "gives the firm a stronger product platform to battle Marvell," wrote Wedbush analyst Craig Berger. "This is a good strategic combination that strengthens the combined company's storage chip offering and engineering resources," wrote Berger, who rates LSI shares hold.

Allentown, Pa.-based Agere, once a unit of Lucent Technologies, gets almost 40% of its revenue from sales of storage semiconductors used in devices such as hard-disk drives. The deal could almost double LSI Logic's storage-related sales.

The companies said combined sales totaled $3.5 billion during the 12 months ended Sept. 30.

Agere also makes chips used in networking equipment and has expertise in so-called system-on-a-chip technology. LSI Logic Chief Executive Abhi Talwalkar will retain that role in the new company, which will keep its headquarters in Milpitas, Calif. Yet LSI said it would maintain a "significant presence" in Allentown.

LSI Logic expects the acquisition to slightly depress earnings in 2007 but boost profit from operations in 2008, forecasting that the combined company will save at least $125 million in annual costs. Separately, LSI said it plans to buy back up to $500 million in stock.

LSI overhaul continues

Talwalkar has spearheaded a drive by a new leadership team at LSI to overhaul the company's business strategy to focus on opportunities in the storage and consumer markets. LSI Logic sold its chip-making factory and divested some businesses, among other moves.

LSI said it will issue 379 million shares to pay for the transaction, boosting its share count by about 90%. It had 403.7 million outstanding shares as of Oct. 31, according to its latest quarterly financial report, or 10-Q. Shareholders of LSI will own about 52% of the combined company, with Agere shareholders owning the rest. Agere had 175.4 million shares outstanding as of Sept. 30, according to its annual regulatory filing, or 10-K. The companies will have a combined workforce of 9,100 employees and a presence in 20 countries.

LSI is expected to post earnings per share of 56 cents in 2006 on sales of $1.97 billion, according to the average estimate of analysts surveyed by Thomson First Call. Agere earned 69 cents a share for its fiscal year ended in September, posting sales of $1.57 billion. But while earnings per share at LSI are expected to rise by a third this year, its sales are seen growing just 3%, due in part to the sale of some business units. Agere's sales are expected to be flat during the current fiscal year ending in September, 2007.

Verwijderd

Ok, het is eindelijk zo ver, maandag heb ik de bevestiging gekregen dat mijn IB account volledig 100% in orde is en ik mag dus gaan traden (WOOT  ) Ik ben continu aan het rondkijken naar verschillende aandelen en ik ben onlangs op iets zeer interessant gekomen. Ticker NFI is een aandeel dat geprijsd is aan +/- 31,4 dollar en dit aandeel heeft een dividend yield van ongeveer 18%! Inderdaad, double triple WOW, 28%!!! Natuurlijk vraag ik mij af, what's the catch??? Het aandeel is niet extreem volatiel, het is geen onderneming die aan het liquideren is, er zijn zelfs geen super negatieve vooruitzichten, ze hebben zelfs onlangs nog een ander bedrijf overgenomen! Hebben jullie enig idee waar het addertje onder het gras zit? Hun ex-dividend date ligt op 15 december moest het iemand interesseren

) Ik ben continu aan het rondkijken naar verschillende aandelen en ik ben onlangs op iets zeer interessant gekomen. Ticker NFI is een aandeel dat geprijsd is aan +/- 31,4 dollar en dit aandeel heeft een dividend yield van ongeveer 18%! Inderdaad, double triple WOW, 28%!!! Natuurlijk vraag ik mij af, what's the catch??? Het aandeel is niet extreem volatiel, het is geen onderneming die aan het liquideren is, er zijn zelfs geen super negatieve vooruitzichten, ze hebben zelfs onlangs nog een ander bedrijf overgenomen! Hebben jullie enig idee waar het addertje onder het gras zit? Hun ex-dividend date ligt op 15 december moest het iemand interesseren

En dan nog een vraag; tot welke fitch-rating kopen jullie bonds? Tot A, tot BBB, tot B? Vanaf waar begint het écht onbetrouwbaar te worden? Volgens fitch is BB al een junk bond. Fitch definieert BB als volgt: more prone to changes in the economy! Hoe risky is dit volgens jullie? Laten we het anders eens op een schaal van 1 tot 10 uitdrukken waarbij 1 staat voor een onderneming in zware financiële problemen. Thanks anyway en natuurlijk voor allen: Happy trading

En dan nog een vraag; tot welke fitch-rating kopen jullie bonds? Tot A, tot BBB, tot B? Vanaf waar begint het écht onbetrouwbaar te worden? Volgens fitch is BB al een junk bond. Fitch definieert BB als volgt: more prone to changes in the economy! Hoe risky is dit volgens jullie? Laten we het anders eens op een schaal van 1 tot 10 uitdrukken waarbij 1 staat voor een onderneming in zware financiële problemen. Thanks anyway en natuurlijk voor allen: Happy trading

Als ik zo kijk ziet dit bedrijf er redelijk gezond uit. Lage marktcap voor de winst, en behoorlijk stabiel. Hun 5-jarige dividend yield is 13,7%.Verwijderd schreef op woensdag 06 december 2006 @ 19:29:

Ik ben continu aan het rondkijken naar verschillende aandelen en ik ben onlangs op iets zeer interessant gekomen. Ticker NFI is een aandeel dat geprijsd is aan +/- 31,4 dollar en dit aandeel heeft een dividend yield van ongeveer 28%! Inderdaad, double triple WOW, 28%!!! Natuurlijk vraag ik mij af, what's the catch???

Ik kan eigenlijk geen addertje onder het gras vinden. Er lijkt iets erg goed te gaan met dit bedrijf. Wellicht gaat het de laatste jaren elke keer onverwacht goed met hun activiteiten.

Zoek eens op Google en Yahoo Message boards. Als er een addertje is kom je het snel genoeg tegen.

Van obligaties weet ik helaas niets. Succes met je nieuwe rekening (waarom heeft het uiteindelijk nog zo lang geduurd?).

Verwijderd

Wel, ik heb wat problemen gehad met het vrijkrijgen van mijn nodige funds voor mijn IB-account. Op een bepaald punt kreeg ik te horen dat ze niet wisten waar mijn geld naar toe wasSucces met je nieuwe rekening (waarom heeft het uiteindelijk nog zo lang geduurd?).

Verwijderd

Yes, de Dow is eindelijk zijn 12.400 punten gepasseerd! Een uiterst symbolische waarde! Velen twijfelden of de Dow hier nog boven zou gaan dit jaar en of we nu al op een keerpunt zaten! Wel, dat was buiten december gerekend! Gemiddeld gezien zijn de prestaties van de beurs beter tijdens december en januari. Aangezien we hier eigenlijk nu nog maar echt het effect van zien, vooral door de grote twijfel over de amerikaanse economie, verwacht ik voor het einde van de decembermaand nog een mooie rally naar lichtjes hogere sferen! Ik ben nieuwsgierig of we nu écht voorbij dat turningpoint gaan gaan en verder hogere sferen zullen bereiken!

Happy Trading to All

Happy Trading to All

Sinds april heb ik af en toe 's wat gekocht. De belegging in China heb ik sinds 2,5 week geleden gedaan. Is mijn vermoeden juist als ik denk dat China komende tijd nog wel gaat groeien?

Ik twijfel nu weer even wat ik moet / kan bijkopen. 6% is niet mis, maar als China gaat groeien, kan ik wellicht beter wat geld overzetten / inzetten...?

Geschiedenis herhaalt zich nooit. Maar rijmt altijd wel een keer.

Verwijderd

Als je echt denkt dat china nog gaat groeien, zou ik zeker bijkopen. Als je professionele opinies over de Chinese markt wilt, ga dan eens naar http://china.seekingalpha.com/. Ik ben zelf een beetje bang dat de Chinese markt volgend jaar tegen haar eigen grenzen gaat komen.

Via welke organisatie beleg jij in deze beleggingsfondsen?

Heb zojuist eens gekeken naar fundix en dat lijkt een ruim aanbod te hebben van beleggingsfondsen. Had al een alex account aangevraagd, maar dat lijkt toch niet al te geschikt voor beleggingsfondsen (uitgezonderd bv degenen die aan euronext staan genoteerd).

Ben mbv Morningstar een lijstje beleggingsfondsen aan het samenstellen: winners ipv het bij elkaar geraapte lijstje Postbankfondsen van nu, en een betere spreiding. Zit dus te denken aan een Oost-Azie Emerging Market fonds en/of BRIC (bv DWS Invest Bric Plus), wereldwijd vastgoed, NL smallcaps (bv Orange Fund) en misschien nog een wereldwijd largecap en wereldwijd smallcap fonds.

edit:

Ik heb nog eens even naar m'n eerdere posts in deze topics gekeken voor wat zelfanalyse:

't Is nu een jaar later en ik heb de fondsen eruit gegooid. Het rendement van Biotech (10%/j) rechtvaardigt het risico niet. Postbank IT fonds is ronduit prut (-7%).

Dit heeft goed uitgepakt:+8.2%, +19.8%, 19.0%Rukapul schreef op maandag 22 mei 2006 @ 22:01:

Net de portefeuille met 13% aangevuld (wereldwijd, euro smallcaps en opkomend).

Dat had ik dus gedaan en een klein maandje later nog een keer ingestapt op een lagere koers: +11.6%Ik houd nog even wat liquide middelen klaar voor als het nog verder daalt.

Heb nu een paar k klaar staan om belegd te worden, maar vraag me af of ik de er na de huidige stijging eerst nog een dipje komt in januari wat mooi als koopmoment kan fungeren.

[ Voor 37% gewijzigd door Rukapul op 17-12-2006 22:32 ]

Dit is via SNS Fundcoach. De opties zijn vrij beperkt voor het gratis pakket, maar het voldoet en ik vind het aanbod vrij groot. De eerste aankoop is "gratis". De overige aankopen zijn vaak 1% - 3% extra kosten, maar dit is overal zo, neem ik aan...Rukapul schreef op zondag 17 december 2006 @ 21:27:

[...]

Via welke organisatie beleg jij in deze beleggingsfondsen?

Heb zojuist eens gekeken naar fundix en dat lijkt een ruim aanbod te hebben van beleggingsfondsen. Had al een alex account aangevraagd, maar dat lijkt toch niet al te geschikt voor beleggingsfondsen (uitgezonderd bv degenen die aan euronext staan genoteerd).

Ben mbv Morningstar een lijstje beleggingsfondsen aan het samenstellen: winners ipv het bij elkaar geraapte lijstje Postbankfondsen van nu, en een betere spreiding. Zit dus te denken aan een Oost-Azie Emerging Market fonds en/of BRIC (bv DWS Invest Bric Plus), wereldwijd vastgoed, NL smallcaps (bv Orange Fund) en misschien nog een wereldwijd largecap en wereldwijd smallcap fonds.

Geschiedenis herhaalt zich nooit. Maar rijmt altijd wel een keer.

Bij Alex en Binck kan je alle aan de euronext genoteerde beleggingsfondsen kopen (en dat zijn er best aardig wat hoor). Groot nadeel vind ik zelf het bewaarloon en dat je dan hele stukken moet kopen en dan ook nog eens tegen de actuele koers.Rukapul schreef op zondag 17 december 2006 @ 21:27:

Heb zojuist eens gekeken naar fundix en dat lijkt een ruim aanbod te hebben van beleggingsfondsen. Had al een alex account aangevraagd, maar dat lijkt toch niet al te geschikt voor beleggingsfondsen (uitgezonderd bv degenen die aan euronext staan genoteerd).

Bij Fundix, SNS Fundcoach, ABN Amro etc betaal je dat allemaal niet. Nadeel van Fundix vind ik zelf de vrij hoge kosten als je "lage" bedragen (< 1000 a 2000) wilt inleggen. Bij de andere banken die ik bekeken heb (postbank en sns fundcoach iig) betaal je doorgaans geen minimale transactiekosten, maar gewoon altijd een vast percentage (dat dan wel meer is dan die 0,1%) van de inleg.

Ik zou zelf toch een beetje uitkijken met een te grote focus op dat soort relatief riskante markten (smallcap, emerging markets) en ook enige moeite doen voor spreiding naar minder riskante markten (dus niet "misschien nog een wereldwijd largecap", maar gewoon doen enzo)Ben mbv Morningstar een lijstje beleggingsfondsen aan het samenstellen: winners ipv het bij elkaar geraapte lijstje Postbankfondsen van nu, en een betere spreiding. Zit dus te denken aan een Oost-Azie Emerging Market fonds en/of BRIC (bv DWS Invest Bric Plus), wereldwijd vastgoed, NL smallcaps (bv Orange Fund) en misschien nog een wereldwijd largecap en wereldwijd smallcap fonds.

Atm heb ik overigens ook nog een vrij risicovolle portefeuille, maar daar zit dan wel 18% aan euro obligaties bij en "slechts" 20% aan opkomende markten (inclusief wat obligaties). Overigens is het gebruik van de term "emerging markets" met name in Azie nog wel wat dubbelzinnig, want dat betekent dat er o.a. in Samsung, Hyundai etc belegt mag worden en om dat nou opkomende bedrijven te noemen gaat me wat ver

Mja, je moet het natuurlijk niet voor rendementen uit het verleden er uit gooien, maar juist als je er geen rendement in de toekomst uit verwacht. Desalniettemin heb ik zelf ook al een hele tijd geen biotech en IT expliciet in mijn portefeuille (beide net voor de grote daling in april er uit gegooid) en ben ik ook niet echt van plan dat weer toe te gaan toevoegen.'t Is nu een jaar later en ik heb de fondsen eruit gegooid. Het rendement van Biotech (10%/j) rechtvaardigt het risico niet. Postbank IT fonds is ronduit prut (-7%).

Dat is nog het allermoeilijkste van beleggen idd... ik was dit jaar in mei/juni vrij vors weer ingestapt, maar heb pas sinds oktober/november dat ik noemenswaardig op winst sta...Heb nu een paar k klaar staan om belegd te worden, maar vraag me af of ik de er na de huidige stijging eerst nog een dipje komt in januari wat mooi als koopmoment kan fungeren.

Als je het combineert met een gratis accountje bij morningstar.nl kom je idd een heel eind, maar dat analyze pakket van sns fundcoach hadden ze van mij wel gewoon standaard onderdeel ervan mogen maken... De kosten varieren overiges tussen de 0.3% (de eigen fondsen), 0.5% (veel van de nederlandse fondsen) tot idd 3% (ODIN is vziw de enige die zo veel vraagt om in te mogen stappen, maar de rendementen die ze halen zijn het wel waard).Cis schreef op zondag 17 december 2006 @ 22:23:

Dit is via SNS Fundcoach. De opties zijn vrij beperkt voor het gratis pakket, maar het voldoet en ik vind het aanbod vrij groot. De eerste aankoop is "gratis". De overige aankopen zijn vaak 1% - 3% extra kosten, maar dit is overal zo, neem ik aan...

[ Voor 11% gewijzigd door ACM op 17-12-2006 23:08 ]

Ik was op basis van morningstar wat gaan zoeken (4/5 sterren), maar bv fondsen van fidelity, dws, etc. zijn lastig verkrijgbaar waardoor soms complete markten (bv azie) lastig toegankelijk zijn.ACM schreef op zondag 17 december 2006 @ 23:05:

[...]

Bij Alex en Binck kan je alle aan de euronext genoteerde beleggingsfondsen kopen (en dat zijn er best aardig wat hoor). Groot nadeel vind ik zelf het bewaarloon en dat je dan hele stukken moet kopen en dan ook nog eens tegen de actuele koers.

Wat ik ook nog geen grip op kan krijgen is dat sommige van deze fondsen koersen hebben die zeer sterk afwijken van de intrinsieke waarde (groter dan de opslag/afslag percentages die ik uit de financiele bijsluiters lees). Houd dat in dat je zelfs voor een beleggingsfonds wat je via Euronext koopt beter een limietorder kunt opgeven ipv bestens? Voor zover ik me herinner viel het bewaarloon erg mee.

Heb het net even vergeleken en bij Fundix betaal je bv 0.5% met een minimum van EUR 10 terwijl Fundcoach 0.5% zonder minimum rekent. Dat maakt toch al gauw een verschil van 0.5% voor een inleg van 1000 euro. Het aanbod van de postbank vind ik echt te klein (minder dan 10 niet-postbank fondsen).Bij Fundix, SNS Fundcoach, ABN Amro etc betaal je dat allemaal niet. Nadeel van Fundix vind ik zelf de vrij hoge kosten als je "lage" bedragen (< 1000 a 2000) wilt inleggen. Bij de andere banken die ik bekeken heb (postbank en sns fundcoach iig) betaal je doorgaans geen minimale transactiekosten, maar gewoon altijd een vast percentage (dat dan wel meer is dan die 0,1%) van de inleg.

Ik had de fondsen/fondstypes wel genoemd, maar niet hoe ik het geld heb verdeeld. Op dit moment is dat ongeveer:Ik zou zelf toch een beetje uitkijken met een te grote focus op dat soort relatief riskante markten (smallcap, emerging markets) en ook enige moeite doen voor spreiding naar minder riskante markten (dus niet "misschien nog een wereldwijd largecap", maar gewoon doen enzo)Als je een beetje een behoorlijk fonds uitzoekt kan je ook "wereldwijd" best leuk renderen (Skagen Global, Carmignac Investissement, Sparinvest Global Value, e.a.).

31% largecaps/financials

6% risicovol (emerging, smallcaps) (was 10% voor verkoop biotech)

4% vastgoed

59% sparen (heb geen obligaties)

Er mag dus best wat meer risico genomen worden mits de te verwachten rendementen ook hoger zijn

Klopt. BRIC betekent ook dat je in Gazprom etc. belegtAtm heb ik overigens ook nog een vrij risicovolle portefeuille, maar daar zit dan wel 18% aan euro obligaties bij en "slechts" 20% aan opkomende markten (inclusief wat obligaties). Overigens is het gebruik van de term "emerging markets" met name in Azie nog wel wat dubbelzinnig, want dat betekent dat er o.a. in Samsung, Hyundai etc belegt mag worden en om dat nou opkomende bedrijven te noemen gaat me wat ver

In mijn geval was het met Biotech een kwestie van even proberen. IT stond ik op verlies en hoopte er nog uit te komen, maar besloot dat het opruimen van m'n portefeuille voorrang verdiende.Mja, je moet het natuurlijk niet voor rendementen uit het verleden er uit gooien, maar juist als je er geen rendement in de toekomst uit verwacht. Desalniettemin heb ik zelf ook al een hele tijd geen biotech en IT expliciet in mijn portefeuille (beide net voor de grote daling in april er uit gegooid) en ben ik ook niet echt van plan dat weer toe te gaan toevoegen.

Verwijderd

nog even een kickje vanwege een vraag. Deze post is uit een 2 jaar oude draad verplaatst naar deze huidige draad over beleggen

Mijn portefeuille bestaat nu voor 100% uit aandelen in AEX en AMX fondsen, en ik heb het gevoel dat ik wat meer moet gaan 'spreiden'. Hoe kan ik dat het beste doen? Opties, beleggingsfondsen of obligaties?

Van opties snap ik nog steeds niet veel, is dat nu een goeie manier om risico te spreiden? Of kan ik dan beter in obligaties gaan? Wat zijn jullie ervaringen daarmee? Staatsobligaties of juist niet? Tips zijn welkom

Mijn portefeuille bestaat nu voor 100% uit aandelen in AEX en AMX fondsen, en ik heb het gevoel dat ik wat meer moet gaan 'spreiden'. Hoe kan ik dat het beste doen? Opties, beleggingsfondsen of obligaties?

Van opties snap ik nog steeds niet veel, is dat nu een goeie manier om risico te spreiden? Of kan ik dan beter in obligaties gaan? Wat zijn jullie ervaringen daarmee? Staatsobligaties of juist niet? Tips zijn welkom

[ Voor 9% gewijzigd door Rukapul op 18-12-2006 10:24 ]

Opties kun je gebruiken om bepaalde risico's mee af te dekken, maar gezien je vragen zou ik daar voorlopig niet aan beginnen.Verwijderd schreef op maandag 18 december 2006 @ 08:56:

nog even een kickje vanwege een vraag. [mbr]Deze post is uit een 2 jaar oude draad verplaatst naar deze huidige draad over beleggen :P[/]

Mijn portefeuille bestaat nu voor 100% uit aandelen in AEX en AMX fondsen, en ik heb het gevoel dat ik wat meer moet gaan 'spreiden'. Hoe kan ik dat het beste doen? Opties, beleggingsfondsen of obligaties?

Van opties snap ik nog steeds niet veel, is dat nu een goeie manier om risico te spreiden? Of kan ik dan beter in obligaties gaan? Wat zijn jullie ervaringen daarmee? Staatsobligaties of juist niet? Tips zijn welkom

Spreiden moet je in alle denkbare vormen doen: verschillende instrumenten, verschillende landen, verschillende sectoren, et cetera.

Je huidige portefeuille is inderdaad nauwelijks gespreid: alleen maar aandelen, en alleen maar nederland. Nu kun je natuurlijk zelf proberen om allerlei dingen overal op deze wereld te kopen, maar tenzij je multimiljonair bent gaat je dat niet lukken. Mijn advies zou zijn: beleggingsfondsen.

Die fondsen moet je dan weer spreiden: aandelen wereldwijd, groeimarkten, vastgoed, obligaties, grondstoffen, et cetera. Oo moet je ervoor zorgen dat je niet al je fondsen bij 1 aanbieder koopt.

Verwijderd

eeeuh nee ik ben geen multimiljonair... ook niet gewoon miljonair

Ik had tot voor kort nog wat beleggingsfondsen bij de postbank maar die heb ik opgedoekt vanwege teleurstellende resultaten. Dat geld wil ik wel weer in de beurs steken.

Beleggingsfondsen zijn idd wel zo makkelijk qua spreiding. Ik zit bij Alex dus ik heb toegang tot bijna alle fondsen (eigenlijk teveel keus dus!). Groeimarkten lijken me wel interessant, zeker met de hausse in Japan en China. Die obligatiefondsen moet ik me eens even in verdiepen. Nog tips van goed presterende fondsen?

Ik had tot voor kort nog wat beleggingsfondsen bij de postbank maar die heb ik opgedoekt vanwege teleurstellende resultaten. Dat geld wil ik wel weer in de beurs steken.

Beleggingsfondsen zijn idd wel zo makkelijk qua spreiding. Ik zit bij Alex dus ik heb toegang tot bijna alle fondsen (eigenlijk teveel keus dus!). Groeimarkten lijken me wel interessant, zeker met de hausse in Japan en China. Die obligatiefondsen moet ik me eens even in verdiepen. Nog tips van goed presterende fondsen?

Je spreekt jezelf een beetje tegen. Spreiding is goed, want het 'dempt' grote schommelingen. Als 't in Azie slecht gaat, gaat 't hier misschien wel goed. Als 't in de ICT slecht gaat, gaat 't misschien met bouwbedrijven wel goed, et cetera. Maar echt extreme resultaten bereik je dus nooit met zo'n strategie.Verwijderd schreef op maandag 18 december 2006 @ 11:08:

eeeuh nee ik ben geen multimiljonair... ook niet gewoon miljonair

Ik had tot voor kort nog wat beleggingsfondsen bij de postbank maar die heb ik opgedoekt vanwege teleurstellende resultaten. Dat geld wil ik wel weer in de beurs steken.

Beleggingsfondsen zijn idd wel zo makkelijk qua spreiding. Ik zit bij Alex dus ik heb toegang tot bijna alle fondsen (eigenlijk teveel keus dus!). Groeimarkten lijken me wel interessant, zeker met de hausse in Japan en China. Die obligatiefondsen moet ik me eens even in verdiepen. Nog tips van goed presterende fondsen?

De grote vraag is: welke ordegrootte zit je in (zoals ik al zei: goed spreiden kan alleen met fondsen als je geen grote bedragen hebt), en wat is je beleggingsdoel? Stel dat je elke maand 50 euro opzij wilt leggen, om over pakweg 20 jaar wat extra te hebben, dan zou ik gewoon 12 fondsen selecteren, elke maand 50 euro inleggen in 1 ervan, en dat 20 jaar lang. Vrijwel nooit verkopen, gewoon dodelijk saai maar heel effectief.

Als je echter graag wilt 'spelen' met je geld, in de hoop op hoge resultaten, maar met het risico geld kwijt te raken of al je geld op te zien gaan aan transactiekosten, dan moet je heel anders naar de markt kijken, maar dan hoeft spreiding ook niet per se nodig te zijn.

Natuurlijk is een combinatie van bovenstaande (een deel 'stabiel beleggen' en een deel speculatief) ook prima mogelijk, en zitten er nog veel mogelijkheden tussen, maar daarvoor moet je eerst wat meer vertellen over wat je wilt...

Verwijderd

Ik betaal nooit meer dan 10,50 voor een aankoop van pak 'm beet 7.000,-Rukapul schreef op zondag 17 december 2006 @ 23:27:

Heb het net even vergeleken en bij Fundix betaal je bv 0.5% met een minimum van EUR 10 terwijl Fundcoach 0.5% zonder minimum rekent.

Fundix geeft op hun site aan:

Op de site van SNS fundcoach kan ik de tarieven niet heel makkelijk vinden. Maar als dat echt 0,5% is, dan is dat in veel gevallen een stuk meer dan bij Fundix.Voor de aan Euronext Amsterdam genoteerde fondsen zijn de transactiekosten

0,1% van het orderbedrag met een minimum van €10,50 en een maximum van € 125,- per transactie.

Verwijderd

Ik heb momenteel mijn hele portefeuille in China geïnvesteerd. Ik geloof erg sterk dat China de komende jaren het heel erg goed blijft doen. Samen met India is dat het nieuwe beloofde land.Cis schreef op zondag 17 december 2006 @ 20:55:

[afbeelding]

Sinds april heb ik af en toe 's wat gekocht. De belegging in China heb ik sinds 2,5 week geleden gedaan. Is mijn vermoeden juist als ik denk dat China komende tijd nog wel gaat groeien?

Ik twijfel nu weer even wat ik moet / kan bijkopen. 6% is niet mis, maar als China gaat groeien, kan ik wellicht beter wat geld overzetten / inzetten...?

DWS Russia heb ik ook gehad. Maar ik vind het een chaos in dat land. Bovendien is de groei veel lager dan in China en India.

Turijke heb ik ook in geïnvesteerd. Ik had er veel van verwacht omdat het land bij de EU wil/wilde komen. Maar dat loopt niet zo lekker, net zoals de beurs diehet ook niet zo supergoed doet.

Verder heb ik nog wat gedaan met Oost-Europa, maar dat ging me ook niet snel genoeg.

Kijk eens naar Intereffekt China Warrants, als je echt hoge rendementen wil maken.

Het fonds wat ik vergeleek had geen euronext notering.Verwijderd schreef op maandag 18 december 2006 @ 13:24:

[...]

Ik betaal nooit meer dan 10,50 voor een aankoop van pak 'm beet 7.000,-

Fundix geeft op hun site aan:

[...]

Op de site van SNS fundcoach kan ik de tarieven niet heel makkelijk vinden. Maar als dat echt 0,5% is, dan is dat in veel gevallen een stuk meer dan bij Fundix.

Conclusie blijft dat voor kleine bedragen (zeg <2000) fundcoach goedkoper is dan Fundix.

SNS Fundcoach heeft verschillende tarieven per aanbieder en dan min of meer het eigen tarief van die aanbieder, zie de individuele fondsenpagina's. Fundix heeft idd twee vaste tarieven (wel/niet buitenlands) en dat dan met een bepaald minimum en maximum.Verwijderd schreef op maandag 18 december 2006 @ 13:24:

Op de site van SNS fundcoach kan ik de tarieven niet heel makkelijk vinden. Maar als dat echt 0,5% is, dan is dat in veel gevallen een stuk meer dan bij Fundix.

Doordat SNS Fundcoach dus geen minimumkosten hanteert ben je met name met "kleinere" bedragen daar beter af. Hoewel ze weer wel een minimum ordergrootte hebben die af en toe op 1000 euro ligt.